Nordea est une banque d’Europe du Nord qui n’intéresse personne en dehors de cette région (Finlande, Suède, Danemark) mais elle fait partie des grandes banques mondiales présentant un risque systémique (les SIFIs).

Pour la première fois, elle publie deux documents financiers : son rapport annuel (2013) évidemment et un autre rapport sur son capital car il s’agit bien là du problème essentiel qui va se poser pour les banques européennes.

En effet, les autorités européennes qui se sont ridiculisées en affirmant lors de leur premier test de résistance que toutes les banques étaient viables et fiables, veulent essayer de restaurer leur autorité perdue et un minimum d’ordre dans le système bancaire européen, c’est-à-dire faire en sorte que ces banques respectent les règles prudentielles d’endettement.

Comme je l’ai écrit à maintes reprises, le problème essentiel se pose au niveau de la détermination du véritable montant des capitaux propres.

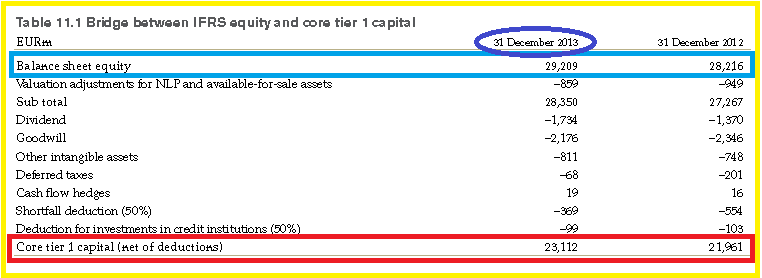

Nordea publie donc un document qui montre clairement la correspondance entre le montant des capitaux propres tels qu’ils peuvent être publiés en normes IFRS et le montant des véritables capitaux propres connu sous l’expression de ratio Core Tier 1, dans le cadre qui a été retenu par la BRI depuis une trentaine d’années sous l’influence directe de ce bon vieux Greenspan.

Il s’agit des capitaux propres dits parts du groupe, sans les minoritaires, sans les écarts d’acquisition (goodwill), ni les autres plantages potentiels ni bien entendu les titres dits hybrides, sans les pondérer des actifs dits à risques comme le préconisent également Axel Weber, l’EBA et la Prudential Regulatory Authority du Royaume-Uni, comme je les calcule habituellement depuis plusieurs années.

Document 1 :

Sur la base de ce document, il est donc enfin possible de calculer le véritable multiple d’endettement, mon µ, le leverage, pour les années 2012 et 2013 : 25,8 (ce qui est encore beaucoup trop élevé mais en baisse d’une année sur l’autre) qui correspond à un ratio Core Tier 1 réel de 3,9 % seulement,

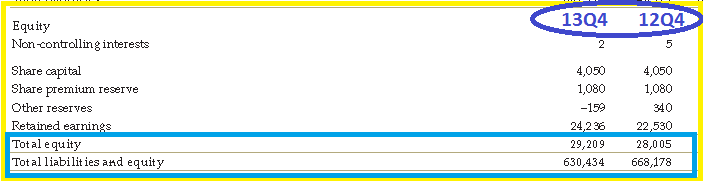

Document 2 :

| Nordea | 2012 Q2 | 2012 Q4* | 2013 Q2 | 2013 Q4* |

|---|---|---|---|---|

| 1 Assets | 708,824 | 677,42 | 621,896 | 620,225 |

| 2 Equity | 26,687 | 28,211 | 27,867 | 29,207 |

| 3 Preferred st | - | - | - | - |

| 4 Goodwill | 2,615 | 6,25 | 2,6 | 6,095 |

| 5 Tangible eq | 24,072 | 21,961 | 25,267 | 23,112 |

| 6 Liabilities | 684,752 | 655,459 | 596,629 | 597,113 |

| 7 Leverage (µ) | 28,4 | 29,8 | 23,6 | 25,8 |

| 8 Core Tier 1 (%) | 3,5 | 3,4 | 4,2 | 3,9 |

Sommes en milliards d’euros. Les écarts d’acquisition publiés ici sont la résultante des ajustements.

Il faudrait augmenter les capitaux propres de 33,5 milliards d’euros pour que Nordea respecte les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan, à savoir un leverage inférieur à 10.

Document 3 :

Une amélioration est possible dans l’avenir mais le leverage de Nordea est loin de respecter les règles prudentielles d’endettement de ce bon vieux Greenspan.

Manifestement, les dirigeants des banques européennes ont bien compris que les autorités sont maintenant prêtes à sévir sérieusement, à l’instar de leurs homologues américaines. Ils publient donc des chiffres qui donnent une image fidèle de la réalité, parmi d’autres. Il suffit de prendre en considération les bons chiffres.

La mère de toutes les batailles bancaires est en train de se préparer.

Cliquer ici pour voir les derniers résultats de cette banque.

Mais pourquoi ce yo-yo concernant les écarts d’acquisition ?

Un coup 2 milliards, un coup 6 milliards et pis re-2, et on clôture de nouveau à 6.

6 milliards sur 23 de capitaux propres, 26% des fonds propres en danger, ça n’alerte personne ?…. (enfin, pas les petits actionnaires anesthésiés et les clients peu avertis). C’est dingue..

D’ailleurs… par curiosité et pour connaitre leur definition du goodwill et savoir s’il était détaillé, je viens de me rendre compte qu’au 31/12/2013 il est estimé à 2.421 milliards d’euros.

Précisément page 132 du document suivant :

http://www.nordea.com/sitemod/upload/root/www.nordea.com%20-%20uk/Investorrelations/reports/ar/Nordea_Annual_Report_2013.pdf

Et page 68 de ce document :

http://www.nordea.com/sitemod/upload/root/www.nordea.com%20-%20uk/Investorrelations/reports/risk/group/Nordea_Group_Capital_Risk_Management_Report_2013.pdf

Il est cité 2.176 milliards, au titre de la « l’équivalence entre les capitaux propres calculés aux normes IFRS & le capital Core Tier One » (traduction intuitive, mais je dois pas être loin).

Alors du coup, on prend lequel ? ^_^

J’ai précisé que je mets dans le goodwill tout ce qui est à retirer des capitaux propres publiés en IFRS, pour simplifier (les écarts d’acquisition ont pour fonction de corriger des enregistrements comptables qui ne donnent pas une image fidèle de la réalité).

Comme les banques ne donnent le montant des véritables capitaux propres qu’en fin de 2013, et fin 2012 pour Nordea, les chiffres fluctuent fortement d’un trimestre à l’autre, selon la façon d’enregistrer le véritable montant des capitaux propres.

Ce yo-yo montre bien l’importance de comptabiliser correctement les capitaux propres ! … ce que je veux bien montrer !

Aux Etats-Unis, les banques devront subir des soi-disant « tests de solidité » le 1er octobre 2015.

En Europe, les banques devront subir des soi-disant « tests de solidité » en 2014.

Aux Etats-Unis, comme en Europe, ces soi-disant « tests de solidité », c’est du pipeau.

Et le plus rigolo, c’est que tout le monde sait que c’est du pipeau !

Et, cerise sur le gâteau, tout le monde FAIT SEMBLANT de ne pas voir que c’est du pipeau !

Lundi 24 février 2014 :

La Banque centrale américaine (Fed) et l’un des régulateurs des établissements financiers, l’OCC, ont assoupli vendredi les règles de calcul des fonds propres pour certaines grandes banques commerciales.

JPMorgan Chase, Goldman Sachs, Morgan Stanley, Citigroup, The Bank of New York Mellon, State Street Corp, Northern Trust Corp et U.S. Bancorp peuvent à compter du second semestre choisir de présenter leur ratio de levier, un des principaux critères financiers imposés aux banques en réponse à la crise, suivant la méthode décidée par le Comité de Bâle, est-il précisé dans un communiqué de l’OCC.

Elles pourront intégrer ces règles de calcul, jugées moins lourdes que les classiques, lors de leurs tests de solidité du 1er octobre 2015, précise le communiqué.

Les règles de calcul du Comité de Bâle pour évaluer les risques sont plus souples que la méthode classique d’évaluation, selon le communiqué.

La réforme dite de Bâle III, lancée au lendemain de la crise financière de 2007, vise à renforcer la capacité des banques à absorber des chocs, notamment en les contraignant à augmenter leurs fonds propres.

Dans ce cadre, un ratio de levier avait été instauré. Il impose à chaque établissement de détenir à l’horizon 2018 des fonds propres représentant 3% de l’ensemble de ses actifs.

Face au tollé de grandes banques européennes, ces règles ont été assouplies et il est désormais permis aux banques de comptabiliser leurs opérations de financement à court terme en prenant en compte leurs positions nettes et non plus brutes, ce qui leur offre plus de souplesse.

Les banques peuvent aussi pondérer le poids de leurs actifs hors bilan en fonction du risque.

http://www.romandie.com/news/n/USAFed_les_regles_de_calcul_des_fonds_propres_de_certaines_banques_assouplies89240220140621.asp