Wells Fargo se retrouve à la quatrième marche du podium des grandes banques systémiques mondiales après avoir occupé longtemps la deuxième place, ce qui va de pair avec les irrégularités commises par certains de ses salariés mais cette banque respecte encore presque les exigences des règles prudentielles d’endettement édictées par ce bon vieux Greenspan avec un multiple (mon µ, le leverage en anglais) de 11,80 en cette fin de dernier trimestre, ce qui correspond à un véritable ratio Core Tier 1 de 8,48 %, en dégradation par rapport aux trimestres précédents,

Document 1 :

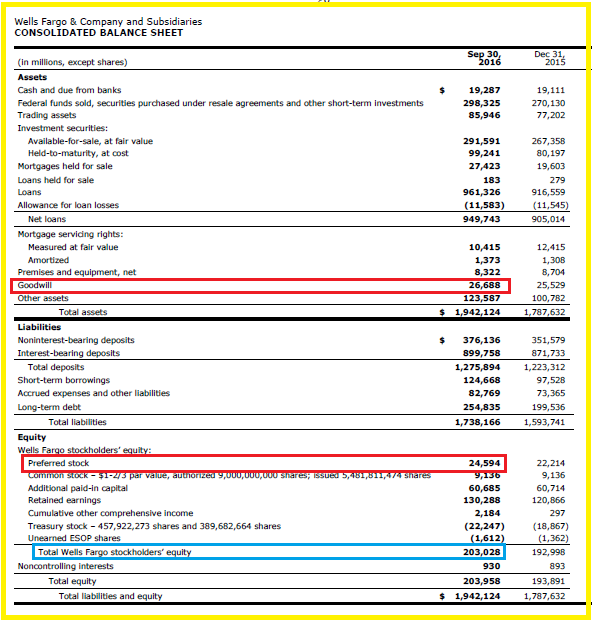

| Wells Fargo | 2015 Q3 | 2015 Q4 | 2016 Q1 | 2016 Q2 | 2016 Q3 |

|---|---|---|---|---|---|

| 1 Assets | 1 751,27 | 1 787,63 | 1 849,18 | 1 889,24 | 1 942,12 |

| 2 Equity | 193,051 | 193,132 | 197,496 | 201,745 | 203,028 |

| 3 Preferred st | 22,424 | 22,214 | 24,051 | 24,83 | 24,594 |

| 4 Goodwill | 25,684 | 25,529 | 27,003 | 26,963 | 26,688 |

| 5 Tangible eq | 144,943 | 145,389 | 146,442 | 149,952 | 151,746 |

| 6 Liabilities | 1 606,32 | 1 642,24 | 1 702,74 | 1 739,28 | 1 790,38 |

| 7 Leverage (µ) | 11,08 | 11,3 | 11,63 | 11,6 | 11,8 |

| 8 Core Tier 1 (%) | 9,02 | 8,85 | 8,6 | 8,62 | 8,48 |

Sommes en milliards de dollars.

Les chiffres retenus pour les calculs du leverage sont les actifs tangibles c’est-à-dire les capitaux propres diminués des actions de préférence, du goodwill et des minoritaires selon les règles édictées par ce bon vieux Greenspan, sans pondérer les actifs, comme c’est le cas avec le ratio Core Tier 1 et comme le préconisent entre autres Axel Weber, la BRI (le fameux Bâle I), la Fed, la Prudential Regulatory Authority du Royaume-Uni et la Federal Deposit Insurance Corporation (FDIC).

Le montant des véritables capitaux propres diminue et le total des dettes augmente par rapport au trimestre précédent, ce qui est exactement ce qu’il ne faut pas faire !

Document 2 :

Il faudrait augmenter les capitaux propres de 24,8 milliards de dollars pour respecter les exigences des règles prudentielles d’endettement édictées par ce bon vieux Greenspan avec un multiple d’endettement (mon µ, le leverage en anglais) de 10.

Les bénéfices de 5,64 milliards de dollars assurent un ROE calculé sur le montant des capitaux propres publiés de 11,1 % et de 14,87 % sur le montant des capitaux propres tangibles, ce qui est particulièrement élevé et très rare pour une grande banque.

La capitalisation boursière est de l’ordre de 228 milliards de dollars correspondant à un PER de 11,2 qui est considéré comme normal mais avec un taux de distribution particulièrement élevé pour une banque américaine de 3,36 %.

Le cours de Wells Fargo est supérieur à ce qu’il était avant les grandes turbulences des années 2008 et suivantes, ce qui est là aussi très rare pour une big bank too big to fail. Seule JMorgan a aussi réussi cette performance !

Une réussite presque parfaite !

Cliquer ici pour voir les résultats de Wells Fargo pour ce dernier trimestre.