Mes analyses des résultats des Gos banques françaises de ce 2° trimestre sont basées, comme toujours, sur les résultats publiés par les banksters que sont leurs dirigeants.

Ils respectent les règles comptables (officielles) mais toutes les personnes qui les connaissent savent qu’ils trichent toujours quelque part.

Le problème, quand on est à l’extérieur de ces banques, est de détecter quelques-unes de leurs arnaques à partir de données qu’ils publient imprudemment (tous les assassins font toujours au moins une erreur qui leur est fatale).

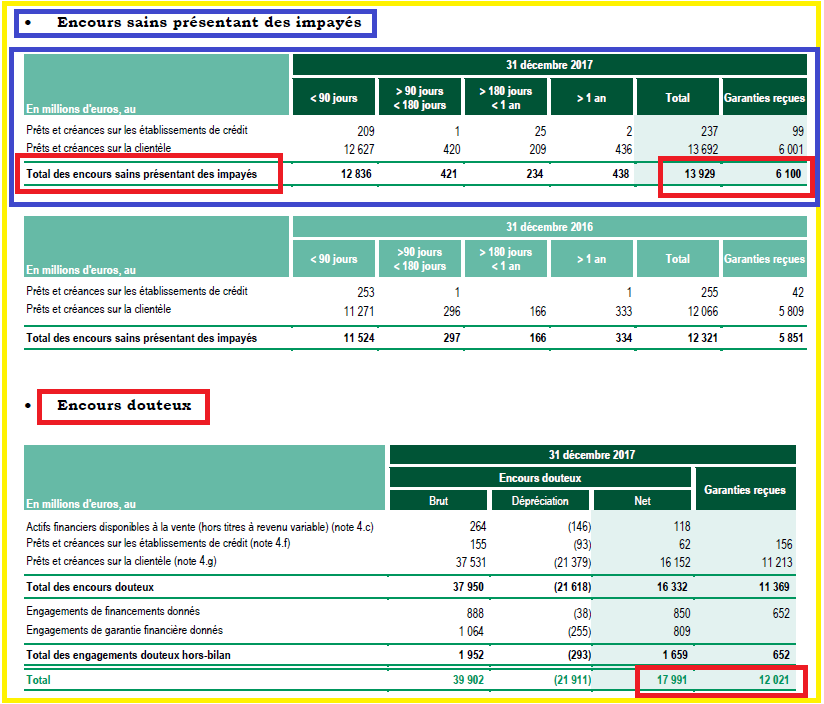

Ainsi, ceux de BNP ont eu la bonne idée de publier dans leur document de référence et rapport financier annuel de l’exercice 2017 un document très instructif qui montre que la banque avait à la clôture de cet exercice des créances dites douteuses, les NPL, Non Performing Loans, pour un total de… 39,902 milliards d’euros sur un total des prêts de 727,675 milliards, soit un taux de… 5,5 % !

Document 1 :

Heureusement, ces banksters ont déprécié 21,911 milliards d’euros, ce qui fait un net de 17,991 milliards de pertes prévisionnelles sur lesquels ils prétendent avoir 12,021 milliards de garanties reçues.

En admettant que ces chiffres donnent une image fidèle de la réalité, les pertes prévisionnelles non comptabilisées se montent donc à (la différence entre ces deux derniers chiffres, soit)… 5,970 milliards.

Ces banksters n’auraient jamais dû avoir le droit de ne pas comptabiliser ces pertes quasi certaines car les règles comptables en vigueur auraient dû être conçues pour que tout bilan puisse toujours donner une image fidèle de la réalité.

C’est ce qui se passe normalement aux Etats-Unis, mais pas dans la zone euro car les Zautorités admettent que ces NPL ne soient pas comptabilisés à leur juste valeur.

Dans cette zone, ce sont les banksters qui font la loi, leur loi, et comme personne ne les en empêche, tout va bien, pour eux.

Pire encore, les banksters de BNP nous ont appris que sur les créances non douteuses, donc sur les prêts qui devraient être… performants, ils avaient évalué leurs pertes à 13,929 milliards d’euros pour lesquels ils ont pu avoir 6,100 milliards de garanties reçues, ce qui fait une perte non comptabilisée (la différence entre ces deux derniers chiffres, soit) de 7,829 milliards.

Au total, sur les deux types de pertes sur les crédits, BNP n’a donc pas comptabilisé 13,799 milliards d’euros, fin 2017, soit 1,9 % du total des prêts.

Dès lors, le véritable leverage de BNP était de 30,67 fin 2017,

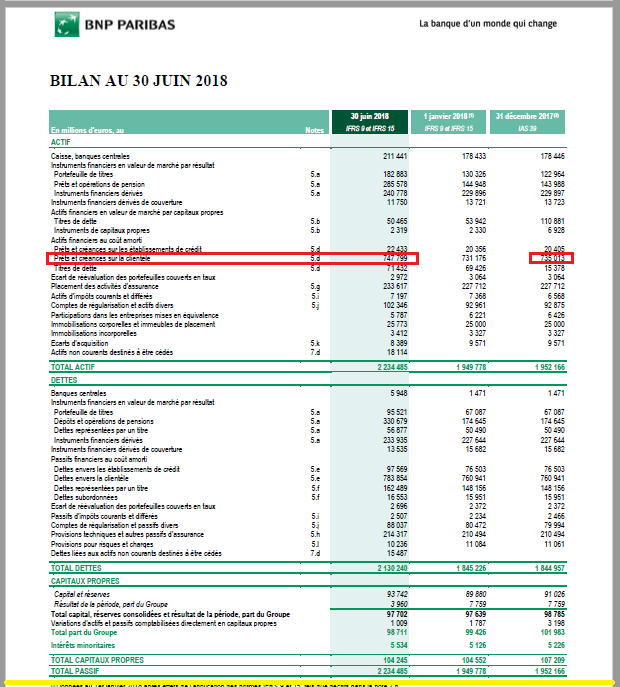

Document 2 :

| BNP Paribas | 2017 Q4 efv | 2017 Q4 n |

|---|---|---|

| 1 Assets | 1 960,25 | 680,911 |

| 2 Equity | 101,983 | 101,983 |

| 3 Deductions | 30,511 | 30,511 |

| 4 Goodwill | 9,571 | 9,571 |

| 5 Tangible eq | 61,901 | 61,901 |

| 6 Liabilities | 1 898,35 | 619,01 |

| 7 Leverage (µ) | 30,67 | 10 |

| 8 Core Tier 1 (%) | 3,26 | 10 |

1 280 milliards d’euros se trouvaient donc anormalement dans les actifs de BNP fin 2017.

Les banksters de BNP ont compris qu’il était maladroit pour eux de donner les informations permettant de décrypter correctement leurs résultats publiés pour en déterminer le montant de leurs véritables pertes.

Ils profitent donc de l’application de nouvelles règles comptables pour ne plus publier le tableau actualisé reproduit dans le document 1 ci-dessus.

En conséquence, dans la mesure où les banksters de BNP n’ont manifestement pas modifié leurs agissements, il faudrait soustraire (maintenant, pour la fin du 2° trimestre) du montant des capitaux propres (75,3 milliards d’euros) tel que je l’ai calculé précédemment, disons… 14 milliards, c’est-à-dire le même montant qu’à la fin de 2017, ce qui conduit à un leverage de… 35,45 !

Document 3 :

| BNP Paribas | 2018 Q2 efv | 2018 Q2 n |

|---|---|---|

| 1 Assets | 2 234,49 | 674,3 |

| 2 Equity | 98,711 | 98,711 |

| 3 Deductions | 29,022 | 29,022 |

| 4 Goodwill | 8,389 | 8,389 |

| 5 Tangible eq | 61,3 | 61,3 |

| 6 Liabilities | 2 173,19 | 613 |

| 7 Leverage (µ) | 35,45 | 10 |

| 8 Core Tier 1 (%) | 2,82 | 10 |

1 560 milliards d’euros se trouvaient donc anormalement dans les actifs de BNP à la fin de ce 2° trimestre, ce qui alimente la création monétaire létale qui continue à se développer dans la zone.

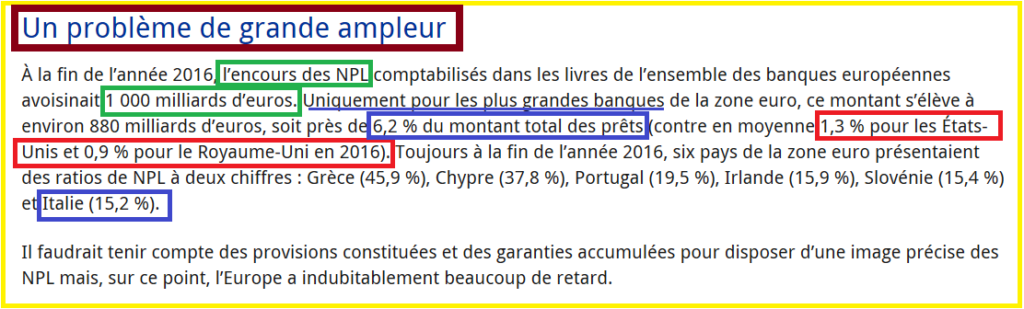

Par ailleurs, le total des créances douteuses de BNP se montait à 39,902 milliards d’euros auxquelles il faut ajouter les pertes sur les créances réputées saines, soit 13,929 milliards, ce qui fait un total de… 53,831 milliards correspondant à 7,4 % du total des prêts !

Document 4 :

Le chiffre retenu par les Marioles de la BCE de 6,2 % pour la moyenne des NPL est manifestement sous-évalué,

Document 5 :

Où sont les banques vertueuses ?

Conclusions…

Les banksters de la zone sont adroits pour camoufler les cadavres qui se trouvent dans leurs placards, mais on peut en mettre en évidence certains.

Sur la base de l’analyse des résultats de BNP pour le 4° trimestre 2017, le taux des NPL non comptabilisés devrait être de l’ordre de 2 %, ce qui fait apparaitre des leverages supérieurs à ceux que j’avais calculés précédemment pour les Gos banques françaises.

Bien entendu, comme je l’ai écrit maintes fois, les malheureux Euro-zonards seront les premières victimes de leur ignorance et de leur insouciance.

Par ailleurs, il est évident que les Américains, c’est-à-dire les gens de la Fed, de la FDIC, du gouvernement, dont le Donald et certains bons spéculateurs connaissent parfaitement l’état des banques de la zone.

Ils attendent sereinement l’€-crash qui ne provoquera que des dommages collatéraux réduits aux Etats-Unis.

Cliquer ici pour voir mon article précédent sur les contes à dormir debout de BNP pour le 2° trimestre 2018 qui doivent être corrigés en fonction des chiffres du document 3 ci-dessus.

Clash ou non?

Méthode espagnole? Ou mort lente?etude au cas par cas?clashpartiels?reponsespar cas,sauf enchaînement.

Les banques françaises agissent d une manière immorale mais légale.Elles respectent la loi qui tend à camoufler les risques.Ceux qui ont fait ces lois sont vicieux et immoraux,ceux qui les appliquent sont cyniques.

Ceux qui ont fait ces lois sont vicieux et immoraux, ceux qui les appliquent sont cyniques : ce sont les mêmes qui changent de côté parfois…

Bonjour M. Chevallier,

Ce serait bien effectivement que vous ajoutiez à la liste des banques françaises le CIC-CREDIT MUTUEL.

J’ai toujours été pantois devant les moyens mis en œuvre par le CIC lors d’une ouverture d’agence et par la panoplie des produits vendus par cet établissement. Dans les années 1980, le CIC a failli passer à la trappe et a été sauvé par les pouvoirs publics en le mariant avec le Crédit Mutuel, un peu comme les Caisses d’Epargne plus tard et les Banques Populaire. De plus, la guerre fratricide qui a lieu au sein du Crédit Mutuel est sûrement intéressante à observer à travers les chiffres.

Merci si vous le pouvez (travail supplémentaire) et merci même si vous ne pouvez ou voulez pas.

Finalement ouverture d’un compte aux US me semble une bonne idée mais sans SSN et adresse physique c’est compliqué. Pour ce qui concerne IBKR je sais pas si il est possible d’acheter du TLT donc à confirmer sur ce point.