Incroyable mais vrai : les péquenots du Crédit Agricole donnent l’impression d’avoir enfin compris eux-aussi (après les autres banksters de la BNP et de la Générale)… ce que j’explique depuis des années, à savoir que l’essentiel pour les banques, est qu’elles doivent respecter les règles prudentielles telles qu’elles ont été édictées par ce bon vieux Greenspan : un leverage réel inférieur à 10, non pondéré des actifs avec le montant des capitaux propres réels (les actifs nets tangibles, sans les écarts d’acquisition), ou son inverse, le ratio Core Tier 1 qui doit être supérieur à 10 % comme le préconisent aussi la BRI, Axel Weber, l’EBA et la Prudential Regulatory Authority du Royaume-Uni.

En effet, ils publient eux-aussi pour la première fois cette donnée : 3,8 % (page 7 de leurs… slides) mais en mélangeant les deux concepts sous la dénomination maladroite de ratio de levier !

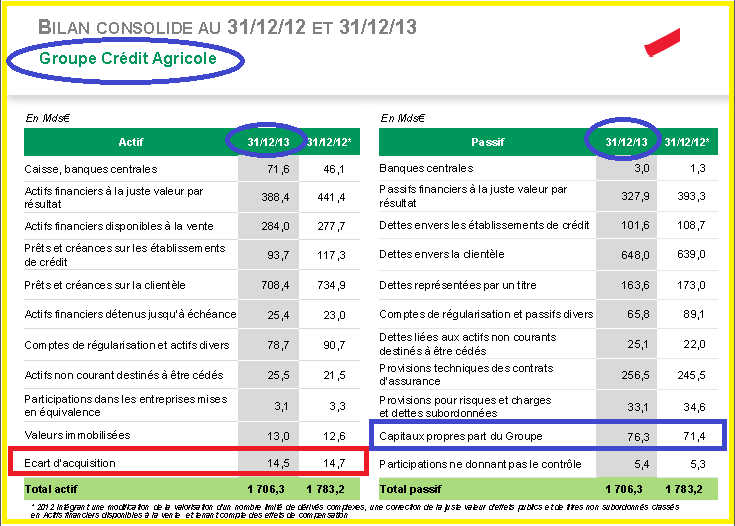

Document 1 :

Les groupes de pression bancaires ont réussi à faire adopter une limite de 3 % minimum pour le ratio Core Tier 1 contre 8 % lors de Bâle 1 que ce bon vieux Greenspan a relevée à 10 % à la suite des turbulences financières.

Effectivement, le chiffre de ce ratio de levier correspond très exactement à celui que je calcule habituellement selon les règles préconisées par ce bon vieux Greenspan : le multiple d’endettement réel, mon µ, le leverage est de 26,6 ce qui correspond à un ratio Core Tier 1 réel de 3,8 %,

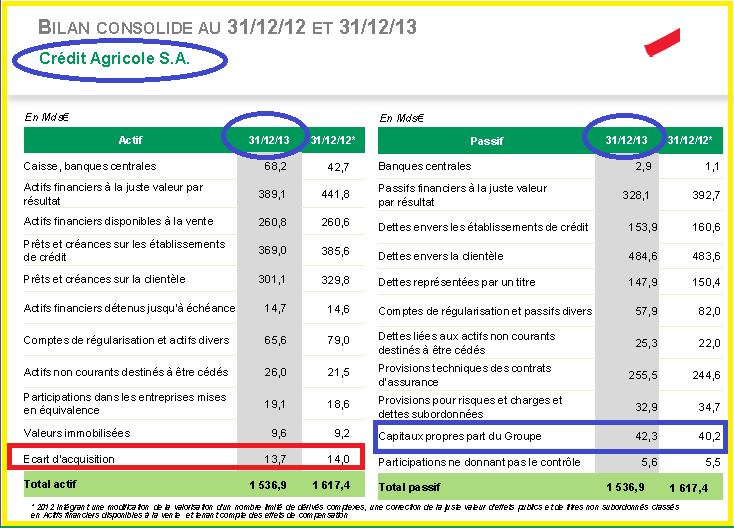

Document 2 :

| Cdt Agricole Groupe | 2012 Q4 | 2013 Q1 | 2013 Q2 | 2013 Q3 | 2013 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 2 007,97 | 2 021,00 | 1 944,17 | 1 932,10 | 1 706,30 |

| 2 Equity | 70,074 | 71,9 | 72,531 | 74,1 | 76,3 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 14,703 | 14,7 | 14,676 | 14,676 | 14,5 |

| 5 Tangible eq | 55,371 | 57,2 | 57,855 | 59,424 | 61,8 |

| 6 Liabilities | 1 952,60 | 1 963,80 | 1 886,31 | 1 872,68 | 1 644,50 |

| 7 Leverage (µ) | 35,3 | 34,3 | 32,6 | 31,5 | 26,6 |

| 8 Tier 1 (%) | 2,8 | 2,9 | 3,1 | 3,2 | 3,8 |

Sommes en milliards d’euros. Les données du 4° trimestre 2012 ne sont pas retraitées dans ce tableau.

Les péquenots du Crédit Agricole ont mis du temps à réagir positivement : ils ont fait baisser le leverage de 9 points d’une année sur l’autre en diminuant le total des dettes de plus de 300 milliards d’euros et en augmentant le montant des capitaux propres de 6,5 milliards…

Document 3 :

… ce qui n’est pas suffisant car il faudrait augmenter les capitaux propres du groupe Crédit Agricole de… 93 milliards d’euros pour respecter la règle prudentielle d’endettement de ce bon vieux Greenspan.

La situation de l’entité cotée (CASA) était apocalyptique l’an dernier avec un leverage de 71 (la banque des frères Lehman a fait faillite en 2008 avec un leverage de 32 !)

Document 4 :

| Cdt Agricole SA | 2012 Q4 | 2013 Q1 | 2013 Q2 | 2013 Q3 | 2013 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 1 842,18 | 1 855,90 | 1 784,91 | 1 770,90 | 1 536,87 |

| 2 Equity | 39,557 | 40,2 | 40,141 | 40,9 | 42,294 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 13,983 | 14 | 13,977 | 13,977 | 13,734 |

| 5 Tangible eq | 25,574 | 26,2 | 26,164 | 26,923 | 28,56 |

| 6 Liabilities | 1 816,60 | 1 829,70 | 1 758,74 | 1 743,98 | 1 508,31 |

| 7 Leverage (µ) | 71 | 69,8 | 67,2 | 64,8 | 52,8 |

| 8 Tier 1 (%) | 1,41 | 1,43 | 1,49 | 1,54 | 1,89 |

Les péquenots du Crédit Agricole montrent une fois de plus que le leverage est bien le problème le plus important pour cette banque comme pour les autres, comme je le répète à maintes reprises.

A priori, ce sont les clients et les salariés du Crédit Agricole qui vont renflouer la banque, en espérant que ce ne soit pas les contribuables.

Document 5 :

Comme je l’ai déjà écrit, La grosse différence entre les Etats-Unis et l’Europe, dont la France, est que les autorités américaines n’hésitent pas à flinguer les grandes banques qui ne respectent pas les règles prudentielles d’endettement telles qu’elles ont été édictées par les gens de la Fed et en particulier par ce bon vieux Greenspan, tandis qu’en Europe, et surtout en France, les dirigeants des Gos banques font ce qu’ils veulent, et le résultat est catastrophique comme le montre le marché interbancaire qui est totalement bloqué, la BCE étant obligée de s’y substituer, ce qui a des conséquences dramatiques, en accentuant et en prolongeant la crise.

Enfin, nos péquenots qui bricolent avec le crédit ne parlent évidemment pas des dizaines de milliards d’euros qu’ils obtiennent (quasiment gratuitement) de la Banque de France en mettant chaque jour des titres en pension dans le cadre des Titres de Créances Négociables, d’après les chiffres de la Banque de France et des milliards de la BCE pour lesquels aucune information n’est donnée.

Tout le reste est mauvaise littérature pour idiots inutiles voire nuisibles qui font confiance à leurs Gos banques.

Pour l’instant, tout va bien : pas de tsunami bancaire.

Cliquer ici pour lire le rapport financier du Crédit Agricole S.A. d’où sont tirées ces informations.

Tout ceci à le relant du fameux 3 % du très fameux traité de Maiestrich.

HaHaHaHaHa

Un avis sur ceci?

http://www.latribune.fr/actualites/economie/international/20140219trib000816130/banques-etrangeres-face-au-durcissement-de-la-fed-bruxelles-temporise.html

» La grosse différence entre les Etats-Unis et l’Europe, dont la France, est que les autorités américaines n’hésitent pas à flinguer les grandes banques qui ne respectent pas les règles prudentielles d’endettement telles qu’elles ont été édictées par les gens de la Fed et en particulier par ce bon vieux Greenspan, tandis qu’en Europe, et surtout en France, les dirigeants des Gos banques font ce qu’ils veulent, et le résultat est catastrophique comme le montre le marché interbancaire qui est totalement bloqué, »

La fed vous donne raison… et préconise des mesures qui devront être en vigueur le 1er juillet 2016. Pauvre Europe, soumise au dictat des normes ricaines !! Dans les choux, bruxelle, s’il n’y a pas le feu avant…

C’est un comble, que vas dire L’AMF ?

http://www.tdg.ch/economie/Nouvelles-regles-de-la-Fed-pour-les-banques-etrangeres/story/11016706

La Fed avait ainsi été appelée à la rescousse pour des prêts d’urgence par les helvétiques UBS et Credit Suisse, les britanniques Barclays et Royal Bank of Scotland mais aussi par l’allemande Deutsche Bank, ainsi que par BNP Paribas et la Société Générale, selon un rapport de la Cour des comptes américaine (GAO).

Merci, mais si vous soulignez ce passage,

Et si je comprends bien, les États-Unis tout en ayant aidé certains organismes bancaires, se protègent d’éventuelles contaminations systémiques venant de L’EU de la Suisse et du royaume uni, tout en repoussant les échéances… en attendant de nouvelles normes d’après vous ?

Le glissement actuel en EU, des seuils du montant des capitaux propres réels ou son inverse, le ratio Core Tier 1, me semble qu’une mesure échappatoire pour gagner du temps, en vue d’un reset sur certaines enseignes ?

Sinon, cela semble avoir le même effet que de vider un trou avec son seau et sa pelle sur la plage au bord de l’ océan, en espérant qu’il n’y aura plus de prochaines grosses vagues, non ?

Le risque n’est pas qu’il y ait de prochaines grosses vagues mais un tsunami bancaire ! Dans ce cas, il est préférable d’être comme les éléphants, sur une colline à l’abri de la grosse vague dévastatrice…

Aujourd’hui, l’Allemagne a voulu emprunter 5 milliards d’euros sur les marchés. Durée de l’emprunt : 10 ans.

Résultat : échec.

Vous avez bien lu : l’Allemagne a échoué.

Les investisseurs internationaux n’ont pas voulu prêter les 5 milliards d’euros que l’Allemagne voulait emprunter.

Lisez cet article :

L’Allemagne lève 3,80 milliards d’euros, en souhaitait 5.

L’Allemagne n’a pas réussi à attirer autant de demande que ce qu’elle offrait pour une émission obligataire à 10 ans (Bund), a annoncé mercredi la Banque centrale allemande chargée de l’opération, soit une première depuis septembre 2012.

L’Allemagne proposait un volume de 5 mrd EUR de titres à échéance février 2024 et n’a reçu des offres qu’à hauteur de 4,33 mrd EUR, rendant cette opération « techniquement sous-souscrite ».

Le taux de rendement moyen est ressorti à 1,64%, contre 1,77% lors de la dernière émission de même échéance fin janvier.

Finalement, le pays a choisi de ne lever que 3,80 mrd EUR, ce qui lui permet d’indiquer que l’opération a été sur-souscrite selon un ratio de 1,1.

Comme à son habitude, l’Allemagne a retenu le reste de la mise, 1,20 mrd EUR, pour la placer progressivement sur le marché secondaire.

Il s’agit de la première fois depuis septembre 2012 qu’une émission obligataire allemande à 10 ans attire moins que voulu, a indiqué à l’AFP un porte-parole de l’Agence financière, l’organisme gérant la dette publique du pays.

http://www.romandie.com/news/n/BONDSL_Allemagne_leve_380_mrd_EUR_en_souhaitait_571190220141426.asp

je pense surtout que les investisseurs internationaux sont déçus par le rendement faible…

il n’y a aucune défiance sur la vertueuse allemagne qui, borgne, est reine au milieu des aveugles.

tandis que la bonne dette française sera bien plus rémunératrice et sera remboursée par le vol des économies des français, qui sont les plus gros épargnants.

Tout va bien effectivement ; et tout va continuer à bien aller ; grâce à la sociologie des Gos banques ; c’est à dire des super pros embauchés par des super pros ; des supers pros dont certains filles et fils d’agriculteurs ; dont certains diplômés de sup de co dirigée par des énarques et des anciens de l’audit anglo-saxo ; rien ne peut arriver aux banques ; est il arrivé quelques choses au Gan ? Non ? Arrivera t il quelque chose à la Dexia ? Non pour les mêmes raisons ;

Jeudi 20 février 2014 : une déclaration fracassante.

– Les Echos : Est-on sorti de la crise financière ?

– François Pérol, président du directoire de BPCE : Je pense qu’il y aura d’autres chocs financiers. La création monétaire mondiale reste extrêmement importante et se traduit dans l’augmentation du prix de certains actifs. Cela peut créer des « bulles ».

http://www.lesechos.fr/entreprises-secteurs/finance-marches/actu/0203326219297-francois-perol-francois-perol-il-y-aura-d-autres-chocs-financiers-651595.php

Depuis 2008, aux Etats-Unis, au Japon, au Royaume-Uni, en zone euro, les banques centrales sont devenues folles.

Depuis 2008, les banques centrales sont devenues des machines à créer des bulles.

Les banques centrales ont injecté des milliers de milliards de liquidités : involontairement, elles ont créé des gigantesques bulles sur les marchés actions, et elles ont créé des gigantesques bulles sur les marchés obligataires.

Par exemple, la Banque Centrale Européenne a prêté 1019 milliards d’euros aux banques de la zone euro. Malheureusement, les banques de la zone euro n’ont pas utilisé cet argent pour le prêter au secteur privé : chaque banque a préféré prêter à son Etat.

Les banques italiennes ont acheté des centaines de milliards d’euros d’obligations de l’Etat italien. Les banques espagnoles ont acheté des centaines de milliards d’euros d’obligations de l’Etat espagnol. Etc.

La question est donc :

« QUAND vont éclater toutes ces bulles des marchés obligataires ? »

« QUAND vont éclater toutes ces bulles des marchés actions ? »

Merci pour cette mise a jour sur Credit Agricole, bonne amélioration mais ils partent de loin ! En espérant que ca continue car la seule autre option dans mon village c’est BPCE 😉

« Aucun soucis avec l’Allemagne » a bien raison: Au pays des aveugles les borgnes sont les rois!