3 grandes banques américaines ont fait faillite, d’autres banques systémiques sous-capitalisées peuvent tomber car des gestionnaires de trésoreries d’entreprises n’ont plus confiance en elles…

***

[Article en accès libre]

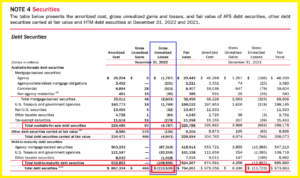

Les pertes non réalisées sur les titres de Bank of America sont passées de 13,7 milliards de dollars fin 2021 à… 113,539 milliards de dollars à la fin de l’année 2022 !

Document 1 :

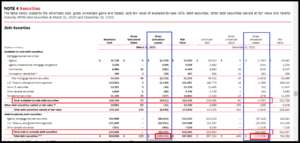

Ces pertes non réalisées sur les titres ont un peu diminué à la fin du premier trimestre 2023 mais elles se sont montées à… 103,131 milliards de dollars !

Document 2 :

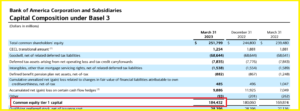

Le montant des capitaux propres réels publié par Bank of America, c’est-à-dire le Common equity tier 1 capital, se montait à 184,432 milliards de dollars à la fin du premier trimestre 2023 mais en réalité ce n’est pas le véritable montant des capitaux propres de Bank of America…

Document 3 :

En effet, pour obtenir le véritable montant des capitaux propres de Bank of America, il faut partir du Common equity tier 1 capital (184,432 milliards de dollars) auquel il faut soustraire les pertes non réalisées sur les titres (103,131 milliards de dollars).

Le véritable montant des capitaux propres de Bank of America est donc finalement de… 70,893 milliards de dollars seulement !

Il donne alors une image fidèle de la réalité de la situation de cette banque à la fin du premier trimestre 2023.

Les capitaux propres réels de Bank of America sont donc de 70,893 milliards de dollars seulement pour des actifs de… 3 194,657 milliards de dollars !

Document 4 :

Le total des dettes réelles de Bank of America (3 123,764 milliards de dollars) représente donc 44 fois le montant de ses véritables capitaux propres (70,893 milliards de dollars), ce qui dépasse de très loin les normes car ce multiple d’endettement (leverage) ne devrait pas dépasser 10 !

Le cours de Bank of America a donc baissé logiquement pour fluctuer au niveau qui était le sien en 1998 et il pourrait plonger à sa valeur à la casse, c’est-à-dire à 70 milliards de dollars alors que sa capitalisation boursière est présentement de… 234 milliards de dollars !

Document 5 :

Le cours de Bank of America a donc baissé récemment mais il peut encore plonger à… 3 dollars comme il l’a déjà fait en 2009 ou même à… zéro, c’est-à-dire que cette banque peut être déclarée en faillite comme l’a été Silicon Valley Bank, mais avec plus de 3 000 milliards de dollars d’actifs, le risque est alors systémique !

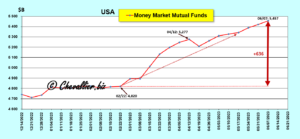

Ce n’est pas là une hypothèse d’école mais une réalité bien tangible envisagée entre autres par beaucoup de gestionnaires de trésoreries d’entreprises comme le montre l’augmentation des dépôts dans les fonds de trésorerie depuis fin février 2023,

Document 6 :

En effet, des gestionnaires de trésoreries d’entreprises qui disposent de millions et même souvent de milliards de dollars de disponibilités (qui ne sont évidemment pas assurées par la FDIC !), ont sorti de leurs banques habituelles… 636 milliards de dollars depuis fin février pour les placer dans des fonds de trésorerie afin de les sauvegarder en cas d’effondrement du système bancaire américain !

Ils ont trouvé là une excellente solution face aux risques posés par les banques sous-capitalisées, en dehors de toute polémique stérile.

Articles à venir à ce sujet…

***

Le document 1 est tiré du rapport financier annuel 2022 page 158 de Bank of America.

Le document 2 est tiré du rapport financier 10-Q du premier trimestre 2023 page 57 et page 45 pour le document 4.

Le document 3 est tiré du rapport financier Supplemental Information page 7.

Cliquer ici pour accéder aux pages de Bank of America pour les investisseurs.

Le document 6 est tiré des données publiées dans le Weekly Money Market Mutual Fund Assets par de l’Investment Company Institute (ICI).

Cliquer ici pour y accéder.

© Chevallier.biz

Bonsoir

C’es vrai qu’avec une position en cash de 376M + 166M pour total availibilty sale debt, cela fait 542 M libre directement en retrait de massif. Cela représente 17% des actifs. Ce qui est trop peu en cas de retrait massif. A l’heure actuelle, une banque doit tendre vers 30%.

Le 28 juin les TLTRO vont devoir être remboursés à la BCE soit 476,8 milliards et 7% du bilan de la BCE. Cela va être intéressant de voir ce qui va se passer sur le bilan de la banque centrale. On pourra voir aussi l’impact sur les bilans des banques européennes, car leur cash devrait diminuer et le coût du dépôt augmenter. On pourra encore mieux distinguer la rentabilité temporaire de certaines banques.

Vu la nouvelle hausse des taux de la BCE et le remboursement des TLTRO ce mercredi, on voit une hausse très substantielle des taux à 1 ans.