Le total du bilan de Bank of New York Mellon est relativement modeste pour les Etats-Unis mais elle fait partie des 8 banques américaines présentant des risques systémiques d’après la BRI.

Son multiple d’endettement est beaucoup trop élevé : avec un leverage réel de 20,0 correspondant à un ratio Core Tier 1 réel de 5,0 %, c’est la pire de ces big banks too big to fail !

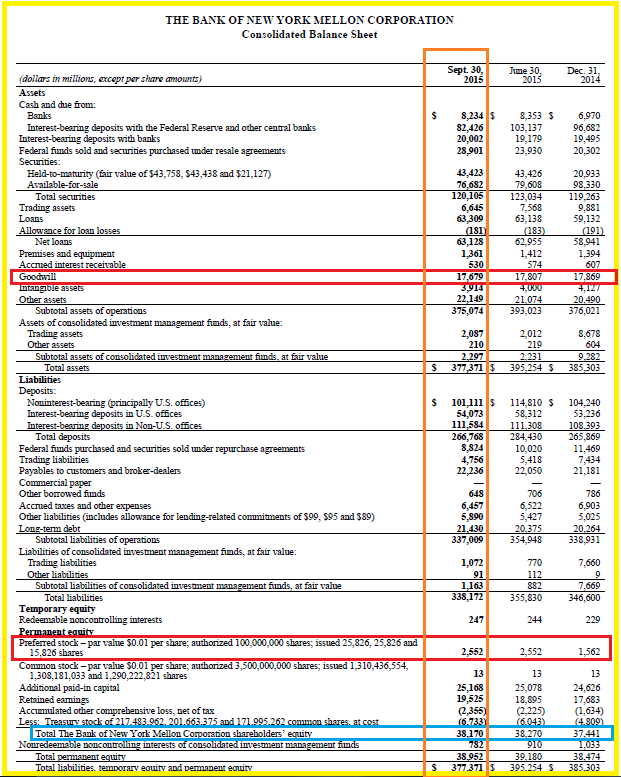

Document 1 :

| Bk of New York Mellon | 2014 Q3 | 2014 Q4 | 2015 Q1 | 2015 Q2 | 2015 Q3 |

|---|---|---|---|---|---|

| 1 Assets | 386,296 | 385,303 | 392,337 | 396,525 | 377,371 |

| 2 Equity | 38,451 | 37,328 | 37,328 | 38,27 | 38,17 |

| 3 Preferred st | 1,562 | 1,562 | 1,562 | 2,552 | 2,552 |

| 4 Goodwill | 17,992 | 17,663 | 17,663 | 17,807 | 17,679 |

| 5 Tangible eq | 18,897 | 18,103 | 18,103 | 17,911 | 17,939 |

| 6 Liabilities | 367,399 | 367,2 | 374,234 | 378,614 | 359,432 |

| 7 Leverage (µ) | 19,4 | 20,3 | 20,7 | 21,1 | 20 |

| 8 Core Tier 1 (%) | 5,1 | 4,9 | 4,8 | 4,7 | 5 |

Sommes en milliards de dollars.

Il faudrait augmenter les capitaux propres de 16,5 milliards de dollars ou diminuer le total des dettes de 180 milliards pour que cette banque respecte les règles prudentielles d’endettement édictées par ce bon vieux Greenspan, à savoir un leverage de l’ordre de 10.

Document 2 :

Malgré un surendettement de certaines banques, le système bancaire fonctionne normalement aux Etats-Unis : la banque centrale n’est pas obligée de se substituer aux marchés comme dans la zone euro.

Evidemment, ce genre d’analyse passe mal auprès des fanatiques anti-banques et anti-américains.

Cliquer ici pour voir le communiqué de la banque sur ses derniers résultats financiers.