En ce début de XXI° siècle, beaucoup de banques ont posé et posent encore beaucoup de très gros problèmes à partir du moment où les banksters qui les dirigent ne respectent plus les règles prudentielles d’endettement dont la principale est la suivante : le total des dettes d’une banque ne doit pas dépasser 10 fois le montant de ses capitaux propres tangibles, c’est-à-dire l’argent qu’elle a en propre grâce à ses bénéfices accumulés au fil des années.

C’est le leverage, en anglais, le multiple d’endettement en français.

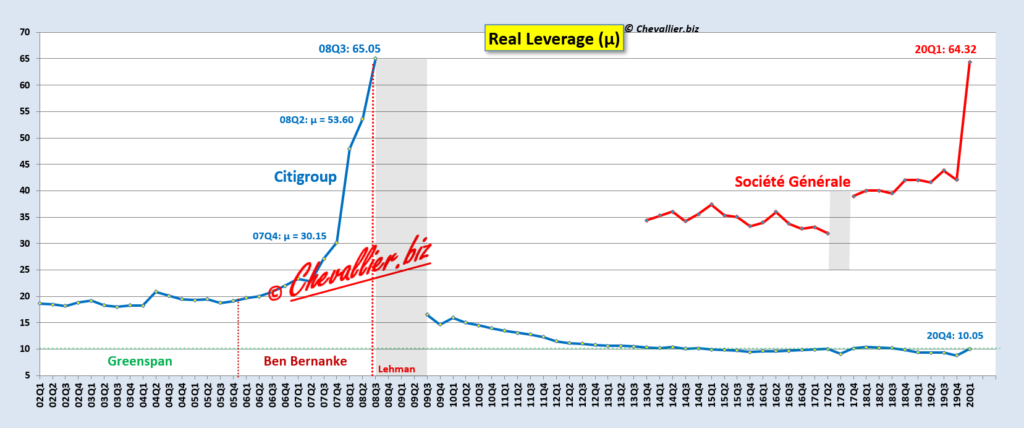

Pour leur imposer de respecter cette règle, les autorités américaines ont flingué pour l’exemple la banque des frères Lehman en 2008, ce qui a conduit les autres banksters à faire tomber leur leverage à 10 en moins une année seulement comme le montre l’exemple de Citigroup,

Document 1 :

Malheureusement, les banksters européens ne respectent toujours pas cette règle du multiple d’endettement (qui devrait être de l’ordre de 10) comme le montre l’exemple de Société Générale et il en est de même pour la plupart des autres banques européennes,

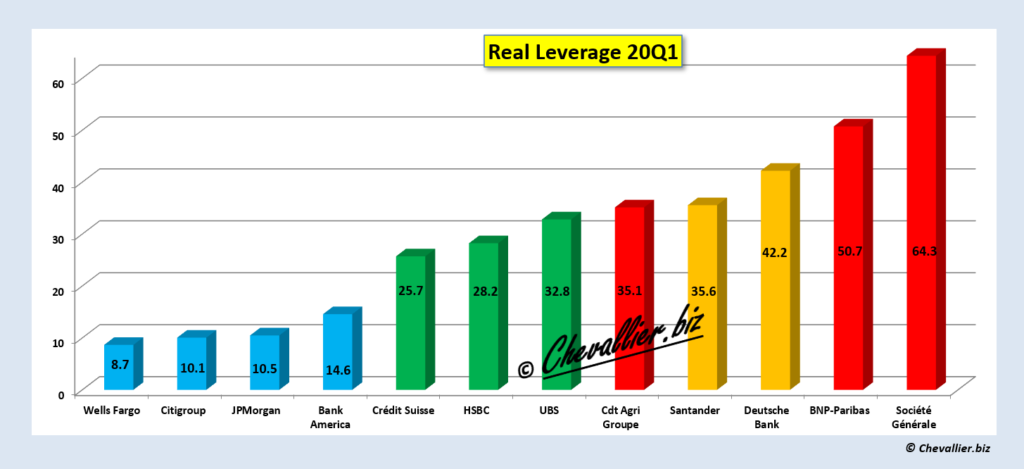

Document 2 :

J’étudie attentivement et précautionneusement les comptes des banques et je constate toujours que les banksters européens trichent en interprétant à leur façon les règles comptables pour essayer de cacher qu’elles sont surendettées (ou sous-capitalisées).

Pour les comptes des banques du premier trimestre 2020, le problème le plus important était d’évaluer à leur juste valeur les pertes prévisionnelles sur les prêts qu’elles ont octroyés à leurs clients qui ne les rembourseront jamais à cause de cette histoire de coronavirus.

Les dirigeants des banques américaines ont augmenté les provisions pour ces pertes pour ce premier trimestre de moitié au moins par rapport à celles du trimestre précédent, ce qui a fait chuter considérablement leurs bénéfices.

Ces pertes prévisibles sont connues sous les expressions suivantes : prêts non performants, Non Performing Loans (NPL).

J’ai appliqué cette règle pour retraiter les comptes publiés par les banksters européens, ce qui aboutit aux chiffres présentés dans le document 2 ci-dessus.

Cependant, le gros problème, le très, très gros problème qui va se poser dans la zone euro dans les semaines et les mois à venir est bien celui de ces pertes sur les prêts (octroyés par les banksters) qui ne seront jamais remboursés et qui risquent de provoquer un tsunami bancaire comme je l’ai dit et écrit précédemment à maintes reprises, car ces pertes ne sont pas provisionnées à leur juste valeur.

Pour tenter d’éviter ce tsunami, les grosses têtes de la BCE préparent la constitution d’une bad bank qui a pour vocation d’être une usine à gaz produisant un enfumage géant consistant à sortir les pertes des comptes des banques (provenant des prêts qui ne seront pas remboursés) pour les loger dans cette bad bank…

D’après les sources de la BCE elle-même, c’est donc plusse pire que ce que j’en ai écrit !

C’est l’application de la formule bien connue : privatiser les bénéfices, socialiser les pertes, c’est-à-dire sortir les pertes des comptes des banques dirigées par des banksters de connivence avec les dirigeants des Etats et de la BCE pour les refiler à des entités publiques absconses de la zone (euro).

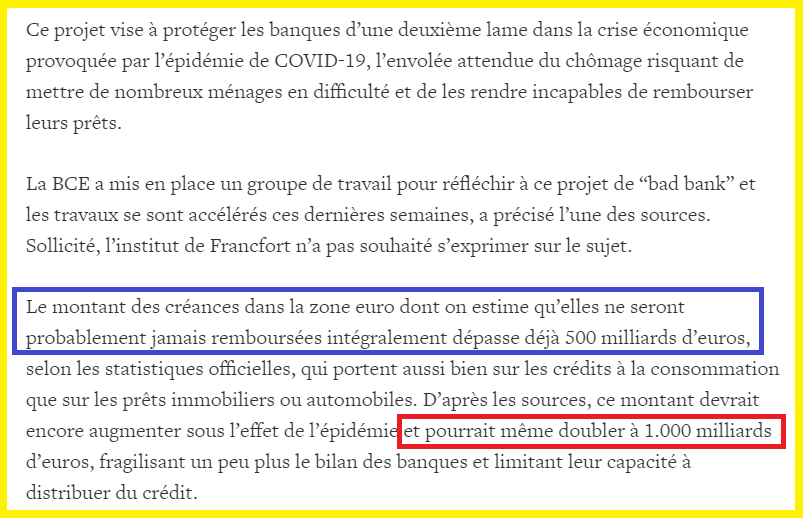

Un article du Financial Times et une dépêche de Reuters du 10 juin précisent que ces créances dites douteuses, les NPL (Non Performing Loans) qui étaient de 500 milliards d’euros à la fin de 2019 d’après les décomptes officiels de la BCE devraient doubler et atteindre les… 1 000 milliards !

Document 3 :

Or les prêts octroyés par les banques de la zone (euro) à leurs clients (entreprises non financières et particuliers) atteignaient fin avril un total de 10 632 milliards d’euros d’après les derniers chiffres publiés par la BCE.

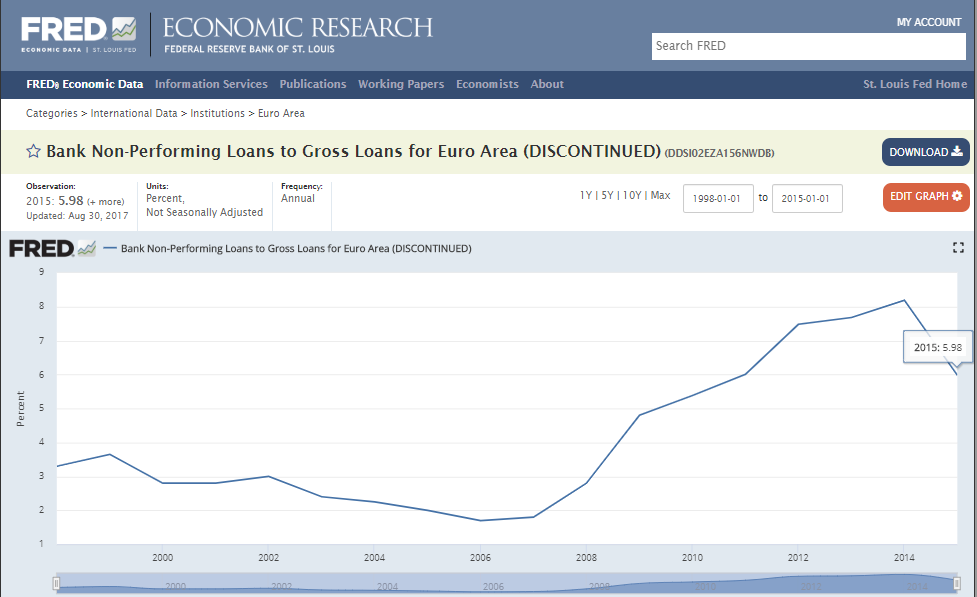

Le taux des NPL est élevé dans la zone (euro). Il était de l’ordre de 6 % en 2015 et dans les 5 % fin 2019 dans la mesure où ces NPL se montaient à 506 milliards d’euros (pour les seules 121 plus grandes banques !) pour un total des prêts de 10 403 milliards…

Document 4 :

… alors que le taux de NPL pour les banques américaines était de l’ordre de 1 % avant cette histoire de coronavirus,

Document 5 :

Donc, en reprenant les prévisions (ou hypothèses) de la BCE, à savoir des NPL se montant globalement à 1 000 milliards d’euros pour des prêts de 10 632 milliards, le taux de ces NPL devrait être de l’ordre de 10 % (pour simplifier).

Ainsi par exemple, comme le montant des prêts octroyés par BNP-Paribas à ses clients était de 858 milliards d’euros à la fin du premier trimestre dernier, en retenant un taux de NPL de 10 %, les pertes potentielles sont de… 85,8 milliards !

Or les banksters de BNP-Paribas n’ont provisionné que… 17,3 milliards d’euros.

Ainsi, ce sont 68,5 milliards d’euros (la différence entre ces deux derniers chiffres) qui ne sont pas provisionnés par ces banksters !

Ces 68,5 milliards d’euros ne sont pas provisionnés par ces banksters parce que, en les provisionnant, ils auraient dû faire apparaitre des pertes pour quasiment ce montant astronomique !

Le gros problème, le très, très gros problème, est qu’il en est de même dans la plupart des autres banques européennes, ce qui fait un total des NPL non provisionnés de l’ordre de 1 000 milliards d’euros comme le craignent à juste titre les dirigeants de la BCE.

Pour sauver ces banksters, les dirigeants de la BCE et les hommes politiques (dont des femmes !) de la zone euro proposent donc de faire passer ces pertes dans une entité publique en utilisant des montages financiers abscons que peu de gens comprennent.

Crédit Agricole Groupe a 955,9 milliards d’euros de prêts, donc 95,6 milliards de pertes potentielles provisionnées pour 19,5 milliards seulement.

Société Générale a 529,4 milliards d’euros de prêts, donc 52,9 milliards de pertes potentielles provisionnées pour 9,2 milliards seulement.

Les pires de ces banksters sont ceux de BPCE qui n’osent même pas publier leur bilan pour ce premier trimestre 2020 parce que d’après ces calculs, les pertes sur les 703,2 milliards de prêts sont supérieures à leurs capitaux propres tangibles si bien que BPCE est d’ores et déjà en faillite en appliquant le taux de NPL adopté par la BCE !

Ainsi, mes analyses basées sur les hypothèses des gens de la BCE (donc prudentielles et modérées) confirment celles que j’ai faites précédemment, et elles montrent clairement que, réellement et objectivement, le tsunami bancaire en Europe que j’ai annoncé est sur le point de se produire.

Pour l’instant, les banksters et leurs complices ont réussi à maintenir l’illusion de banques solvables.

Ces 1 000 milliards d’euros de pertes sur les NPL devraient pouvoir être absorbés par le lancement d’un prêt géant (TLTRO) de… 1 400 milliards d’euros qui sera annoncé prochainement.

Ainsi, cette évaluation de pertes de NPL de l’ordre de 1 000 milliards d’euros est et sera confirmée indirectement.

Notre Bécassine adorée est un peu triste car elle n’y comprend rien avec tout ce qui se passe autour d’elle !

Je présente dans un article précédent toutes les justifications de ces résultats sur la base des bilans et autres éléments publiés par les banques.

© Chevallier.biz

https://www.endofbanking.org/2020/06/10/part-ii-the-costs-of-bailing-out-european-banks/

Il y a des choses bien exprimées sur ce site…

Prenons le copinage et les comportements irresponsables, par exemple. Depuis 2008, les directeurs de banque et les actionnaires savent qu’ils sont secourus sans qu’on leur demande si les choses tournent mal. En conséquence, ils ont commencé à éroder les tampons financiers de leurs entreprises en se versant des primes et en versant des dividendes.

Nous nous sommes penchés sur les états financiers des banques d’importance systémique mondiale ( G-SIB ) de la zone euro qui sont négociées en bourse. Ce faisant, nous apprenons que ces sept banques ont distribué plus de 70 milliards d’euros de dividendes et de bonus entre 2015 et 2018 (voir l’illustration ci-dessous).

Agrandir le graphique en cliquant dessus. En seulement quatre ans, ces grandes banques européennes ont distribué plus de 70 milliards d’euros à leurs actionnaires et salariés. ( Source: rapports financiers des banques respectives)

Deutsche Bank, une banque particulièrement peu rentable qui n’a pratiquement pas de fonds propres en réserve (voir notre article précédent ici ), a décaissé en seulement quatre ans la quasi-totalité de sa capitalisation boursière aux employés et aux actionnaires. Aucune entreprise qui ne peut pas compter sur l’argent des contribuables en temps de crise ne le ferait. Ce sont les renflouements passés qui motivent un tel comportement invisible dans les entreprises «normales», car aucun entrepreneur sain d’esprit ne fonctionnerait avec si peu de marge de manœuvre financière, car il risquerait toujours de faire faillite.

Une chose est sûre: si nous renflouons à nouveau les banques, ce comportement va empirer. Et si nous renflouons également les institutions du secteur bancaire parallèle, ce comportement se répandra davantage. Cela augmentera à la fois la probabilité et la gravité d’une autre crise.

—————————————–

De la justesse donc d’avoir flinguer « la banque des frères Lehman en 2008, ce qui a conduit les autres banksters à faire tomber leur leverage à 10 en moins une année seulement comme le montre l’exemple de Citigroup, »

Un petit coup de pouce? https://www.lesechos.fr/amp/1209669?fbclid=IwAR0k5W3T6mPuI99ydO-C2copL9AC0-cljdHxYHOcFNJSSkFTw-iaucbMSEg

Les banksters sont satisfaits dixit le journaleux !

https://www.challenges.fr/finance-et-marche/les-banques-remboursent-214-milliards-d-euros-par-anticipation-a-la-bce_714493

Bonjour,

Vous dite, je cite :

« Société Générale a 529,4 milliards d’euros de prêts, donc 52,9 milliards de pertes potentielles provisionnées pour 9,2 milliards seulement. »

Plus haut, vous parlez d’un multiple d’endettement de 64.3 correspondant à cette banque, je tombe à 8.2 de provision engagé, pourquoi ?

Je ne comprends pas non plus pourquoi vous dite que ses pertes ne seraient que de 10% du montant prêté (529.4 pour une perte de 52.9), d’où sort cette valeur ?

« Banks directly supervised by the ECB, still held €921 billion of such troubled loans at the end of September 2016, representing 6.4% of total loans and equivalent to nearly 9% of the euro area GDP. »

« According to the ECB (2016), at the end of 2015, the largest 130 Eurozone banks held around €1 trillion of non-performing assets, with non-performing loan (NPL) ratios above 10% in Slovenia, Portugal, Ireland, and Italy and above 30% in Cyprus and Greece. »

En 4 ans il y a surement eu des changements.

Bonjour M. Chevallier.

Je me pose beaucoup de questions sur ces structures de défaisance. On se demande dans une économie capitaliste comment cela peut marcher ? Prendre les actifs pourris à son propriétaire qui les donne sans broncher, les mettre dans une autre structure privée pour les liquider. Cette structure étant abondé par les comptes public Il y a peut être à écrire sur le sujet. Le tsunami ne viendra alors pas des banques mes des peuples que l’on vole.

Et voila,

Je viens de recevoir un papier d’un Fond commun de titrisation (FCT Castenea) qui m’anonce avoir « racheté ma créance » à la SG.

Après avoir fabriqué des subprimes à la Française dans les années 2005-2007, la SG titrise le tout et refile le bébé à l’extérieur.

Le truc est donc bien en marche.