Citigroup est depuis le 1° trimestre 2015, la première et la seule grande banque (de la liste des banques systémiques mondiales) à respecter la règle prudentielle d’endettement préconisée par ce bon vieux Greenspan à savoir un leverage réel inférieur à 10 correspondant à un ratio Core Tier 1 réel supérieur à 10 %, en progression par rapport aux précédents trimestres et sans tricher,

Document 1 :

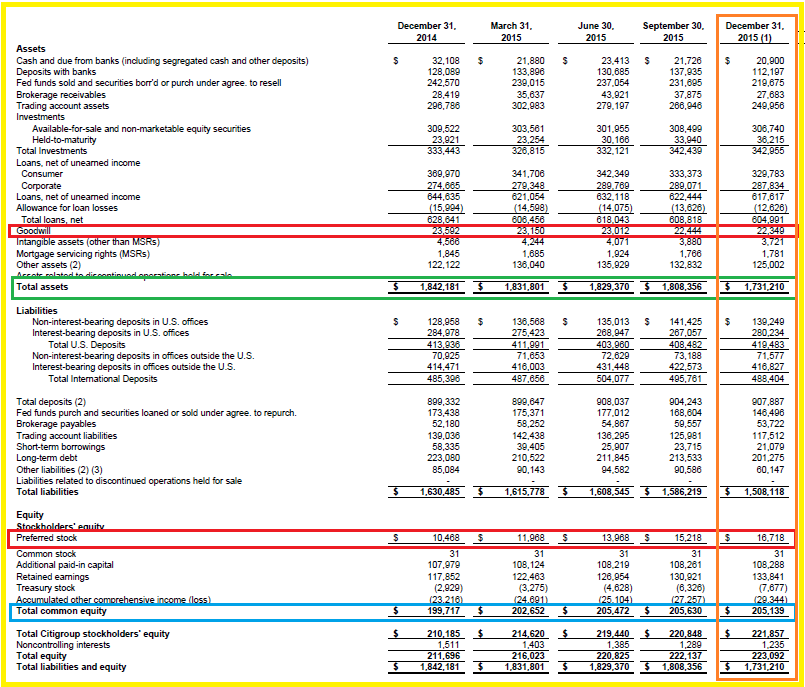

| Citigroup | 2014 Q4 | 2015 Q1 | 2015 Q2 | 2015 Q3 | 2015 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 1 842,18 | 1 831,80 | 1 827,10 | 1 808,36 | 1 731,21 |

| 2 Equity | 199,717 | 202,652 | 205,472 | 205,63 | 205,139 |

| 3 Preferred st | 10,468 | 11,968 | 13,968 | 15,218 | 16,718 |

| 4 Goodwill | 23,592 | 23,15 | 23,012 | 22,444 | 22,349 |

| 5 Tangible eq | 165,657 | 167,534 | 168,492 | 167,968 | 166,072 |

| 6 Liabilities | 1 676,52 | 1 664,27 | 1 658,60 | 1 640,39 | 1 565,14 |

| 7 Leverage (µ) | 10,12 | 9,93 | 9,84 | 9,77 | 9,42 |

| 8 Core Tier 1 (%) | 9,88 | 10,07 | 10,16 | 10,24 | 10,61 |

Sommes en milliards de dollars.

La performance est absolument remarquable !

Document 2 :

Les dirigeants de Citigroup ont entrepris des restructurations énergiques en sortant de la banque les activités les moins rentables (le total des actifs baisse) et en diminuant les coûts, ce qui conduit à des bénéfices record de 17,24 milliards de dollars en 2015.

Une réussite parfaite !

Comme je l’ai déjà écrit,

Partout dans le monde, les autres grandes banques ne respectent pas les règles de bonne gestion prudentielle d’endettement, ce qui est particulièrement dangereux.

La situation est encore pire dans la vieille Europe comme le montrent les chiffres des leverages réels et le blocage du marché interbancaire dans la zone euro.

Les dirigeants des big banks américaines too big to fail ont très bien compris qu’il fallait qu’elles respectent cette règle prudentielle d’endettement préconisée par ce bon vieux Greenspan à savoir un leverage réel de 10,0 au maximum correspondant à un ratio Core Tier 1 réel de 10,0 % au minimum sans qu’il soit nécessaire de la faire passer en tant que règle impérative, c’est-à-dire en tant que loi.

Il est très instructif de constater qu’en Europe, c’est le contraire qui se passe : les dirigeants des big banks too big to fail ont réussi à faire adopter des réglementations absconses qui les arrangent, en particulier avec ces actifs pondérés des risques.

Comme les Européens lambda ne comprennent rien à ces problèmes bancaires fondamentaux, personne (ou presque !) ne réagit comme il aurait fallu le faire.

Pour l’instant, tout va bien, enfin presque, apparemment, en Europe.

Cliquer ici pour lire le dernier rapport financier de Citigroup.

http://www.businessbourse.com/2016/01/16/les-banques-citigroup-et-wells-fargo-affectees-par-le-petrole-pas-cher/

difficultés en vue quand même! qu’en pansez vous?

Des pansements s’avèreront indispensables sous peu…

Idem : http://www.zerohedge.com/news/2016-01-17/wells-fargo-bad-citi-worse

J’aime beaucoup vos analyses mais il y a un léger biais: les normes comptables sont différentes.

Les banques américaines reportent en US GAAP et doivent donc reporter leurs produits dérivés en « net exposure ». Les banques européennes reportent en IFRS et doivent donc reporter leurs produits dérivés en « gross exposure ».

Exemple: une banque a pris un engagement pour payer 1 000 000 GBP contre EUR à terme et un engagement inverse de recevoir 1 000 000 GBP contre EUR à terme. Evidement, la banque a pris une commission à chaque fois…

Net exposure: la banque a un engament de 0 à son bilan (1 000 000 – 1 000 000 = 0)

Gross exposure: la banque a un engagement de 2 000 000 à son bilan (1 000 000 + 1 000 000 = 0)

Sauf erreur de ma part (je ne sois pas expert en comptabilité bancaire), il semble normal que le bilan des banques européennes soient plus leveragées à cause de cette différence. Il faudrait la même règle comptable. Avez-vous connaissance de cette différence comptable?

Bonjour M.Chevallier,

Pourriez-vous donner des arguments qui permettraient de trancher cette question de US GAAP vs. IFRS ?

Cette question revient régulièrement..

Merci!

Oui… mais c’est évident !

Je sais bien mais idiot inutile que je suis… je ne suis pas certain de mes informations.

Dans les rapports, il y’a souvent en note de bas de page « xxx is a non-GAAP financial measure. », notamment concernant les ratios de levier. Faut-il en conclure que ce sont des calculs IFRS?

En particulier la CONSOLIDATED BALANCE SHEET est-elle en IFRS? J’ai entendu que consolidated signifie IFRS par définition, c’est vrai?