Le Crédit Mutuel publie le montant de ses capitaux propres de base de catégorie 1 (CET 1), c’est-à-dire le montant de ses véritables capitaux propres…

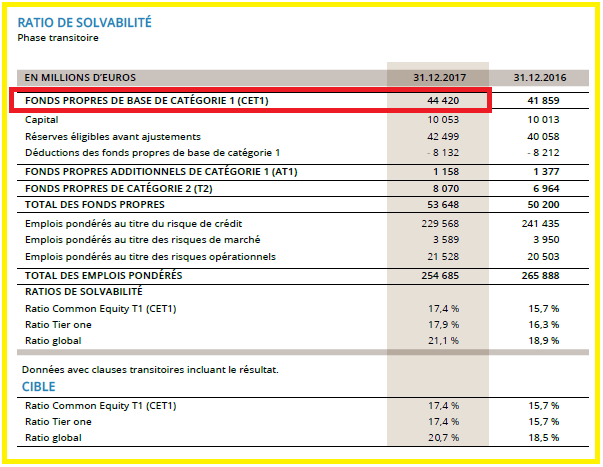

Document 1 :

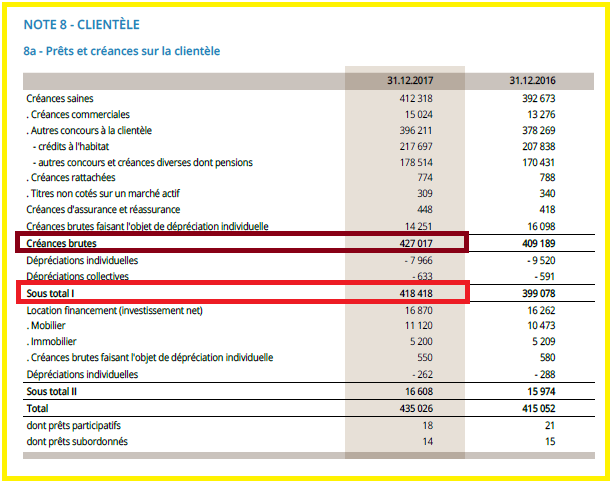

… ainsi que les dépréciations sur les prêts et créances,

Document 2 :

A partir du bilan publié…

Document 3 :

… il est ainsi possible de calculer le leverage réel qui était de 17,31 correspondant à un ratio Core Tier 1 de 5,78 % au cours de ce dernier exercice en amélioration par rapport aux années précédentes,

Document 4 :

| Crédit Mutuel | 2013 | 2014 | 2015 | 2016 | 2017 |

|---|---|---|---|---|---|

| 1 Assets | 658,618 | 706,72 | 739,809 | 793,522 | 813,198 |

| 2 Equity | 40,281 | 43,938 | 47,055 | 49,54 | 52,37 |

| 3 Deductions | 4,943 | 3,7 | 3,392 | 2,781 | 3,043 |

| 4 Goodwill | 4,878 | 4,582 | 4,65 | 4,9 | 4,907 |

| 5 Tangible eq. | 30,46 | 35,656 | 39,013 | 41,859 | 44,42 |

| 6 Liabilities | 628,158 | 671,064 | 700,796 | 751,663 | 768,778 |

| 7 Leverage (µ) | 20,62 | 18,82 | 17,96 | 17,96 | 17,31 |

| 8 Core Tier 1 (%) | 4,85 | 5,31 | 5,57 | 5,57 | 5,78 |

Sommes en milliards d’euros.

Les prêts à la clientèle sont de 427,017 milliards d’euros fin 2017 en brut et de 418,418 milliards en net, ce qui fait un montant de prêts dits non performants, les NPL (Non Performing Loans) de 8,599 milliards (cf. document 2).

Le taux de prêts dits non performants est donc de 2,01 % ce qui vraisemblable mais trop élevé.

Cependant, sur la base des risques sur les prêts de BNP (cf. mon étude) les prêts non douteux non comptabilisés peuvent être importants (aucune information n’est publiée à ce sujet sur les pertes antérieures par Crédit Mutuel) et les NPL sont sous-évalués selon les règles comptables en vigueur.

Les pertes réelles sur ces prêts sont donc manifestement sous-évaluées (par Crédit Mutuel).

En retenant un taux de pertes de 2 % non comptabilisées sur les créances (427,017 milliards d’euros) pour donner une image fidèle de la réalité, le leverage de Crédit Mutuel était de 21,66 (colonne notée 2017 efv), les capitaux propres tangibles étant évalués à leur juste valeur,

Document 5 :

| Crédit Mutuel | 2017 efv | 2017 n |

|---|---|---|

| 1 Assets | 813,198 | 394,676 |

| 2 Equity | 52,37 | 52,37 |

| 3 Deductions | 11,583 | 11,583 |

| 4 Goodwill | 4,907 | 4,907 |

| 5 Tangible eq. | 35,88 | 35,88 |

| 6 Liabilities | 777,318 | 358,797 |

| 7 Leverage (µ) | 21,66 | 10 |

| 8 Core Tier 1 (%) | 4,62 | 10 |

Pour respecter les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan (un leverage inférieur à 10), il faudrait que le Crédit Mutuel ait 394,676 milliards d’euros d’actifs et qu’il en cède donc pour… 419 milliards !

La réalité est indubitablement entre ces deux évaluations, et plus vraisemblablement proche de la seconde.

Les sociétaires de Crédit Mutuel approuvent régulièrement les comptes et la gestion de leurs dirigeants, mais combien d’entre eux ont compris la signification de ces chiffres critiques ?

Pour l’instant, tout va bien : pas de tsunami bancaire.

Tout est simple, enfin presque parce que les magouilles des banksters sont de plus en plus difficiles à détecter.

Une banque est une… banque, pas une mutuelle de clampins ignares en matière financière.

Pour être banquier, c’est-à-dire pour pouvoir prêter de l’argent, il faut en avoir.

Les banques les plus fiables sont celles qui sont fondées par une ou des familles qui ont apporté leur fortune à leur banque, comme Rothschild & Co.

Cependant, certaines grandes banques peuvent être fiables si leurs dirigeants respectent les règles prudentielles d’endettement, comme c’est le cas des big banks américaines.

Cliquer ici pour accéder à la page des informations financières de Crédit Mutuel.

Cliquer ici pour lire mon article précédent sur Crédit Mutuel.

Merci pour votre analyse du cm qui est moins bon qu’ escompté.la moins pire mais pas jojo !

Ouais…

Bonsoir M. Chevallier

Est-ce que le CIC est inclus dans l’analyse du Crédit Mutuel ?

Merci

Merci pour cette étude monsieur Chevallier. Je constate que le leverage du crédit mutuel ne s’améliore pas avec le temps puisqu’il était de 22 en 2012 et de 21.7 en 2017 donc je n’attends aucune amélioration à l’avenir. Par ailleurs il me semble que le CM ne fait pas partie des « too big to fail » donc le CM, c’est peut être pire que le crédit agricole en dépit de son leverage à 30. Je n’ai toujours pas trouvé de banque en ligne française filiale de banque américaine. Finalement la meilleur des solutions est peut être de n’avoir aucune liquidité et de tout investir dans la pierre …

Dans la pierre en France ? C’est de l’humour ont est d’accord .

C’est Macron qui voulait taxer la pierre pour rembourser les dettes ?

Pensez vous que too big to fall donne plus d indulgence à une banque en faillite et qu elle sera à coup sûre sauvée où bien cela veut il dire qu’ elle doit absolument avoir un coussin de sécurité plus important que les autres car systémique et qu elle peut disparaitre quand même. qu en dit la loi ?

Yapa de loi, c’est la loi du + fort, celle des banksters !

on ne passe pas de 5,57 a 5,78 sans performances internes et encore moins de 4,85 a 5,78 en 5 ans. en 5 ans cette banque améliorer de 1 pt son ratio. Donc dans 20 ans cette banque aura ces 8% et sans etre du type rotxhild. il existe donc un autre moyen de faire de la banque que de penser fortune privée.

Pour l’instant le spread US est a 0,33% et il vous reste 21 jours.

Personne ne sait ce qui va se passer… et donc ni où, ni quand, ni comment. Bloquer toute l’Europe comme ce fut le cas à Chypre pendant 15 jours semble peu imaginable, cela bloque toute l’économie mondiale, puisque l’Allemagne fournit des composants pour presque tout ce qui est fabriqué dans le monde.

Cela va donc commencer quelque part (un pays) et par une banque (laquelle). Cela donnera le ton pour la suite. Si c’est le cas, cela ne signifie ni que le pays sortira de l’euro, ni qu ce soit la fin de l’euro.

Ce qui paraît crédible est que les retraits soient limités, mais c’est déjà le cas. Quand la Grèce a limité les retraits cela m’a faire rire, tout le monde en parlait, alors que la limite était plus élevée que par exemple en France. Il est également probable que cela contribue à une dévaluation de l’euro. Ce qui semble étonnant c’est que tout semble se préparer lentement, comme la suppression du liquide, comme si cela pouvait tenir encore quelques années…