Comme je l’ai déjà écrit, Tidjane Thiam (X, Mines, INSEAD), le patron de Crédit Suisse depuis juin 2015, un noir franco-ivoirien trop noir pour la nomenklatura franchouillarde bancaire, est manifestement conscient qu’il faut impérativement restaurer les fondamentaux c’est-à-dire diminuer le multiple d’endettement, ce qu’il fait mais à un rythme helvète : le leverage réel de Crédit Suisse est enfin tombé sous la barre de 20 (alors qu’il stagnait aux alentours de 25 avant sa nomination), à 19,28 à la fin de ce dernier trimestre, ce qui correspond à un ratio Core Tier 1 réel de 5,19 % qui est encore loin des règles prudentielles d’endettement préconisées par ce bon vieux Greenspan,

Document 1 :

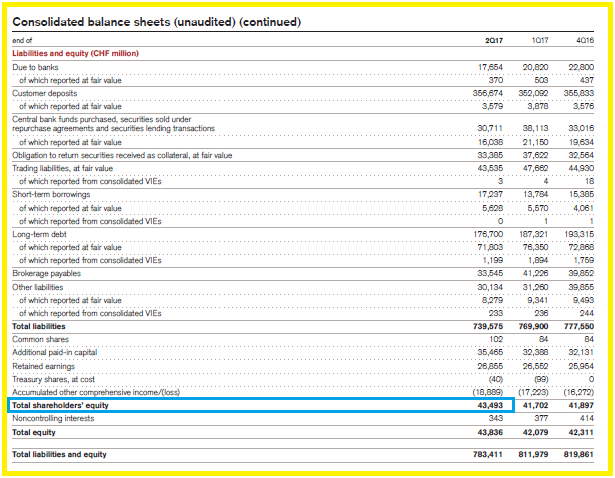

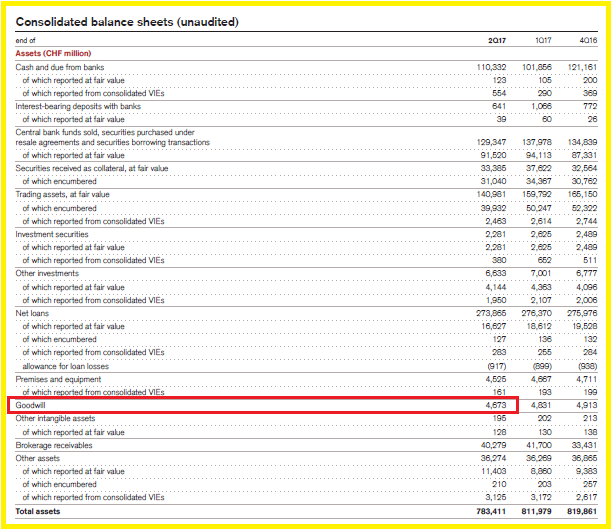

| Crédit Suisse | 2016 Q2 | 2016 Q3 | 2016 Q4 | 2017 Q1 | 2017 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 821,164 | 806,711 | 819,861 | 811,979 | 783,411 |

| 2 Equity | 44,962 | 44,276 | 41,897 | 41,702 | 43,493 |

| 3 Deductions | 3,053 | 2,838 | 0,213 | 0,202 | 0,195 |

| 4 Goodwill | 4,745 | 4,725 | 4,913 | 4,831 | 4,673 |

| 5 Tangible eq | 37,164 | 36,713 | 36,771 | 36,669 | 38,625 |

| 6 Liabilities | 784 | 769,998 | 783,09 | 775,31 | 744,786 |

| 7 Leverage (µ) | 21,1 | 20,97 | 21,3 | 21,14 | 19,28 |

| 8 Core Tier 1 (%) | 4,74 | 4,77 | 4,7 | 4,73 | 5,19 |

Sommes en milliards de francs… suisses (CHF).

Ces données sont obtenues en retenant les véritables capitaux propres, ceux qui sont bien réels : les capitaux propres tangibles tels qu’ils sont publiés par la banque,

Document 2 :

Un rappel : le véritable leverage est obtenu en diminuant le montant des capitaux propres (sans les minoritaires) des écarts d’acquisition, c’est-à-dire en évaluant ces capitaux propres à leur juste valeur de marché, dite des capitaux propres dits tangibles, sans pondérer les actifs rapporté au reste du bilan qui est constitué par définition de dettes, selon les préconisations de la BRI (et de la directive européenne CRD IV) et de la Federal Deposit Insurance Corporation (FDIC).

Document 3 :

Il faudrait encore augmenter les capitaux propres de 32,6 milliards de francs helvètes ou diminuer le total des dettes de plus de… 300 milliards (en cédant autant d’actifs) pour que Crédit Suisse respecte les règles prudentielles édictées par ce bon vieux Greenspan, à savoir un leverage inférieur à 10 correspondant à un ratio Core Tier 1 supérieur à 10 %.

Les petits Suisses devraient être inquiets car leurs deux big banks too big to fail présentant des risques systémiques ne respectent pas les règles prudentielles d’endettement.

Document 4 :

La capitalisation boursière de Crédit Suisse de 40 milliards de dollars (US$) est de l’ordre du montant de ses capitaux propres tangibles, c’est-à-dire de sa valeur à la casse.

Le cours de 15,72 US$ (alors qu’il est monté à… 75 US$ en avril 2007) n’est soutenu que grâce à un taux de distribution anormalement élevé pour une banque de 4,5 %, ce qui permet de ne pas plonger davantage et même de survivre en sauvant trompeusement les apparences.

Document 5 :

Pour l’instant, tout va (à peu près) bien…

Crédit Suisse fait partie des 30 plus grandes banques mondiales présentant un risque systémique, les Importantes Institutions Financières Systémiques Mondiales, Global Systemically Important Financial Institutions (G-SIFIs) du Basel Committee on Banking Supervision (BCBS).

Cliquer ici pour lire des informations financières dans le dernier rapport financier de Crédit Suisse.