Les banques américaines publient des comptes qui ne donnent pas une image fidèle de la réalité, ce qui est inquiétant car beaucoup d’entre elles sont en réalité en faillite…

***

[Article en libre accès]

Les principes des règles comptables (IFRS) sont simples mais impératifs : les entreprises doivent publier des comptes qui donnent une image fidèle de la réalité.

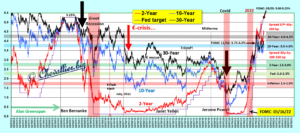

Ainsi par exemple, les actifs doivent être comptabilisés à leur juste valeur de marché, ce qui ne posait pas de problèmes pour les titres acquis par les banques tant que le taux de base de la Fed décidé par les membres du FOMC était stable, et c’est ce qui s’est produit de 2009 à 2016.

Cependant, les dirigeants de la Fed ont été amenés à partir de 2017 à relever modérément leur taux de base mais ils ont été obligés de le baisser rapidement et considérablement début 2020 (quasiment à… zéro !) à cause de cette histoire de coronavirus,

Document 1 :

Comme les prix des contrats des titres obligataires varient à l’inverse de leurs rendements, des gains importants ont été obtenus (en 2019 et surtout en 2020) sur les prix de ces titres grâce aux baisses du taux de base de la Fed qui ont entrainé à la baisse tous les autres taux.

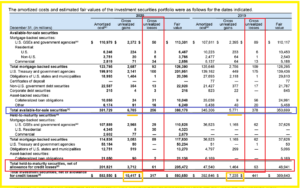

Les prix des contrats, c’est-à-dire les montants des titres, ont alors augmenté. Ces gains n’ont pas été comptabilisés (à leur juste valeur de marché) par les banques en 2019 et surtout en 2020 (pour 10,417 milliards de dollars pour JPMorgan),

Document 2 :

En 2021, les membres du FOMC ont laissé le taux de base de la Fed au niveau plancher (quasiment à zéro pour cent), ce qui a généré peu de variations sur les gains et les pertes non réalisés.

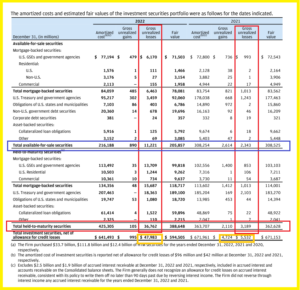

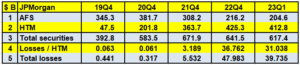

Cependant, le brusque relèvement du taux de base de la Fed à partir du 16 mars 2022 a provoqué des pertes gigantesques non comptabilisées pour un montant total de… 47,983 milliards de dollars pour JPMorgan, comme le montre ce document publié dans le Form 10-Q 2022 !

Document 3 :

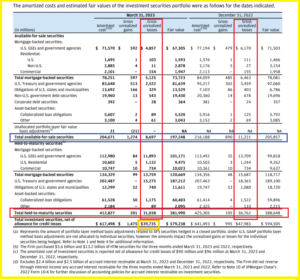

Pour le bilan de JPMorgan arrêté à la fin du premier trimestre 2023, le total des pertes non comptabilisées a un peu baissé, mais il reste considérable : 39,735 milliards de dollars !

Document 4 :

Ainsi, JPMorgan n’a pas comptabilisé une perte réelle de… 40 milliards de dollars à la fin du premier trimestre 2023… en parfaite concordance avec les autorités américaines et des règles comptables interprétées à leur convenance par les… banksters tous unis !

Les principes comptables ne sont pas respectés, en toute impunité et sans que (presque) personne ne s’en alarme.

Par ailleurs, il est anormal que les titres de JPMorgan, à partir de 392,8 milliards de dollars fin 2019 aient augmenté pour atteindre deux ans plus tard fin 2022… 671,9 milliards en provoquant près de 48 milliards de dollars de pertes… non comptabilisées !

Document 5 :

Les dirigeants de JPMorgan ont fait passer les titres détenus jusqu’à leur échéance (HTM) de 47,5 milliards de dollars fin 2019 à… 425,3 milliards fin 2022 afin de minimiser les pertes comptabilisées sans respecter les principes comptables mais en respectant les règles acceptées par les autorités monétaires américaines (sous l’influence de ces banksters !) !

40 milliards de dollars de pertes n’ont pas été comptabilisés à la fin du premier trimestre 2023 pour un bénéfice publié (frauduleusement) de 12,622 milliards de dollars sur cet exercice et pour un Common Equity Tier 1 de 227,142 milliards de dollars.

Les comptes des banques américaines ne sont plus fiables.

Les banksters les plus influents imposent leurs solutions aux autorités censées les contrôler.

Le résultat de ces manipulations comptables est que le système bancaire américain est globalement en faillite mais il est ainsi présentement artificiellement maintenu en survie.

Comment se fait-il que personne ne dénonce ainsi ces fraudes comptables dont les conséquences peuvent être catastrophiques pour les Américains ?

***

Ce présent article est le prolongement de ceux qui ont été publiés par Pam Martens sur son site Wall Street On Parade, cliquer ici pour lire son dernier article à ce sujet.

***

Le document 2 est une copie d’écran du Form 10-Q du quatrième trimestre 2020 page 224.

Le document 3 est une copie d’écran du Form 10-Q du quatrième trimestre 2022 page 216.

Le document 4 est une copie d’écran du Form 10-Q du premier trimestre 2023 page 116.

© Chevallier.biz

Interactive Brokers, l’un des plus gros brokers au monde, est adossé à JPM…

Si les banques us sont en faillites alors que dire des banques européennes avec des leviers catastrophique toujours en vie

JP Morgan est un peu plus honnête que les banques centrales européennes qui comptabilisent tout au coût historique et après elles constatent que leur modèle n’a pas fonctionné et vont demander l’argent aux contribuables pour remplir la caisse en disant qu’une banque centrale n’est pas là pour faire des bénéfices.

Ici JP Morgan comptabilise 30% en valeur de marché et le reste en coût historique. De plus, si on prend leur position cash qui représente 10% de leur bilan, on est à une protection de 40% en terme de valeur de marché. La couverture semble correcte mais le risque demeure.

Le risque demeure tellement que Wells Fargo interdit les retraits au dessus de 1000 dollars cash. Cela m’indique que JP Morgan va sans doute le faire bientôt.