JPMorgan Chase & Co est la plus grande banque américaine par le total de son actif, équivalent à celui de BNP-Paribas,

Document 1 :

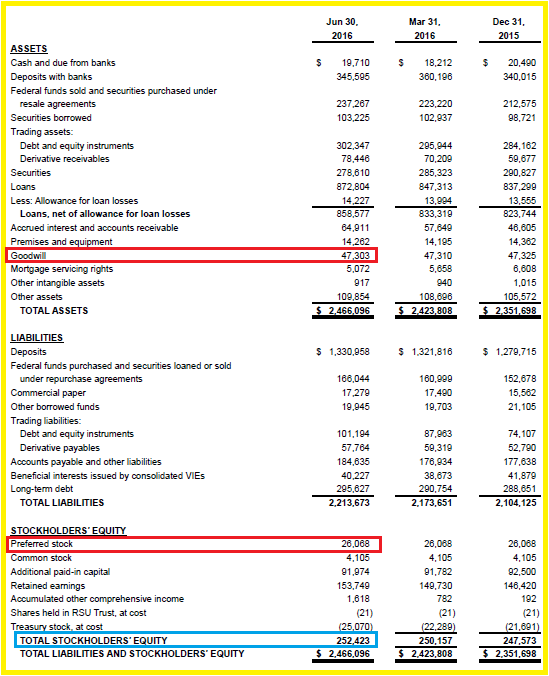

JPMorgan fait apparaitre clairement le montant des véritables capitaux propres, ce qui permet de calculer les véritables données sur l’endettement comme ce bon vieux Greenspan les a définies : le leverage réel est de 12,77 et le véritable ratio Core Tier 1 de 7,83 % en détérioration par rapport aux trimestres précédents, presque en concordance avec les exigences de ce bon vieux Greenspan des années 80 mais pas avec leur actualisation, à savoir des chiffres inférieurs à 10,

Document 2 :

| JPMorgan | 2015 Q2 | 2015 Q3 | 2015 Q4 | 2016 Q1 | 2016 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 2 449,60 | 2 417,12 | 2 351,70 | 2 423,81 | 2 466,10 |

| 2 Equity | 216,287 | 245,728 | 247,573 | 250,157 | 252,423 |

| 3 Preferred st | 24,918 | 26,068 | 26,068 | 26,068 | 26,068 |

| 4 Goodwill | 47,476 | 47,405 | 47,325 | 47,31 | 47,303 |

| 5 Tangible eq | 170,596 | 174,324 | 174,18 | 176,779 | 179,052 |

| 6 Liabilities | 2 279,00 | 2 242,80 | 2 177,52 | 2 247,03 | 2 287,04 |

| 7 Leverage (µ) | 13,36 | 12,87 | 12,5 | 12,71 | 12,77 |

| 8 Core Tier 1 (%) | 7,49 | 7,77 | 8 | 7,87 | 7,83 |

Sommes en milliards de dollars.

Le montant des capitaux propres augmente mais moins vite que le total des dettes, ce qui n’est pas positif !

Il faudrait augmenter les capitaux propres de 45,2 milliards de dollars (ou diminuer les dettes) pour que JPMorgan respecte les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan. Des mesures énergiques ont été prises pour redresser la situation mais elles ne sont pas vraiment suffisantes.

La capitalisation boursière de JPMorgan Chase & Co de 233 milliards de dollars, nettement supérieure à ses actifs tangibles, montre que la banque est considérée par les marchés comme fiable car ses bénéfices sont élevés : 6,2 milliards de dollars, ce qui correspond à un ROE de 13,9 % !

Cliquer ici pour lire les données du dernier trimestre de JPMorgan Chase.

Et tout cela en respectant intégralement les règles du jeu (leur jeu ? leurs règles ?). Je pense notamment aux positions sur l’argent et les mouvements étonnants correspondants (d’ailleurs, même la grande philanthrope Blythe Masters indique qu’il ne s’agit pas de spéculation… http://www.cnbc.com/id/46969993) qui faussent les cotations comme cela est le cas sur l’or.

Bien évidemment, on pourrait rétorquer que de tels agissements sont délinquants voire criminels et à ce titre condamnables (enfin, vraiment condamnables, soit du pénal pour des dirigeants et des amendes qui excèdent 1 mois de bénéfice avant impôt…) mais ils ne le seront pas, tout du moins pas dans le système actuel. En effet, si on prend par exemple HSBC, on apprend que celle-ci n’a pas été poursuivie pour des affaires de blanchiment d’argent (rien de bien méchant puisqu’il s’agit juste de cartels de trafiquants colombiens et mexicains…) au motif que des poursuites contre elle créeraient un risque systémique ! http://www.bbc.com/news/business-36768140

Si je suis en accord sur le fait que les banques françaises sont pourries, j’ai du mal à vous suivre dans cette admiration des banques anglo-saxonnes qui à vous lire seraient des modèles à suivre.

Mais bon, je dois chausser de mauvaises lunettes.