Pour l’essentiel…

De grandes banques américaines et des hedege funds ont subi de lourdes pertes en particulier sur les produits dérivés. Ils manquent de liquidités.

Seule la Fed leur en fournit mais elle refuse de communiquer les données permettant de connaitre les montants de ces apports et les noms de ces institutions financières qui font courir un risque systémique à l’Amérique.

Cet article décrypte ces manipulations comptables…

***

Pour rappel (ou pour information), tous les jours (ouvrés), les banques effectuent un très grand nombre d’opérations, en particulier des paiements, émis et reçus. Pour cela, elles doivent avoir suffisamment de liquidités.

Chaque jour, après la clôture de chaque séance, toutes les banques de chaque nation doivent avoir une position nette créditrice vis-à-vis de leur banque centrale.

Cependant, il est fréquent (et normal) que certaines banques aient une position nette débitrice vis-à-vis de leur banque centrale certains jours pour un ou plusieurs jours. Elles peuvent alors emprunter d’un jour à l’autre des liquidités aux banques qui ont une position nette créditrice vis-à-vis de leur banque centrale (en leur apportant des garanties, généralement sous forme de bons du Trésor), ce qui est normal. C’est ce qui constitue le marché interbancaire.

Or, nous constatons en ce début de XXI° siècle que beaucoup trop de banques américaines (des États-Unis) ont durablement (pendant plusieurs mois) une position nette débitrice, surtout lors d’une crise (ou d’une récession), et pour des montants importants. Les dirigeants des banques qui ont une position nette créditrice vis-à-vis de leur banque centrale refusent alors de prêter des liquidités aux banques qui ont une position nette débitrice (vis-à-vis de leur banque centrale) car ils n’ont plus confiance dans les banques qui sont en manque de liquidités.

Dans ces conditions, le marché interbancaire ne fonctionne plus car la confiance ne règne plus entre les dirigeants des banques américaines qui passent alors tous par l’intermédiaire de la Fed.

C’est ainsi que les banques qui ont une position nette créditrice vis-à-vis de leur banque centrale déposent leurs liquidités excédentaires à la Fed qui leur remet des titres en pension en contrepartie, ce qui est enregistré dans les reverse repos (au passif de la Fed).

Inversement, les banques qui ont une position nette débitrice vis-à-vis de leur banque centrale demandent à la Fed des liquidités en fournissant en contrepartie des titres en garantie (des bons du Trésor ou des titres hypothécaires), ce qui est enregistré dans les repos (dans les actifs de la Fed).

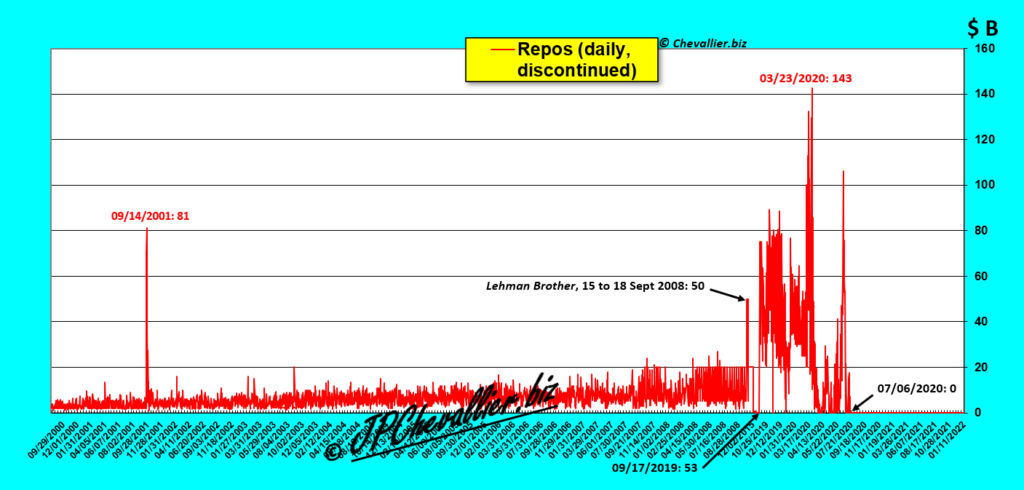

La Fed publie les données globales sur ces repos et reverse repos chaque jour et une série discontinue de leurs données à partir de juillet 2000. C’est ainsi qu’après les attentats du 11 septembre 2001, la Fed a fourni 81 milliards de dollars à des banques. Il en a été de même lors de la mise en faillite de la banque Lehman Brothers : la Fed a fourni 50 milliards de dollars pendant quelques jours (d’un jour à l’autre).

Cependant, à partir du 17 septembre 2019, les dirigeants de la Fed ont accepté d’apporter chaque jour des liquidités pour des montants beaucoup plus élevés jusqu’au début du mois de juillet 2020 : jusqu’à 143 milliards de dollars le 23 mars 2020 !

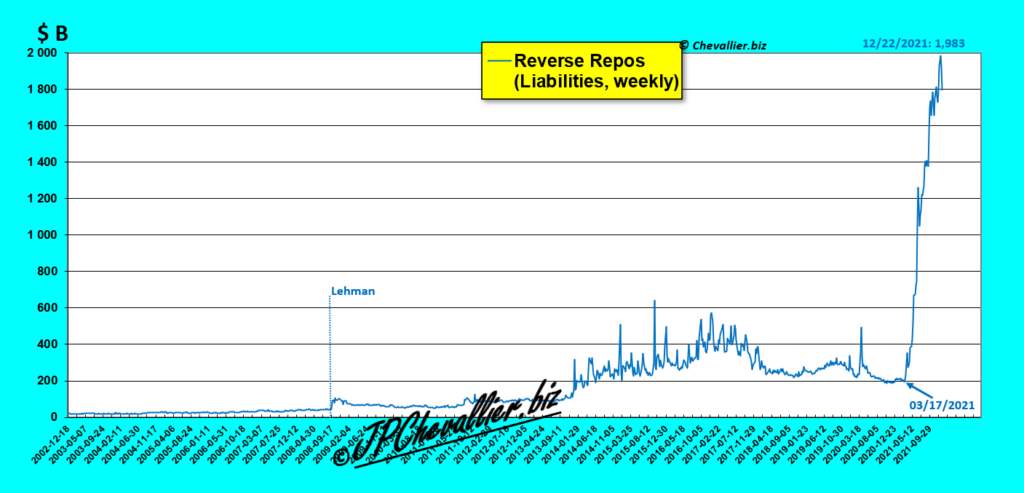

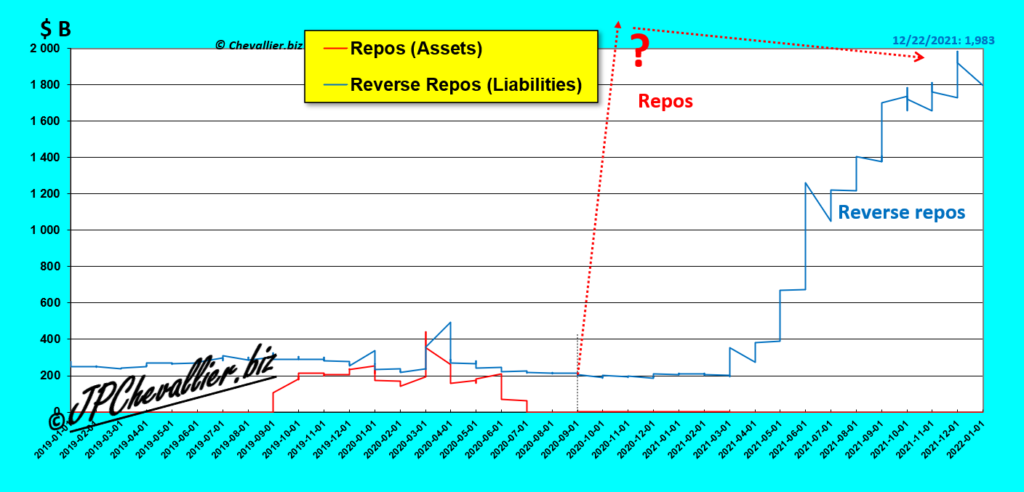

Document 1 :

Ce premier graphique représente les montants des repos acceptés chaque jour par la Fed sans tenir compte de la durée des prêts qui ne sont pas tous d’un jour à l’autre mais qui peuvent porter sur une période de 14, 28 ou même 42 jours (d’un jour ouvré à un autre).

Compte tenu des données publiées, il est fastidieux de calculer pour chaque jour, du 17 septembre 2019 au 6 juillet 2020 le total atteint chaque jour par les montants de ces prêts.

Cependant, la Fed publie dans ses bilans hebdomadaires arrêtés chaque mercredi soir (dans ses actifs) le montant prévisionnel de ces repos pouvant être acceptés au cours de la semaine à venir et ils sont très proches de ce qu’ils atteignent alors en réalité.

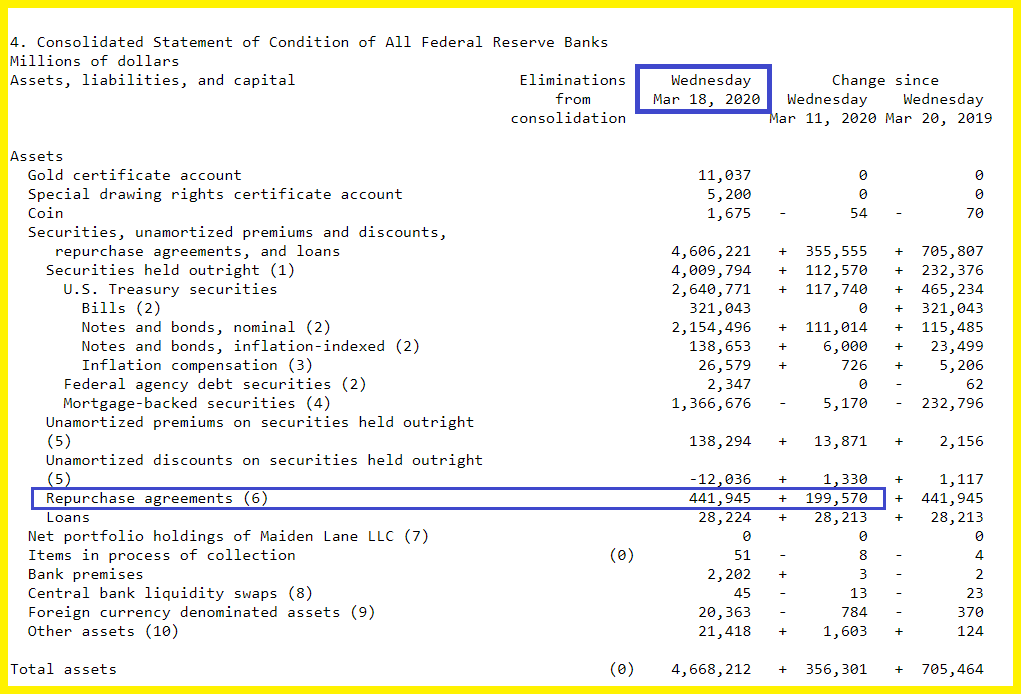

Ainsi par exemple, la Fed a publié dans son bilan du 18 mars 2020 un total de… 441,945 milliards de dollars dans la rubrique Repurchase agreements, ce qui signifie que les prêts de la Fed à ses banksters ont atteint un tel total au cours de la semaine du 18 au 25 mars 2020 dans le cadre de la procédure dite des repos (en additionnant tous les repos en cours, quelle que soit leur durée à cette date) !

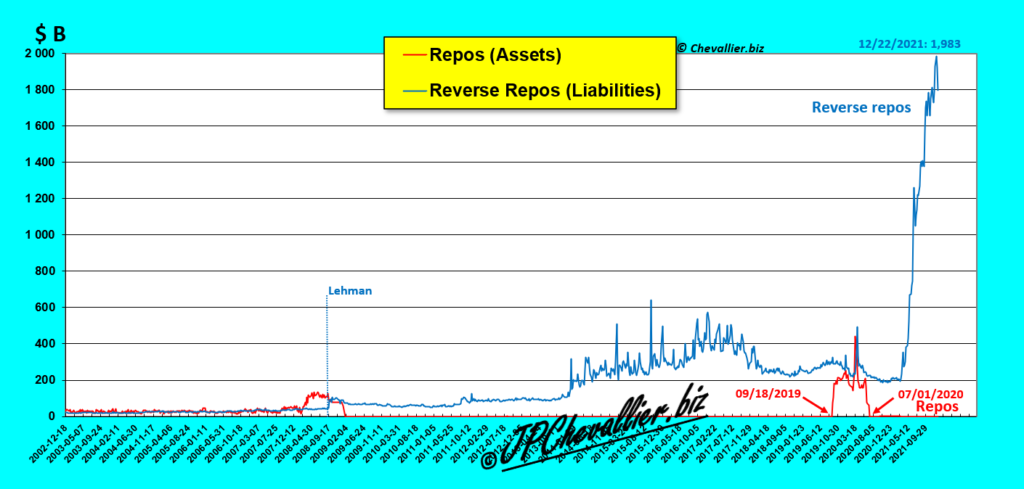

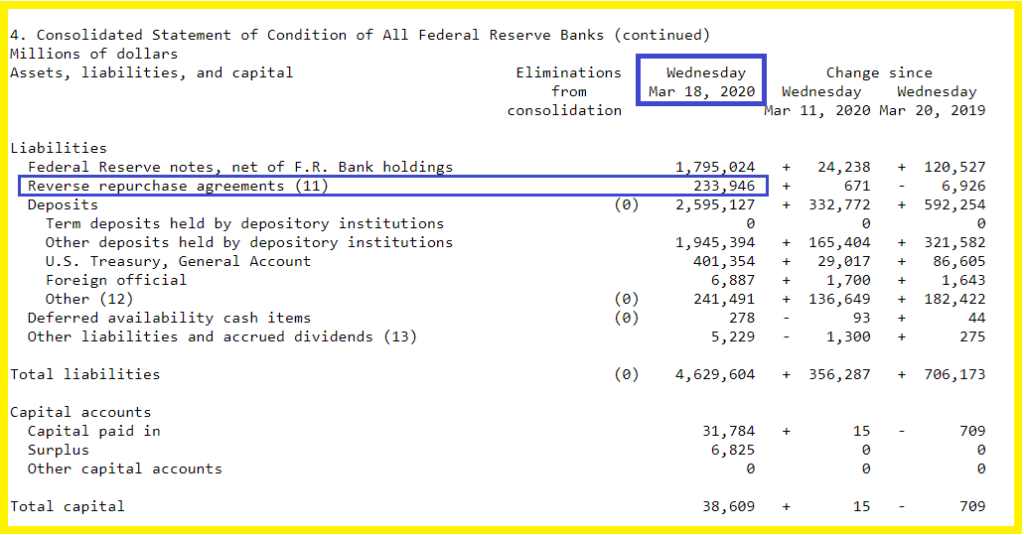

Document 2 :

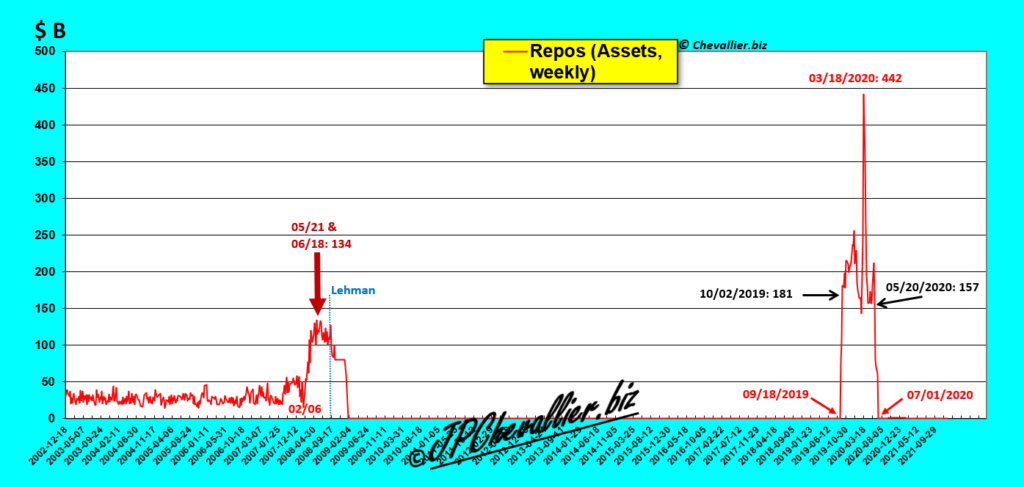

Comme notre ami Fred de Saint Louis publie la série des données de cette rubrique de l’actif du bilan de la Fed (Repurchase agreements), il est possible d’obtenir une estimation très proche de la réalité des totaux des sommes effectivement prêtées par la Fed à ses banksters sur la période partant de juillet 2002 au 5 janvier 2022.

Ainsi, la Fed a prêté sans interruption chaque jour ouvré un total de plus de… 150 milliards de dollars du 2 octobre 2019 au 20 mai 2020, allant jusqu’à… 442 milliards au cours de la semaine commençant le 18 mars 2020 !

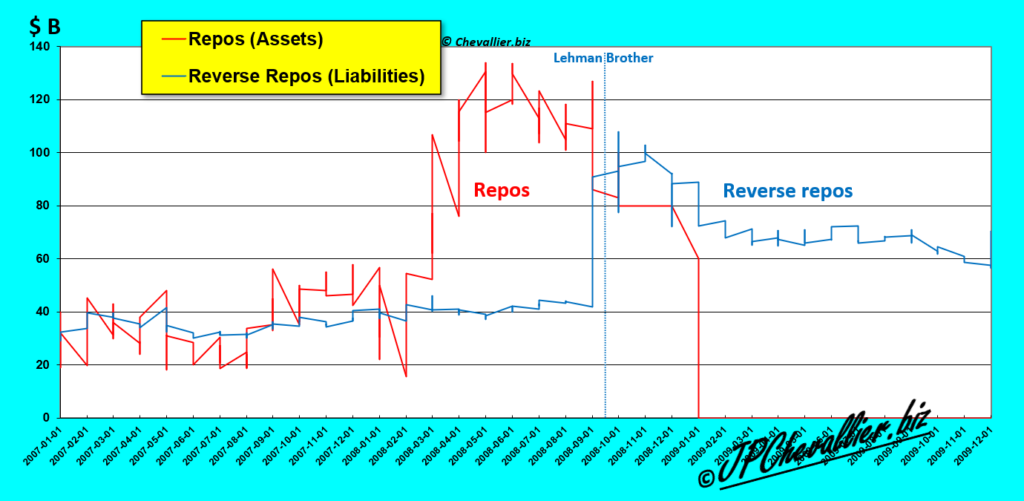

Document 3 :

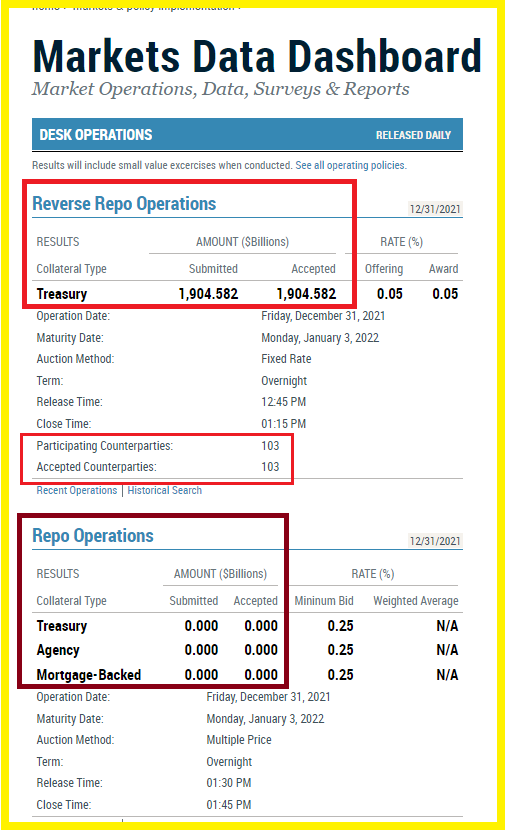

La Fed a le très gros inconvénient de ne publier chaque jour que les montants des repos et des reverse repos acceptés sans mentionner les noms des banques concernées ni les montants demandés. Ces informations ne sont communiquées qu’après un délai de deux ans (d’après une des très nombreuses dispositions de la loi Dodd-Frank) comme le montre le document publié par la Fed au 31 décembre 2021.

Document 4 :

Il n’est donc possible d’identifier les banksters bénéficiaires de ces sauvetages par la Fed que deux ans après qu’ils aient eu lieu. Ainsi, ces informations ne sont pas connues pendant deux ans, ce qui permet à ces banksters de continuer à bénéficier de ces milliards de dollars dans le plus grand secret et en toute impunité. Les citoyens américains devraient pourtant connaitre la situation réelle du système bancaire américain sans attendre deux ans !

Les données publiées journellement par la Fed sur les reverse repos (c’est-à-dire pour les dépôts effectués au jour le jour par les banques qui ont une position nette créditrice vis-à-vis de leur banque centrale) montrent qu’ils ont prodigieusement bondi avec le développement de cette histoire de coronavirus au point d’atteindre un plus haut historique le 31 décembre 2021 à… 1 983 milliards de dollars (sans qu’il soit possible actuellement d’identifier ces banques) !

Document 5 :

Pour rappel, la Fed publie depuis le début du mois de juillet 2021 des repos à zéro, en laissant croire (à tort) que les banksters n’ont plus besoin des apports de liquidités de la Fed.

C’est là bien entendu une tromperie indubitable car la Fed a mis en place trois procédures nouvelles lui permettant de prêter des sommes importantes à ses banksters sans publier aucune donnée afin de tromper le public et de protéger ces banksters : Primary Dealer Credit Facility (PDCF), Commercial Paper Funding Facility (CPFF), Money Market Mutual Fund Liquidity Facility (MMLF) !

Le regroupement sur un même graphique des évolutions des repos et des reverse repos depuis 2002 au jour le jour permet de mettre en évidence un fait important : en cas de crise, comme en 2008-2009, les montant des repos dépassent ceux des reverse repos avant et après cette crise.

Document 6 :

Un zoom sur cette période met bien en évidence ce problème,

Document 7 :

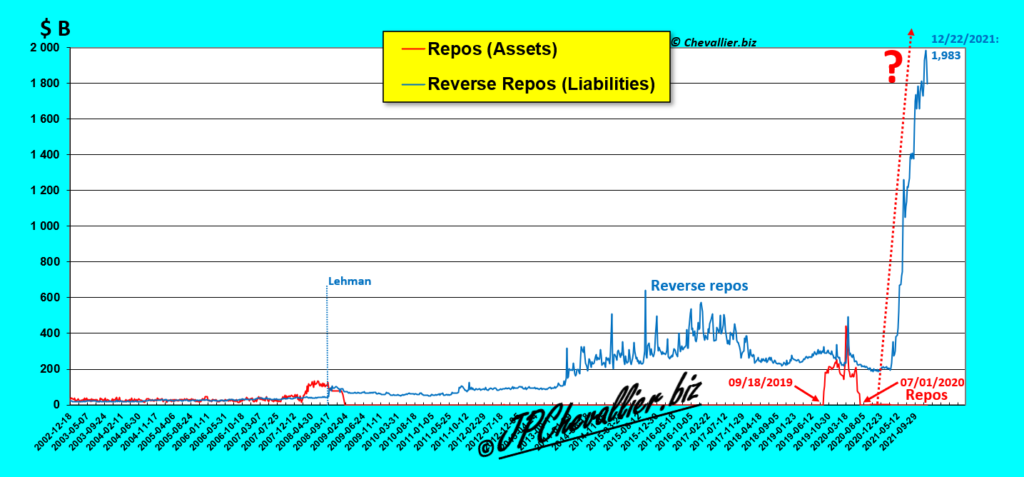

Logiquement, en transposant les données du passé, il a donc pu en être de même en 2020 et en 2021 et encore actuellement si bien que les montants des repos ont possiblement pu atteindre, voire dépasser les 2 000 milliards de dollars fin 2021 !

Document 8 :

Là encore un zoom sur cette période met bien en évidence ce problème,

Document 9 :

Cette interprétation des données des repos sur cette période impactée par cette histoire de coronavirus est d’autant plus plausible que les gens de la Fed ont manifestement cherché à ne pas communiquer les données sur les prêts qu’ils ont accordé à leurs banksters en bloquant à zéro les données des repos depuis le 7 juillet 2021 tout en admettant d’avoir lancé trois autres programmes d’apports de liquidités sans communiquer à leur sujet quelque donnée que ce soit, donc dans le plus grand secret au bénéfice de ces banksters et au détriment des Américains.

Les dirigeants des grandes banques bénéficiaires de ces repos (et des nouveaux dispositifs les remplaçant) sans qu’ils puissent être identifiés en tirent ainsi un avantage indu qui les encourage à perpétuer cette situation dangereuse pour eux et pour la nation sans chercher à augmenter leurs liquidités ni à diminuer les risques qu’ils encourent, en toute impunité.

Ils bénéficient donc d’un aléa moral. En effet, ils font courir des risques importants (systémiques) à la nation du fait des montants globalement colossaux de leurs positions nettes débitrices vis-à-vis de la banque centrale.

Les autorités bancaires américaines, en particulier les dirigeants de la Fed (les membres du FOMC) sont manifestement d’une connivence coupable avec ces banksters car ils ne prennent pas en compte les intérêts de la nation mais seulement ceux des banques gérées imprudemment.

Ce comportement s’explique par le fait que la plupart des membres de ces autorités sont en fait très liés aux dirigeants des grandes banques qui ont toujours montré qu’ils savaient leur être reconnaissants après avoir quitté leurs fonctions officielles…

Le système bancaire américain fonctionne mal comme le montre le fait que le marché interbancaire ne fonctionne plus, surtout depuis le 17 septembre 2019.

Pour résoudre ce problème, la meilleure solution consisterait à obliger les autorités américaines à publier sans délai (chaque jour) les données complètes sur les repos et sur les autres dispositifs équivalents (comme pour les repos et reverse repos actuellement arrêtées au 31 décembre 2019) sans attendre le délai prévu de deux ans par une disposition de la loi Dodd-Frank.

Ainsi, tout le monde pourrait connaitre les noms des bad banks et les montants des apports dont ils bénéficient indument, ce qui obligerait leurs dirigeants à diminuer au plus tôt leurs engagements, en particulier sur les produits dérivés en rétablissant des ratios normaux.

***

Pour rappel (ou pour information), dans une nation disposant de sa propre monnaie, chaque jour, après la clôture de chaque séance, toutes ses banques doivent avoir une position nette (faiblement) créditrice vis-à-vis de leur banque centrale. Dans ces conditions, ce système bancaire est équilibré.

Quand cet équilibre est globalement rompu pendant un certain temps, les déséquilibres se compensent globalement nécessairement, du moins apparemment et non durablement.

En effet, le manque global de liquidités des banques qui ont une position nette débitrice vis-à-vis de leur banque centrale est globalement nécessairement et logiquement compensé par l’excès de liquidités des banques qui ont une position nette créditrice vis-à-vis de leur banque centrale. Dans ce cas le système bancaire n’est pas équilibré durablement par l’inversion de ces déséquilibres !

Ce sont les déficits accumulés des banques qui ont une position nette débitrice vis-à-vis de leur banque centrale qui font alors courir un risque systémique à ce système bancaire à partir du moment où ces dysfonctionnements produisent des effets négatifs trop importants dans les entreprises non financières et donc dans le système économique général de cette nation.

Ainsi par exemple, dans le cas d’un fonctionnement normal du système bancaire, tous les paiements émis par des banques sont globalement inversement compensés par les paiements reçus par d’autres banques car l’argent circule rapidement.

Par contre, quand certaines banques accumulent des pertes importantes correspondant à des gains importants pour d’autres, par exemple dans le cas de produits dérivés mal négociés, les banques perdantes accumulent des positions nettes débitrices (vis-à-vis de leur banque centrale) durables difficilement rattrapables qui correspondent aux positions nettes créditrices (vis-à-vis de leur banque centrale) durables pour les banques gagnantes sur ces produit dérivés.

Ces dysfonctionnements touchent manifestement un certain nombre de banques américaines depuis la mi-septembre 2019, ce qui est amplifié par des hedge funds (à cause de l’effet de levier qu’ils utilisent couramment sans supervision) et les engagements portant sur des sommes considérables permis par les moyens de financement provenant des marchés hypertrophiés des eurodollars.

***

Les gens de la Fed ont manifestement voulu tromper les Américains en arrêtant de publier les chiffres des repos à partir du 7 juillet 2020 pour occulter le manque de liquidités de certaines banques américaines qui ont été alimentées en dollars par d’autres dispositifs pour lesquels ils ne veulent pas publier les données : Primary Dealer Credit Facility (PDCF), Commercial Paper Funding Facility (CPFF), Money Market Mutual Fund Liquidity Facility (MMLF).

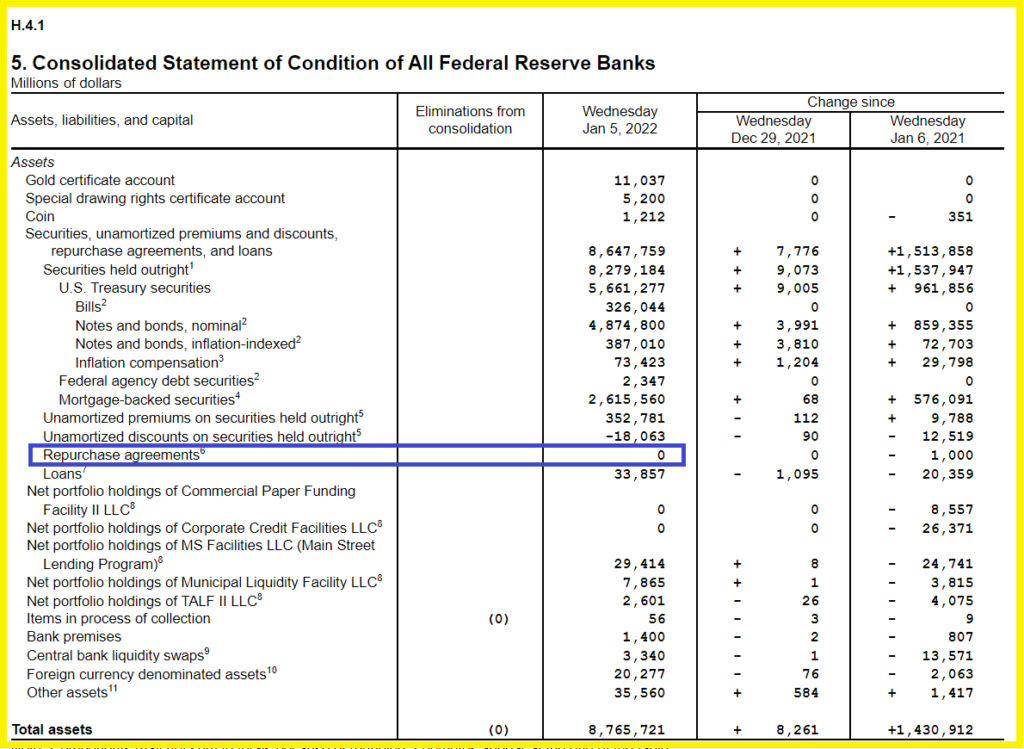

La Fed publie donc un bilan qui ne donne pas une image fidèle de la réalité dans lequel les Repurchase agreements (les repos) sont à zéro.

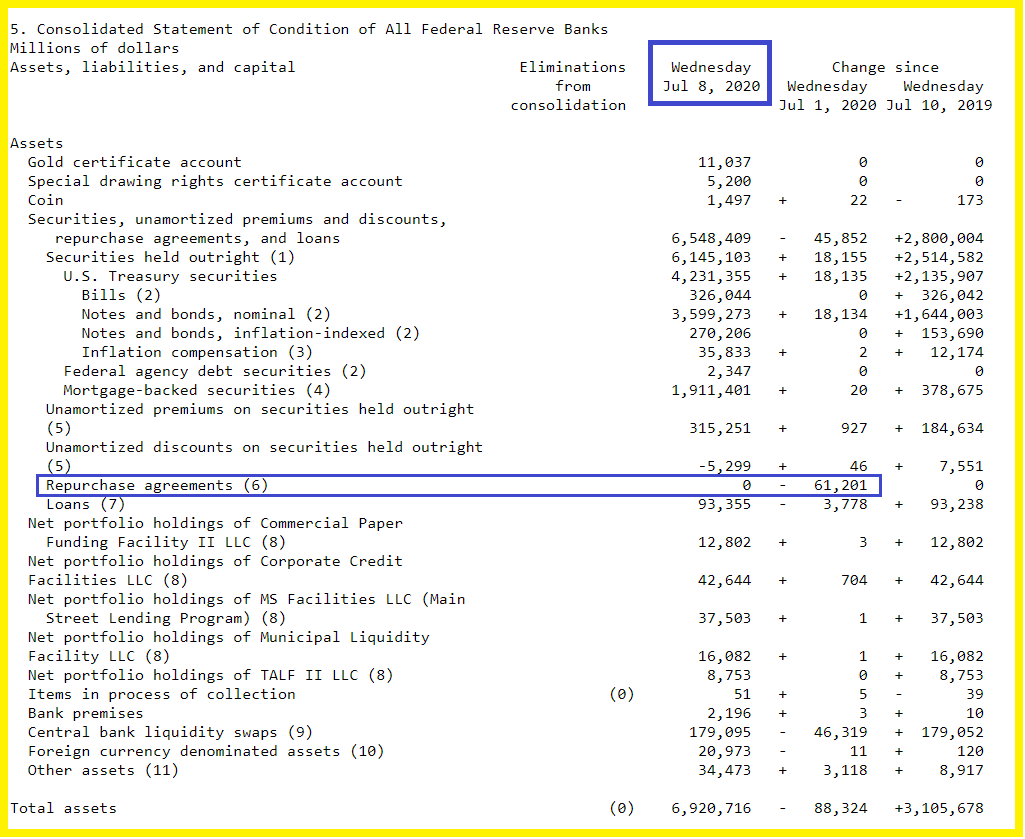

Document 10 :

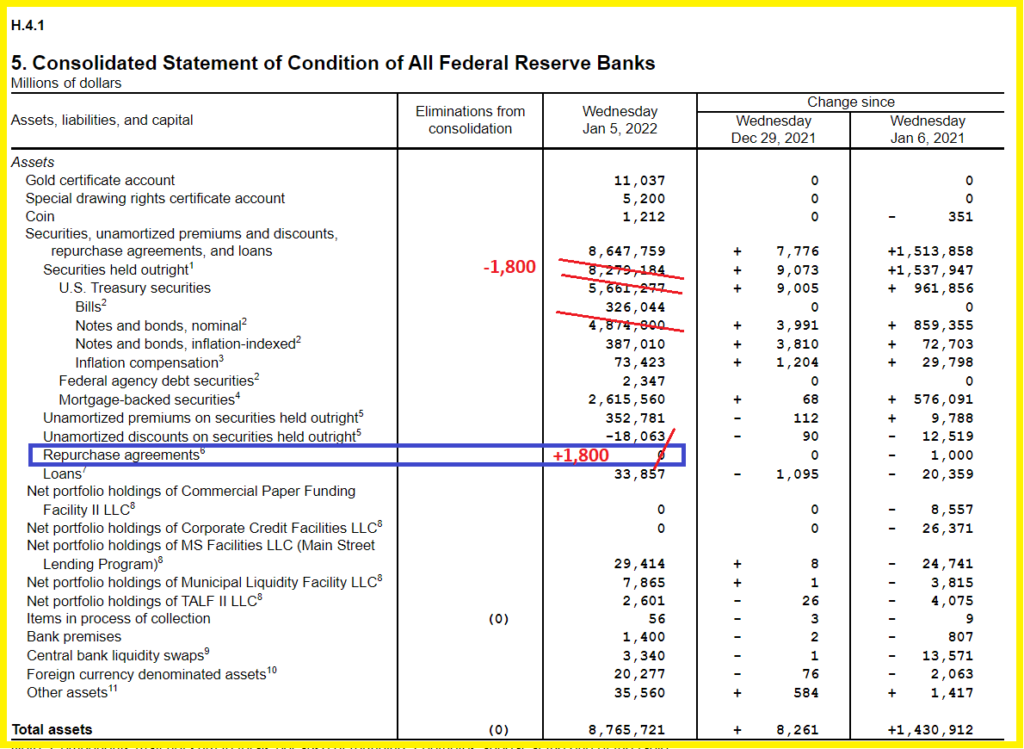

En réalité, les gens de la Fed auraient dû comptabiliser par exemple au moins 1 800 milliards de dollars dans les repos (cf. le document 9) dans la rubrique Repurchase agreements et ils auraient dû diminuer en compensation les montants des titres (Securities… Notes) du même montant car ces titres sont en fait détenus par la Fed en garantie de ces 1 800 milliards prêtés.

Document 11 :

En effet, les gens de la Fed affectent a priori dans les actifs dans la rubrique Repurchase agreements les sommes qui sont susceptibles d’être prêtées au cours de la semaine à venir ce qui vient en diminution de la valeur des bons du Trésor possédés en pleine propriété car ils sont alors affectés à ces repos. C’est le résultat de la logique comptable élémentaire.

Les gens de la Fed ont créé de nouveaux dispositifs pour pouvoir ne pas publier les montants de leurs apports aux banques qui manquent de liquidités, ce qui est donc un aveu (et une confirmation) de leurs manipulations pour cacher la vérité aux Américains et aux marchés financiers d’une façon générale. Il s’agit là de pratiques condamnables, non condamnées ni même sanctionnées…

Pour information, le passif de la Fed au 18 mars 2020 correspondant à l’actif publié ci-dessus au document 2.

Document 12 :

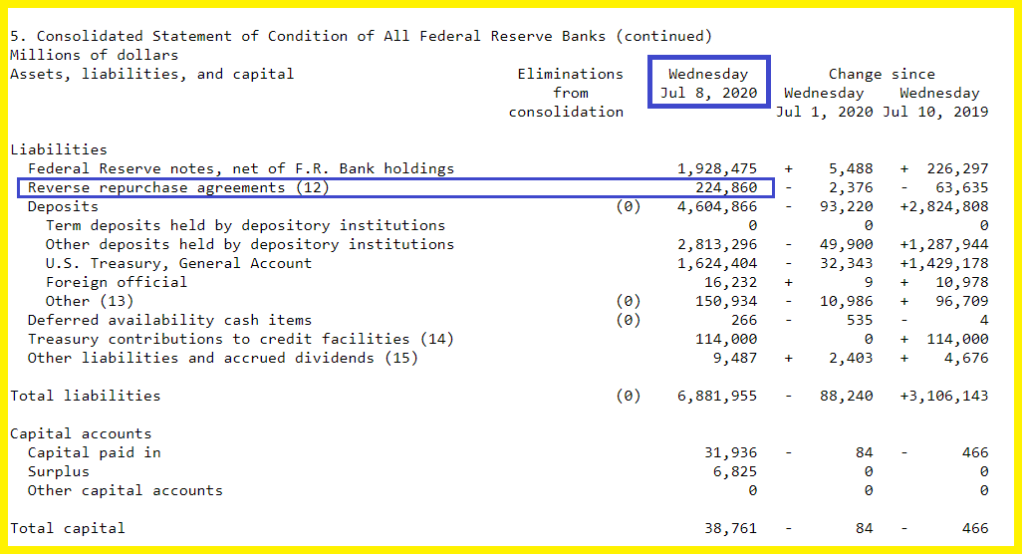

Au 8 juillet, les repos sont tombés officiellement à zéro jusqu’à ce jour…

Document 13 :

… tandis que les reverse repos continuaient à fluctuer dans les 200 milliards de dollars.

Document 14 :

Une grande partie des problèmes abordés dans cet article est tirée des articles de Pam Martens qui les publie sur le site Wall Street On Parade, en particulier celui du 10 janvier, cliquer ici pour y accéder.

Cliquer ici pour accéder au Overnight Reverse Repo (Facility) Program (ON RRP) de la Fed publiant les données journalières des repos et des reverse repos.

Cliquer ici pour accéder aux séries de notre ami Fred de Saint Louis sur les données des repos tirées de la rubrique Repurchase agreements du passif de la Fed.

Cliquer ici pour accéder aux séries de notre ami Fred de Saint Louis sur les données des reverse repos tirées de la rubrique Reverse repurchase agreements des actifs de la Fed.

Je remercie la lectrice de mon site qui m’a fait connaitre les articles, en particulier de Pam Martens et d’autres sur ces problèmes qui ne sont pas traités dans les médias dits grands.

© Chevallier.biz