Imaginez que vous êtes Jamie Dimon le grand patron de JPMorgan…

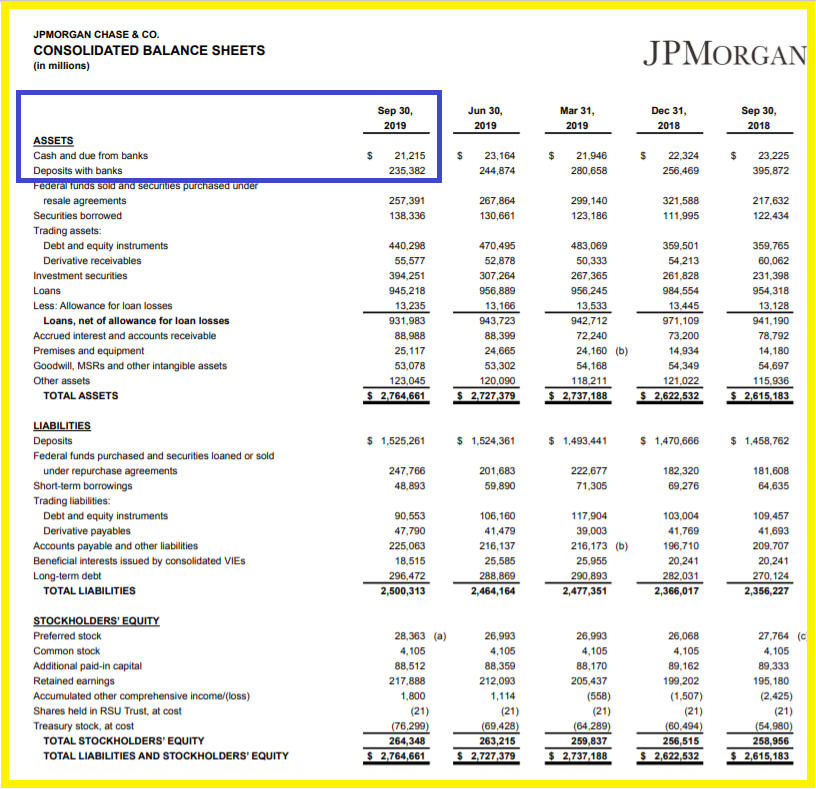

Vous avez plus de 250 milliards de dollars de disponibilités que vous prêtez au jour le jour à d’autres banques américaines (pour 235 milliards) qui sont temporairement en manque de liquidités, ce qui est habituel quand le marché interbancaire d’un pays fonctionne normalement,

Document 1 :

Allez-vous prêter des milliards de dollars au jour le jour à des banksters comme ceux de BNP-Paribas qui n’ont que 167 milliards d’euros de disponibilités, en baisse d’une vingtaine de milliards par rapport à fin 2018, sachant que le montant des capitaux propres tangibles réels de BNP n’est que de 60 à 70 milliards d’euros (selon les estimations réalistes que l’on peut retenir) contre… 265 milliards de dollars pour JPMorgan ?

Document 2 :

Pour rappel, le total des dettes de JPMorgan représente moins de 10 fois le montant de ses capitaux propres tangibles contre 40 fois pour BNP (c’est le leverage réel tel qu’il devrait être calculé selon ce bon vieux Greenspan).

Les investisseurs ne se trompent pas : la capitalisation boursière de JPMorgan est de 407 milliards de dollars contre 63 milliards d’euros pour BNP-Paribas !

Yapa foto !

Idem pour d’autres banksters européens comme Deutsche Bank qui ont des activités bancaires aux États-Unis et pour lesquels la BCE est obligée de mettre à leur disposition… 3 500 milliards d’euros car ils seraient en faillite sans ces apports.

Dans ces conditions, il est compréhensible que la Fed soit obligée, pour le moment, de leur prêter quelques dizaines de milliards de dollars pour que ces banksters ne soient pas en faillite… pour l’instant.

Encore un moment Monsieur le bourreau.

[Quand la Fed arrêtera de prêter des dollars aux banksters européens, ces banques sauteront comme cela s’est passé avec la banque des frères Lehman, mais les conséquences seront dramatiques en Europe]

© Chevallier.biz

Et que dire des artistes de chez NAT’ qui ont presque 53 de levier pour ce dernier trimestre … enfin la fin arrive….!

Attendez un peu, ça va venir, pas tous en même temps, calmos !

bonjour.En prévision de l’eurocrash,que pensez vous de l’achat de titres bancaires américains ce qui aurait l’avantage de minimiser la chute des titres et de profiter d’une hausse éventuelle du dollar..?

« Attendez un peu, ça va venir, pas tous en même temps », calmos !

Mettez-vous à jour et ce, depuis mai 2017

« c’est en même temps » dixit le ….. poudré !!!!!

Bonsoir,

« Quand la Fed arrêtera de prêter des dollars aux banksters européens, ces banques sauteront comme cela s’est passé avec la banque des frères Lehman, mais les conséquences seront dramatiques en Europe. »

Oui, mais cette décision est purement politique, qui maîtrise le calendrier ? Le Donald ou ses adversaires, car il y aura des répercutions aussi aux USA.

La courte récession, cf. ce que j’en ai écrit…

Mais quel intérêt la FED aurait-elle à faire sauter les banques européennes et à voir l’Europe sombrer dans le chaos? (bank runs, dévaluation de l’euro, assèchement du crédit, effondrement de l’immobilier…). Pourquoi penser qu’elle n’aidera pas ces banques à un moment donné?

Dans les articles suivants vous mettez « que les engagements notionnels de Nataxis sur les produits dérivés (qui) se montaient à plus de… 5 300 milliards d’euros ».

Selon le blog de Jovanovic qui relate un article du Figaro, les produits dérivés ne dépassent pas 124 Milliards d’euros toutes banques confondues.

C’est pas que je veux devenir plus intelligent mais on est loin du compte.

Cf. mon article :

https://chevallier.biz/natixis-2-trimestre-2019/

dans lequel je reproduits dans le document 1 la copie d’écran du rapport annuel 2018 certifié de Natixis qui précise que « les engagements notionnels de Nataxis sur les produits dérivés (qui) se montaient à plus de… 5 300 milliards d’euros »

Je ne raconte pas n’importe quoi virgule moi !

Merci de votre réponse.

Je ne doutais pas une seconde de vos analyses; ce qui paraît ailleurs est donc bien loin de la réalité.

Il faut reconnaître que les analyses du Figaro (repris par Jovanovic) n’entraîne que ceux qui veulent bien y croire.

Il ne faut JAMAIS faire confiance aux infos des médias dits main stream et toujours justifier les chiffres avancés, ce que je fais…

Merci pour cet article en libre accès.

Je pense aussi que ça va plus durer longtemps, on survit pas avec des leviers tels que ceux annoncés dans vos analyses.

ça a pas pété en Octobre mais ça peut kracher en Janvier pendant que les gens feront les soldes en croyant que tout va bien à Natixis et chez les autres banksters.