Aïe ! Aïe ! aïe !

Ouh là là !

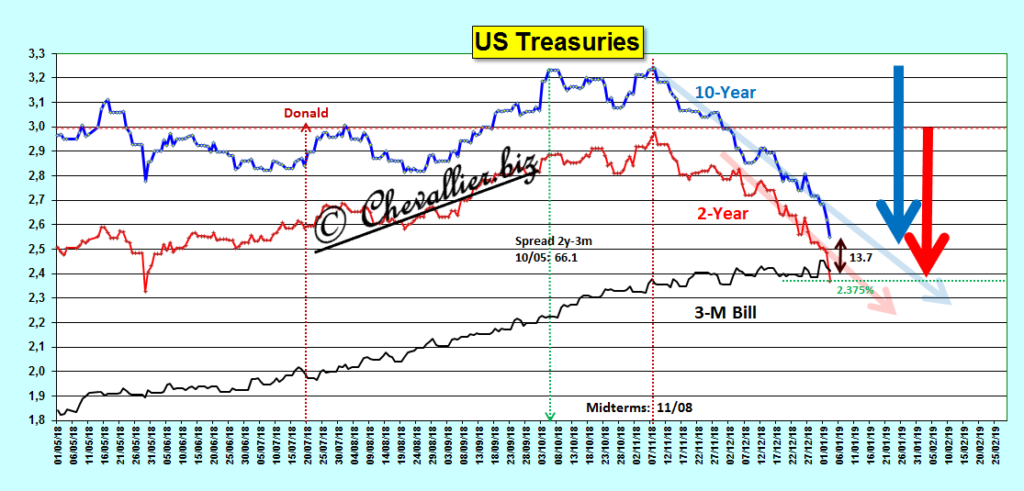

Hier 3 janvier, l’écart entre les rendements des Notes à 10 ans et du Bill à 3 mois, le spread 10y-3m a continué à plonger vertigineusement à 13,7 points de base au cours de la séance américaine (constaté à 15 heures 11 locales)…

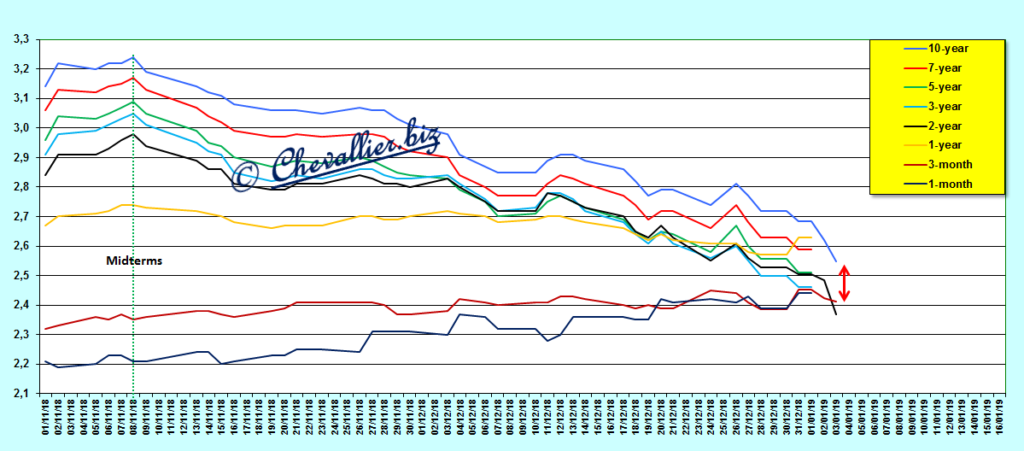

Document 1 :

… ce qui constitue un nouveau plus bas record de ce cycle,

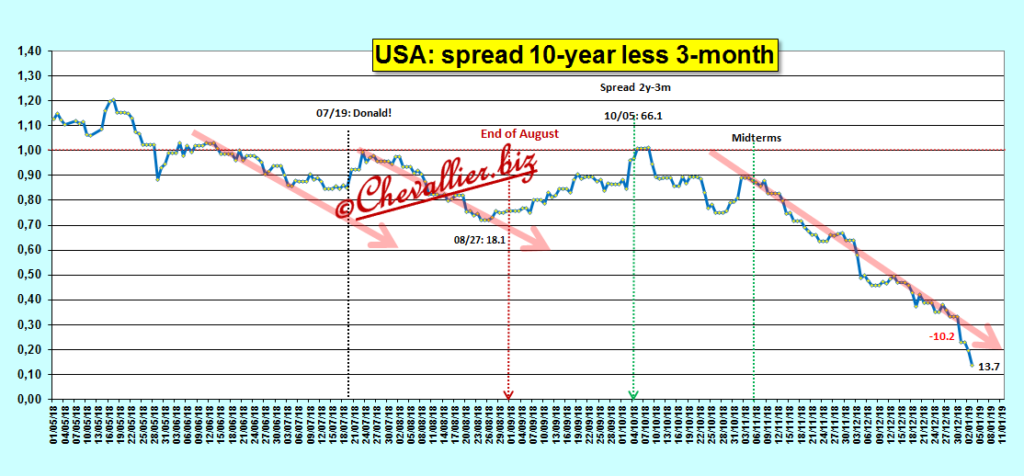

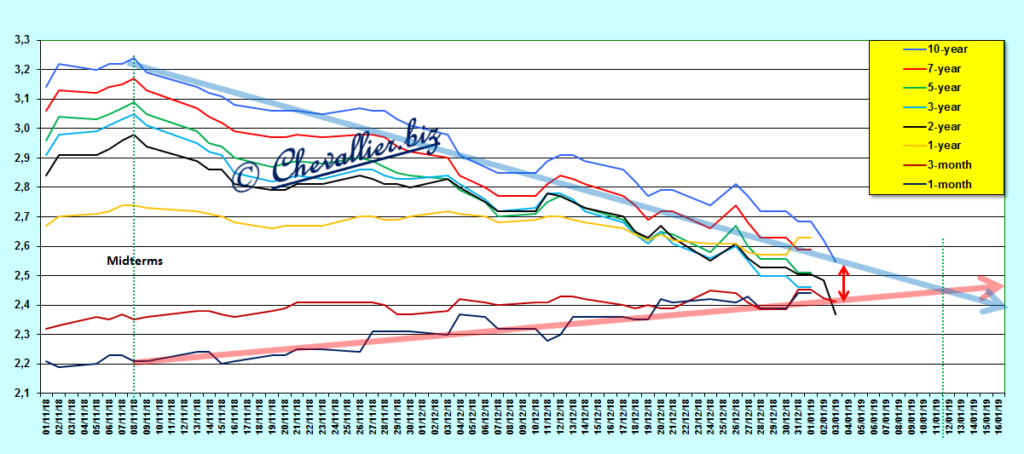

Document 2 :

Comme je l’ai déjà écrit précédemment, tout peut se produire en ce début d’année 2019 en une ou deux séances des bourses et même en quelques heures.

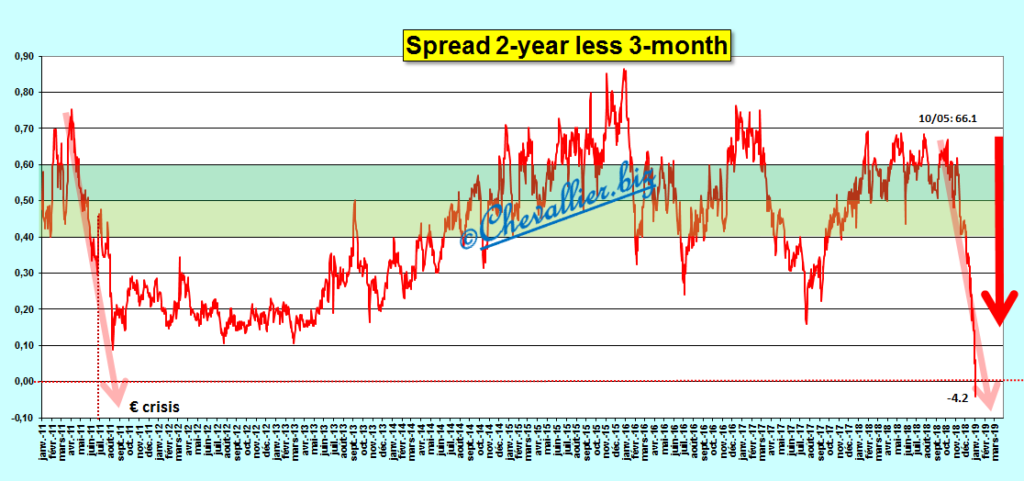

Plus extraordinaire, l’écart entre les rendements des Notes à 2 ans et du Bill à 3 mois, le spread 2y-3m a continué à plonger lui aussi vertigineusement, plus rapidement même que de mai à juillet 2011 c’est-à-dire juste avant le début de la première manifestation de l’€-crise limitée alors à la Grèce, ce qui est la manifestation la plus éclatante de l’imminence de l’€-crash.

Il est même tombé en territoire négatif à -4,2 points de base, c’est-à-dire que le 3 mois est supérieur au 2 ans !

Document 3 :

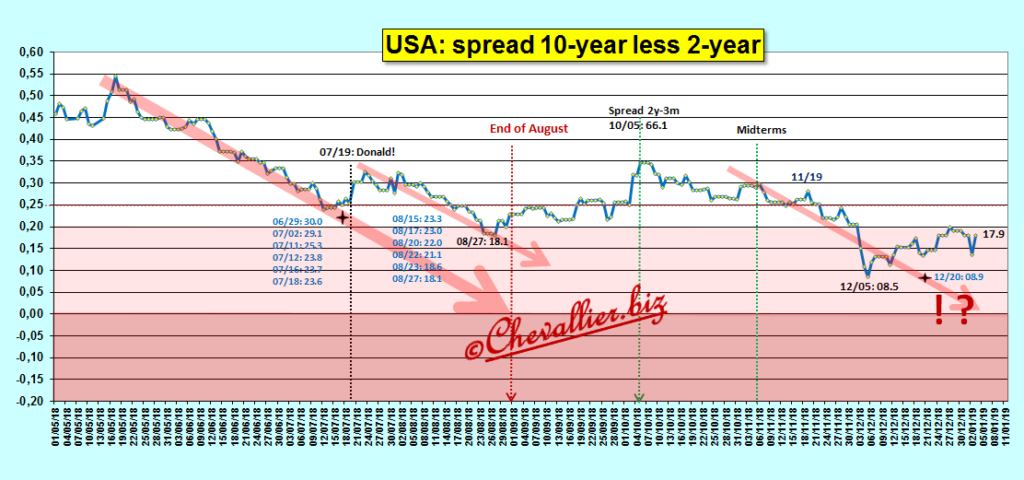

L’aplatissement de la courbe de taux s’est brusquement accentué lors de cette deuxième séance de 2019,

Document 4 :

Ces variations des rendements des treasuries permettent de ne pas faire apparaître l’aplatissement de la courbe de taux lorsque le spread 10y-2y est pris en considération, ce que font habituellement la plupart des investisseurs et les médias,

Document 5 :

L’actualisation partielle du faisceau des rendements des treasuries montre clairement leur convergence,

Document 6 :

Les droites de tendances des rendements extrêmes de référence, ceux du 10 ans et du 3 mois convergent !

Document 7 :

Copie d’écran des rendements des treasuries le 3 janvier à 15 heures 11 de la côte Est sur le Wall Street Journal,

Document 8 :

Le Donald a été obligé de travailler à la Maison Blanche lors du 1° janvier au lieu d’aller jouer au golf chez lui en Floride, ce qui le rend plus furieux que d’habitude !

Il doit être en train de préparer soigneusement l’€-crash avec la Donald Company.

Ses violentes attaques contre la Fed n’avaient pas pour objectif de faire pression sur les membres du FOMC pour qu’ils ne relèvent pas le taux de base, mais de les mettre en garde contre de terribles représailles au cas où ils aideraient les banques centrales et les banksters européens à éviter l’€-crash comme ce qui a été fait lors des turbulences financières des années passées.

En effet, il a toujours été de tradition que les dirigeants des grandes banques centrales devaient se concerter et s’aider mutuellement pour éviter un risque systémique.

Ce ne sera pas le cas cette année !

La Kaiserin de l’€mpire germanique fait la moue car elle va mal terminer son dernier mandat, et elle ne sera pas la seule à subir les conséquences de l’€-crash…

© Chevallier.biz

L’amiénois haineux, locataire précaire de l’Elysées, va t-il s’en sortir ?

bonjour,

quel rapport entre l’€-crash et le taux à 3 mois des USA,?

est-ce un transfert maaaasssif (!!!) de capitaux sur les USA?

les banques centrales resteront-elles regarder le tsunami sans broncher?

Aussi, l’option€-crash, me semble-t-il, reste difficile à conceptualiser

En ne souhaitant pas l’intervention de la FED, selon vous, Trump concrétisera le souhait des USA

de mettre la main, entièrement, sur l’Europe dont la France, ce que Truman/Roosevelt n’ont pu obtenir en 1944-1945,

malgré le Plan MARSHALL. Quid de la réaction de la Chine?

Si la BCE essaie de retarder le crash ou de donner l’illusion au eurozonards jusqu’aux élections de mai que ça va pas trop mal, que lui reste-t-il comme solution ? Un nouveau QE massif ?

la paire euro/dollar ne baisse pas. n’est ce pas une pierre dans votre jardin?

La fed serait independante du pouvoir politique c’est a dire anti trump et pro-clinton? voudrait elle crasher les resultats eco de trump et soutenir l’ue de bruxelles et de macron,pro-migration et pro-taxe carbone?

Un jour ca va dans un sens, un jour dans l’autre, c’est lassant à force !!!

A force de prédire chaque semaine que le big-crash va se produire la semaine prochaine, à la fin, c’est sûr, vous finirez par avoir raison.

Magnifique retournement de veste par Powell ce jour.. BPC + FED + BCE dovish aujourd’hui.. la musique avait failli s’arrêter et tout casser lol.

l euro crash est reporté pour le moment; powell va se coucher et pas monter les taux autant qu il voudrait, ledonald rigole c est la fête du slip pour les actions. Incroyable , suréaliste…..rageant. les spreads sont remontés en fleche; le 10y-3m est repassé à 23 pts. le 2y – 3m à +6pt.

la tempête sur les bonds us est calmée; reste à voir les bilans des banques euros pour recréer la panique, et encore..pas sûr. on va jouer encore longtemps à ce petit jeu

suffisamment longtemps pour que les banks aient le temps de disseminer le risque dans les portefeuilles des particuliers?

Bonsoir,

je ne comprends pas du tout la relation qui existe entre une réduction excessive du spread 10y-3m et l’imminence d’un €-crash.

Autant il est clair que la réduction de cet écart n’est pas normale d’un point de vue économique, autant je ne comprends pas sous quelle influence cet écart, qui devrait rester à peu près constant, peut se réduire, voire s’annuler.

Quel lien y-a-t-il entre la réduction excessive de cet écart et l’€-crash annoncé pour bientôt ? Pourquoi un spread 10y-3m trop faible doit-il ou peut-il causer un €-crash ? Ce spread se rapporte en effet à des Treasury bonds américains, alors que l’euro relève de la BCE, qui produit ses propres QE.

En ce qui me concerne, je suis inquiet de voir les cours de bourse des principales banques européennes tendre dangereusement vers zéro. La pente que suivent ces cours semble annonciatrice d’un krach bancaire qui devrait intervenir dans les 2-3 prochains mois, voire même avant, et provoquer un €-crash dévastateur.

Quelqu’un pourrait-il m’éclairer ?

Merci d’avance et très bonne soirée !

De manière simple : Si un investisseur choisi de percevoir un taux intérêt + élevé à court terme qu’à long terme, c’est qu’il estime qu’à court terme il y a d’avantage de risques.

Actuellement la bombe à retardement est largement en Europe, donc quand le marché réduit les spreads, je pense qu’il faut la supposition que l’€ crash est imminent.

(En bonus et pour faire très simple, des taux court qui coutent + cher que des longs cassent le business de base des banques, finance par taux court et transforme en taux long)