[Cet article est réservé aux seuls abonnés des offres Gold et Platinum]

Mes analyses et mes projections permettent de réduire l’incertitude des marchés financiers face à l’avenir, ce qui permet d’anticiper leur évolution à partir de données fiables et d’en tirer les bonnes conclusions qui alimentent la spéculation gagnante…

Dans le cadre de l’abonnement Platinum, je donne des propositions d’investissement pour toute personne désirant sauver et même valoriser son patrimoine financier surtout lorsque le Krach prévisible se produira dans un avenir proche et les faits me donnent une fois de plus raison : les rendements des bons des Trésors plongent dans la perspective d’une crise alors que tout le monde prévoit leur remontée à cause de l’inflation !

Mes articles et mes conseils apportent un peu d’ordre dans le grand désordre qui règne sur la planète financière…

***

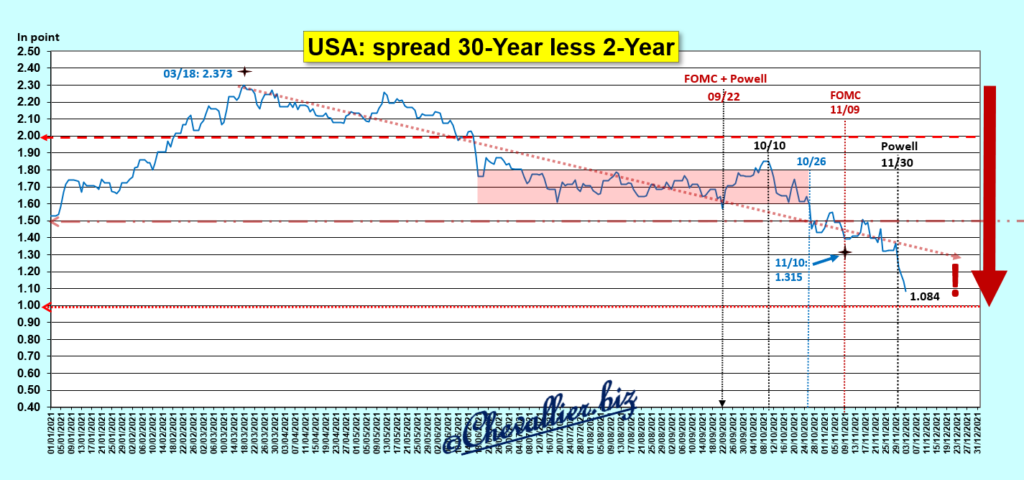

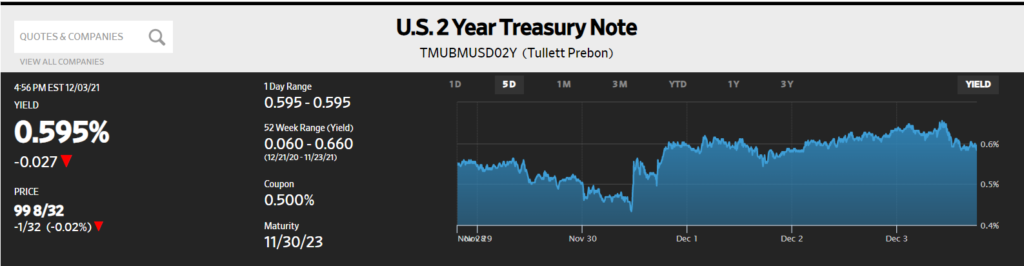

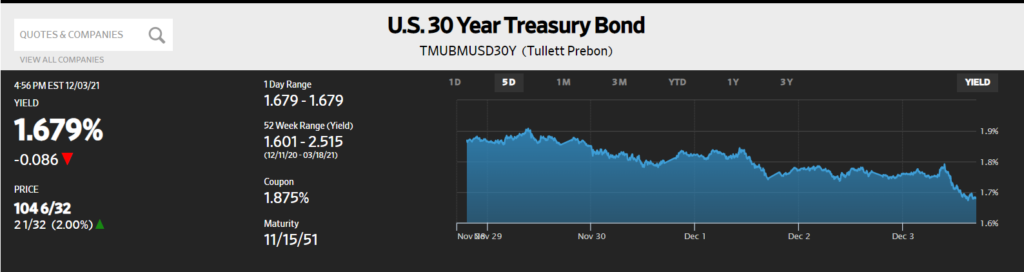

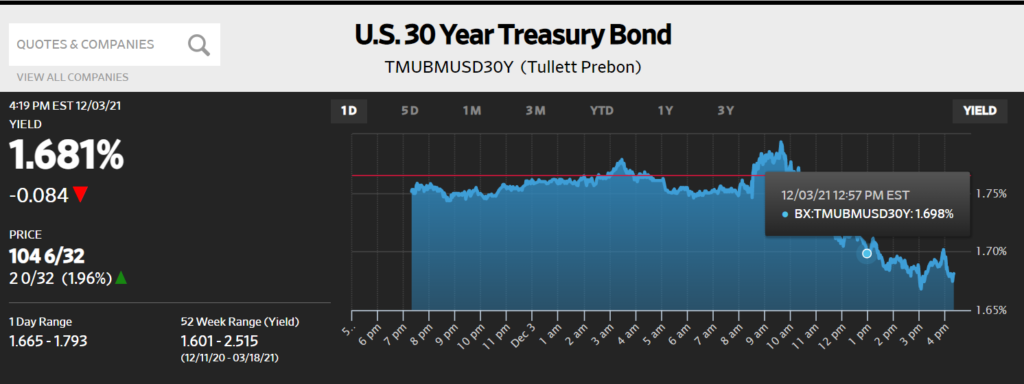

La baisse du spread 30y-2y et donc du cycle américain conduisant à une crise (permettant de résorber l’hypertrophie monétaire et l’inflation) a continué le 3 décembre (en atteignant un nouveau plus bas) mais avec une nouveauté : les rendements des Notes à 30 ans ont baissé plus rapidement que les rendements des Notes à 2 ans dans l’anticipation de la récession à venir !

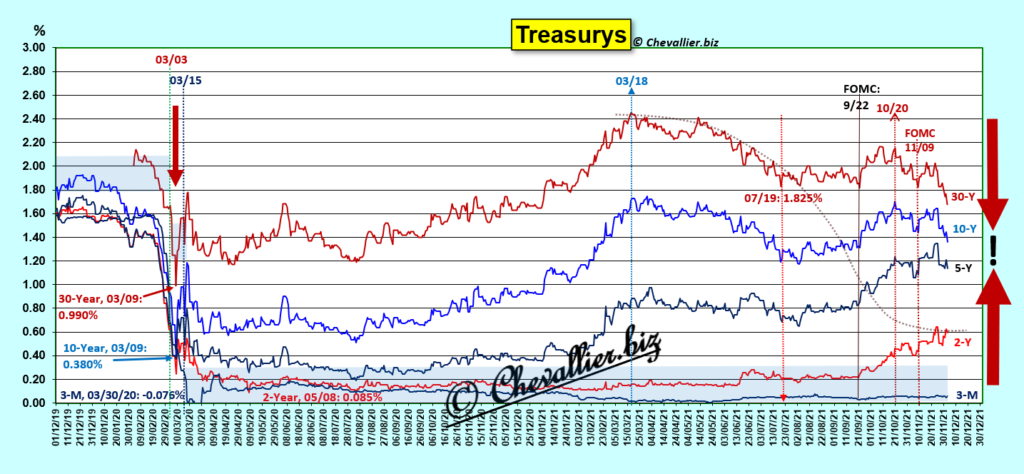

Document 1 :

Cette baisse est très forte depuis le revirement de Powell le 30 novembre au sujet de l’inflation, ce qui signifie que les bons spéculateurs se préparent au pire, à savoir une récession !

En prolongeant la tendance de la baisse de ce spread depuis le 30 novembre, le point bas de ce cycle devrait être atteint avant la fin de ce mois de décembre,

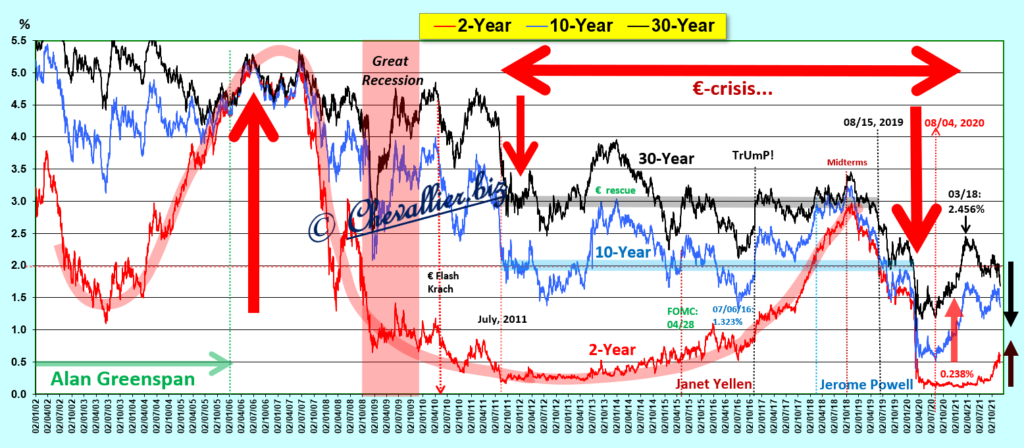

Document 2 :

Ce n’est pas une prédiction mais une tendance qui pourrait (ou devrait) se poursuivre.

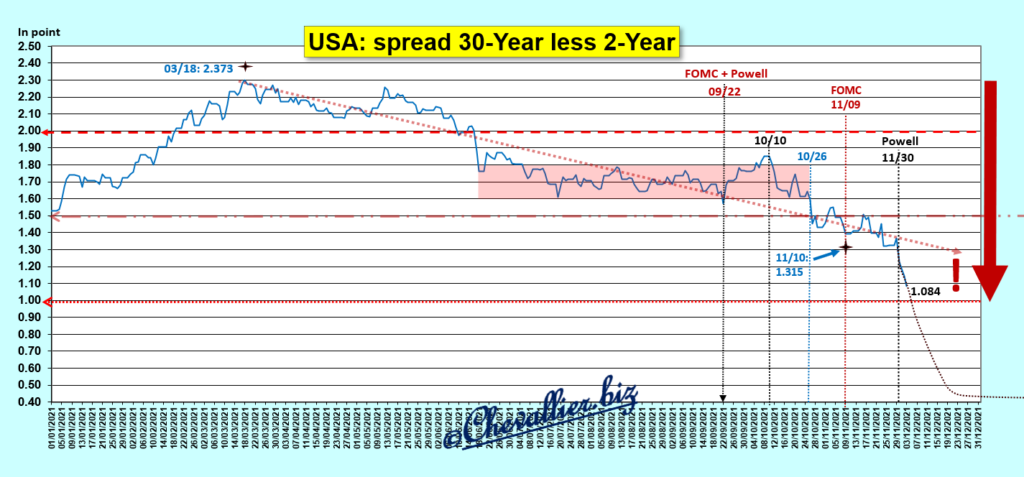

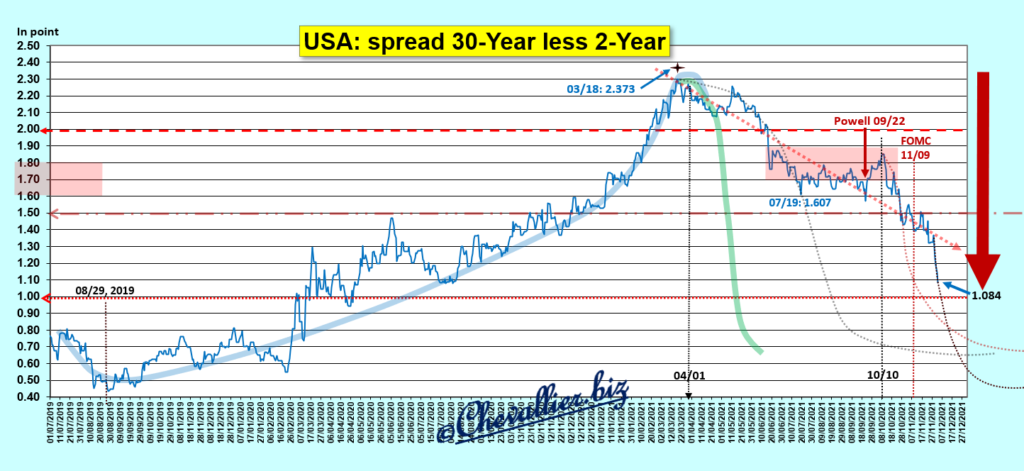

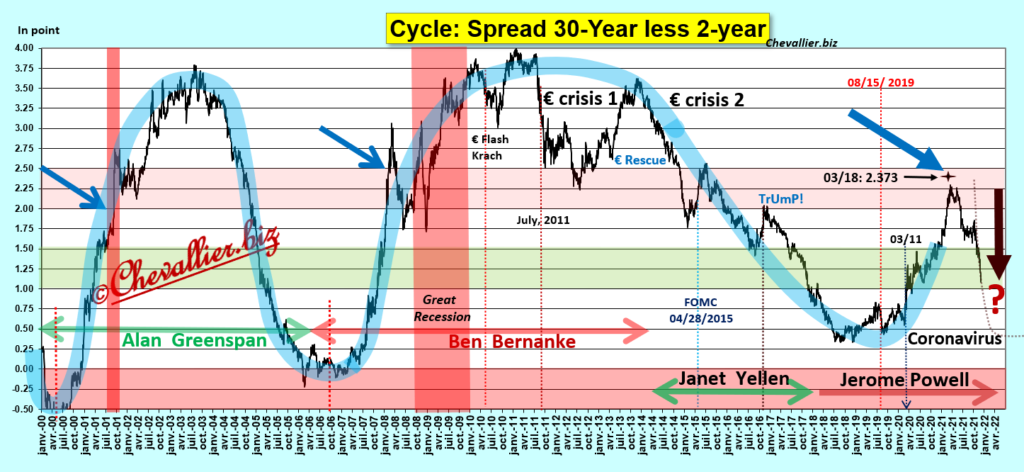

La baisse de ce spread 30y-2y est encore plus vertigineuse en prenant en considération la période commençant en 2019,

Document 3 :

Là encore, la courbe de tendance que j’ai tracée conduit à un plus bas de ce spread avant la fin décembre,

Document 4 :

Les rendements des Treasurys fluctuent avec de fortes amplitudes car les intervenants sur les marchés sont soumis à des interprétations fluctuantes…

En effet, tous les investisseurs sont déboussolés par les perspectives à venir : certains anticipent une hausse des taux du fait de l’inflation alors que d’autres anticipent un crash.

Les informations sur les nouveaux variants viennent rajouter encore davantage d’incertitudes.

Cependant la tendance lourde et longue est là : celle du spread 30y-2y est nettement baissière en se dirigeant rapidement vers un crash suivi d’une récession, mais avec une tendance lourde et longue d’une baisse des rendements des taux à échéances longues, dont celui du 30 ans évidemment !

Document 5 :

Ce resserrement des taux (les longs baissant, les courts montant) est encore plus apparent sur une période plus longue débutant en 2002,

Document 6 :

Le cycle américain représenté par le spread 30y-2y poursuit donc sa longue descente aux enfers, exactement dans la courbe de tendance que j’ai tracée !

Document 7 :

Plus de la moitié du chemin vers l’enfer a déjà été atteint !

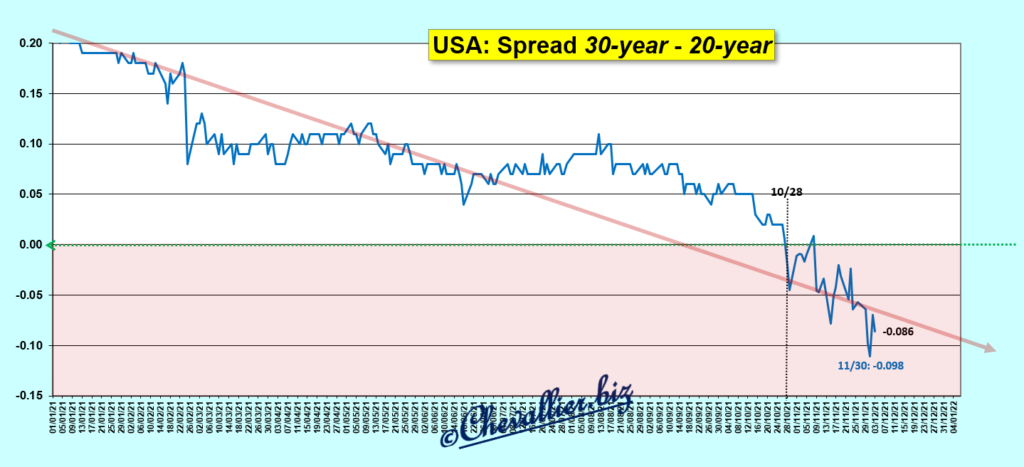

L’inversion de la courbe des taux ne se manifeste (pour l’instant) que sur les rendements des Notes à 30 ans et à 20 ans,

Document 8 :

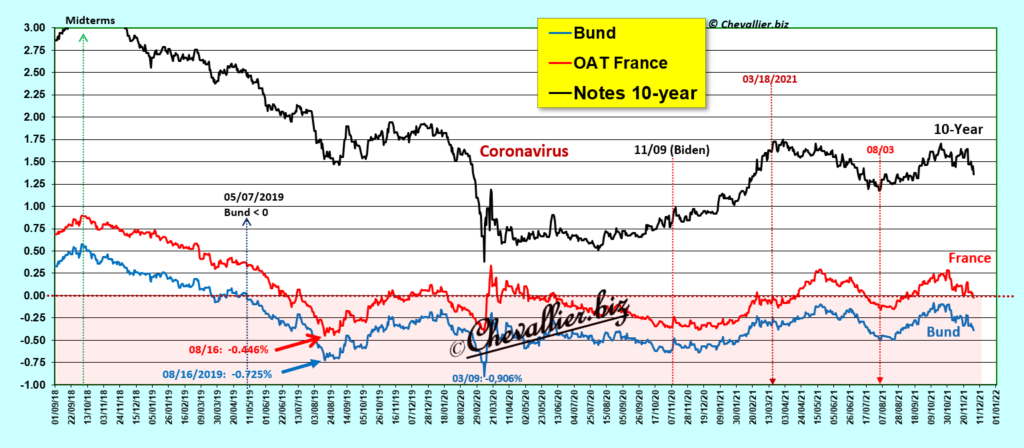

Et les rendements des bons des Trésors européens continuent de plonger, le 10 ans français revenant en territoire négatif !

Document 9 :

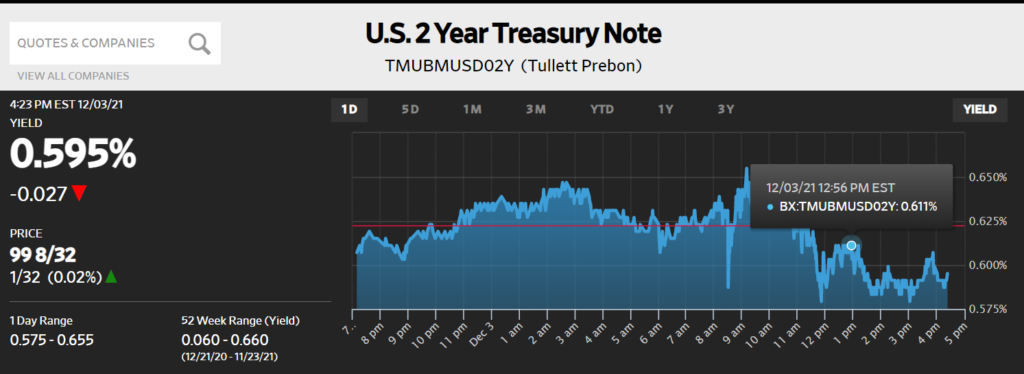

Les variations des rendements des Treasurys en cours de journée, surtout le 3 décembre, sont de grande amplitude mais le spread 30y-2y est resté très proche de son plus bas presque pendant toute la séance américaine,

Document 10 :

Document 11 :

Document 12

Document 13 :

Pour rappel, contrairement à ce que rabâchent tous les idiots inutiles, les taux ne vont pas monter à cause de l’inflation car ils vont baisser dans l’anticipation d’une crise américaine qui va se propager dans le reste du monde et se manifester par un tsunami bancaire en Europe…

Tout est simple.

***

Comme je l’ai déjà écrit à maintes reprises, une crise avec un gros Krach se profile dans un avenir très proche.

Cette crise sera possiblement déclenchée soit par les gens de la Fed pour faire éclater la bulle monétaire qui s’est développée aux États-Unis, soit par un évènement exogène comme par exemple la faillite d’Evergrande ou un tsunami bancaire en Europe ou encore par des faillites de hedge funds américains.

Le problème est que peu d’investisseurs anticipent correctement de telles éventualités.

Le désordre est accentué par les survalorisations d’un certain nombre de titres américains.

Ce ne sera pas le Great reset comme le rabâchent stupidement tous les idiots inutiles, mais une remise en ordre comme cela s’est passé pendant la Grande récession américaine de 2008-2009.

***

Pour rappel, l’avenir est par définition incertain et c’est la raison pour laquelle tout possesseur d’un capital financier doit être très prudent pour ne pas enregistrer de pertes mais des gains en investissant comme je le conseille et en ce moment la situation des marchés est particulièrement complexe !

Comme l’a montrée l’évolution des titres et des indices, seules mes recommandations (dans le cadre de mon offre Platinum) sont en même temps (comme dirait l’Autre), prudentielles et gagnantes, toute autre solution étant perdante !

***

Cliquer ici pour lire mon article précédent au 2 décembre à ce sujet.

© Chevallier.biz