La création monétaire ex nihilo qui s’est développée dans la zone euro a recommencé à augmenter. Elle dépasse largement les normes, ce qui a et aura des conséquences catastrophiques…

***

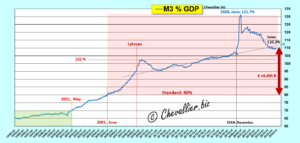

Pour rappel, la masse monétaire M3 d’une nation ne doit pas dépasser la limite de 80 % du PIB annuel courant, cf. les explications à la fin de cet article.

Cette règle impérative était largement respectée dans tous les pays européens avant l’adoption de cette monnaie unique contre nature qu’est l’euro mais depuis son adoption en 2000, une création monétaire ex nihilo s’y est développée ; elle a explosé lorsque les autorités nationales ont interdit à une grande partie de la population de travailler tout en distribuant des milliers de milliards d’euros de compensations à certaines de ces personnes et à certaines entreprises.

L’hypertrophie de la masse monétaire globale de la zone euro atteint normalement… 4 495 milliards d’euros, soit 110 % du PIB courant de cette zone selon les dernières données publiées pour la fin du mois de juin 2024 !

A titre de comparaison, lors de la crise des années 2008-2009, ce ratio M3/PIB n’a atteint que 102 % !

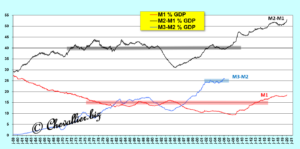

Document 1 :

La masse monétaire M3 (rétropédalée) des pays européens était inférieure à 70 % du PIB avant la mise en circulation de cet euro (ce qui était parfait !), mais ce ratio M3/PIB a commencé à décoller dès le début de l’an 2000 ; il a dépassé sa limite supérieure de 80 % dès juin 2005 pour atteindre un plus haut record de 131,7 % du PIB fin juin 2020 pour rejoindre sa tenance haussière lourde et longue en octobre 2023,

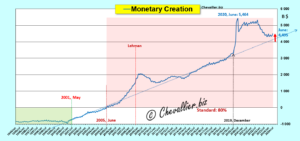

Document 2 :

A titre de comparaison, lors de la crise des années 2008-2009, la création monétaire ex nihilo dans la zone euro n’a été que de l’ordre de 3 000 milliards d’euros (contre 4 495 milliards fin juin dernier) !

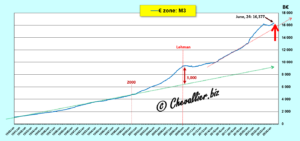

Document 3 :

La baisse de la masse monétaire M3 d’une année sur l’autre en 2023 n’était pas significative compte tenu de la bulle exceptionnelle et persistante liée à cette histoire de coronavirus qui a quand même un peu dégonflée,

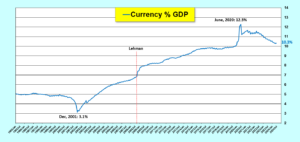

Document 4 :

Contrairement à ce que beaucoup d’idiots inutiles rabâchent, cette bulle monétaire ne provient pas de la fameuse planche à billets car la masse des billets en circulation (Currency) ne représente que 10 % du PIB courant annuel, ce qui normal et c’est ce qui signifie que ce ratio respecte les normes !

Document 5 :

Trop d’argent non gagné est en circulation dans les pays de cette zone euro, ce qui fragilise les banques qui sont pour la plupart et pour les plus grandes, au bord de la faillite.

Ça se terminera mal !

***

Pour rappel, la masse monétaire totale M3 d’une nation se décompose en trois parties appelées agrégats monétaires.

L’agrégat monétaire M1 est constitué de l’argent immédiatement disponibles (billets et soldes positifs de comptes courants bancaires) dont disposent les personnes habitant dans cette nation.

L’agrégat monétaire M2-M1 correspond à la masse des comptes d’épargne de ces mêmes habitants, c’est-à-dire de l’argent qu’ils ont préalablement placé dans un établissement financier et qui est donc rémunéré mais disponible sans préavis sans que cet argent soit directement utilisable en tant que moyen de paiement.

L’agrégat monétaire M3-M2 est la masse globale des trésoreries des entreprises opérant dans cette nation.

Les variations dans le temps de ces agrégats monétaires sont significatives de l’évolution de la situation financière des habitants et des entreprises de cette nation.

La part de ces agrégats par rapport au PIB annuel courant (en pourcentage) ne doit pas dépasser les limites qui résultent de la constatation de ce qui est observable aux États-Unis depuis l’après-guerre,

Document 6 :

Sur la base de ces données, la masse monétaire globale M3 d’une nation ne doit pas dépasser 80 % du PIB annuel courant, ce qui résulte des ratios suivants pour ces agrégats monétaires : 15 % pour M1, 25 % pour M3-M2 et 40 % pour M2-M1.

La fonction principale des autorités monétaires (la banque centrale) de toute nation est donc (ou devrait être !) de surveiller l’évolution de ces agrégats de façon à y maintenir l’argent sain qui est le premier pilier des Reaganomics dixit Arthur, Laffer.

La BCE comme toutes les banques centrales de tous les pays développés, n’a pas le privilège de mettre en circulation de l’argent sans contrepartie réelle et il en est de même pour les banques dites commerciales car par définition les actifs sont financés par les capitaux propres et des dettes qui devraient être des dépôts… d’argent gagné en contrepartie de la création de richesses.

Malheureusement, les dirigeants de la zone euro ne respectent pas ces règles fondamentales et vitales, cf. mes articles à ce sujet.

Cliquer ici pour lire mon article précédent à ce sujet.

Les définitions des agrégats monétaires retenues par la BCE ne correspondent pas aux normes et ces données ne sont donc pas fiables.

Seuls les chiffres de M3 pour la zone euro peuvent être pris en considération.

© Chevallier.biz

Je pense que lorsque les gens parlent de blanche à billets ils entendent création monétaire indue. C‘est un abus de langage.

„La BCE comme toutes les banques centrales de tous les pays développés, n’a pas le privilège de mettre en circulation de l’argent sans contrepartie réelle et il en est de même pour les banques dites commerciales car par définition les actifs sont financés par les capitaux propres et des dettes qui devraient être des dépôts… d’argent gagné en contrepartie de la création de richesses.“

À ma connaissance ça fonctionne comme ça:

Création de monnaie par les banques centrales : Contrairement à l’affirmation selon laquelle la BCE ne peut pas mettre en circulation de l’argent sans contrepartie réelle, les banques centrales créent de la monnaie de base ex nihilo lorsqu’elles achètent des actifs financiers ou prêtent aux banques commerciales. Cette monnaie est créée dans le cadre de politiques monétaires visant à influencer l’économie, par exemple, en augmentant la liquidité pour stimuler les prêts et les investissements.

Création de monnaie par les banques commerciales : Les banques commerciales ne se contentent pas de prêter l’argent des dépôts existants. Elles créent de la monnaie lorsqu’elles accordent des crédits. Le montant prêté est inscrit au crédit du compte de l’emprunteur, augmentant ainsi la masse monétaire en circulation. Cette création monétaire est encadrée par des régulations telles que les exigences de réserves et les règles prudentielles.

Contrepartie réelle et richesse : L’affirmation selon laquelle la monnaie doit être « gagnée en contrepartie de la création de richesses » est inexacte dans le contexte de la création monétaire. En réalité, la monnaie est souvent créée en anticipation de la création de richesses, notamment par le biais du crédit, qui permet de financer des activités économiques futures. Toutefois, la réussite de cette création repose sur la capacité à produire de la valeur réelle, ce qui est crucial pour maintenir la stabilité économique.