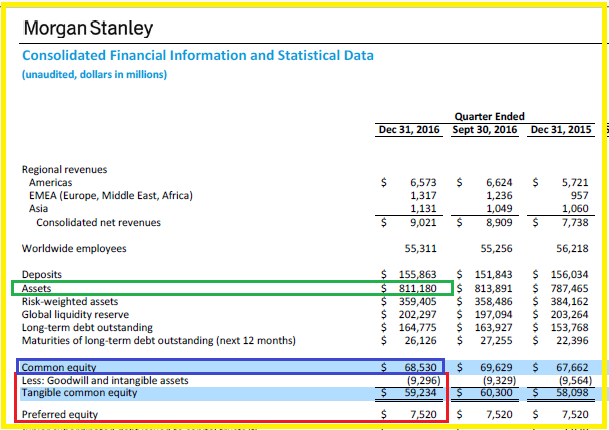

A la fin de ce dernier trimestre, le leverage réel Morgan Stanley (qui fait partie des banques mondiales à risque systémique, Global Systemically Important Banks, G-SIBs) est encore beaucoup trop élevé, à 14,7 correspondant à un ratio Core Tier 1 réel de 6,8 %, en légère détérioration par rapport au trimestre précédent,

Document 1 :

| Morgan Stanley | 2015 Q4 | 2016 Q1 | 2016 Q2 | 2016 Q3 | 2016 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 787,985 | 807,715 | 828,873 | 813,891 | 811,18 |

| 2 Equity | 67,662 | 68,49 | 69,596 | 69,629 | 68,53 |

| 3 Preferred st | 7,52 | 7,52 | 7,52 | 7,52 | 7,52 |

| 4 Goodwill | 9,564 | 9,491 | 9,411 | 9,329 | 9,296 |

| 5 Tangible eq | 50,578 | 51,479 | 52,665 | 52,78 | 51,714 |

| 6 Liabilities | 737,407 | 756,236 | 776,208 | 761,111 | 759,466 |

| 7 Leverage (µ) | 14,58 | 14,69 | 14,74 | 14,42 | 14,69 |

| 8 Core Tier 1 (%) | 6,86 | 6,81 | 6,78 | 6,93 | 6,81 |

Sommes en milliards de dollars.

Les chiffres retenus ici pour les calculs du leverage sont les actifs tangibles c’est-à-dire les capitaux propres diminués des actions de préférence, du goodwill et des minoritaires selon les règles préconisées par ce bon vieux Greenspan, sans pondérer les actifs, comme c’est le cas avec le ratio Core Tier 1 et comme le préconisent aussi Axel Weber, la BRI (le fameux Bâle I), la Fed, la Prudential Regulatory Authority du Royaume-Uni et la Federal Deposit Insurance Corporation (FDIC).

Il faudrait augmenter les capitaux propres de 22 milliards de dollars pour que Morgan Stanley respecte les règles prudentielles d’endettement édictées par ce bon vieux Greenspan pour obtenir un leverage inférieur à 10.

Document 2 :

Les bénéfices de 1,509 milliard de dollars correspondent à un ROE calculé sur le montant des capitaux propres publiés de 8,7 % et de 11,6 % sur le montant des capitaux propres tangibles, ce qui est dans la norme des grandes banques américaines !

La capitalisation boursière est de l’ordre de 82 milliards de dollars (19 milliards supplémentaires après l’élection du Donald, soit + 23 % !) correspondant à un PER de 17,5 qui est considéré comme important mais grâce à un taux de distribution un peu faible même pour une banque américaine à 1,8 %.

Morgan Stanley n’a pas rattrapé son cours précédant les grandes turbulences de 2008,

Document 3 :

Cliquer ici pour lire le communiqué de Morgan Stanley sur la publication de ses résultats de ce dernier trimestre.

Record historique battu !

Pour empêcher l’effondrement total du système européen, la Banque Centrale Européenne a été obligée de racheter 24,7 milliards d’euros en une semaine !

Vous avez bien lu : 24,7 milliards d’euros en une semaine !

Pour empêcher l’effondrement total du système européen, la BCE est obligée de racheter :

– des obligations d’Etat pourries, qui n’ont plus aucune valeur,

– et aussi des obligations d’entreprise, dont la valeur dépend de la soi-disant « croissance économique », qui ne cesse de baisser en Europe.

Problème :

1- Les pays membres de la zone euro sont en faillite, et ils ne pourront jamais rembourser leur dette publique.

2- A part en Allemagne, les entreprises privées de la zone euro ne connaissent pas la soi-disant « croissance économique », qui aurait dû créer des millions d’emplois dans la zone euro. Rappelez-vous des promesses qu’on nous avait faites au moment de la création de l’euro.

3- Toute la zone euro est en faillite, et il n’y a plus que la Banque Centrale Européenne pour empêcher l’effondrement du système.

4- Malheureusement, une banque centrale n’a jamais pu, ne peut pas, et ne pourra jamais empêcher une crise financière. Lors de la prochaine crise financière, c’est toute la zone euro qui explosera, et sa banque centrale explosera avec elle.

Lundi 16 janvier 2017 :

La BCE a acheté pour 24,7 milliards d’euros d’actifs en une semaine, un record.

http://www.boursorama.com/actualites/la-bce-a-achete-pour-24-7-milliards-d-euros-d-actifs-en-une-semaine-un-record-3171a89d1668028ae8b5e02891fdf5fe

Non, il n’y a pas trop de quoi s’affoler sur ces achats, les emprunts / l’étranger sont + graves…