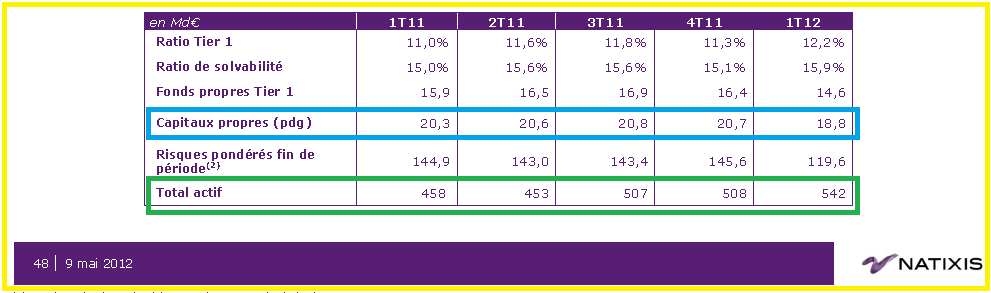

Après avoir frôlé la faillite fin 2008 avec un multiple d’endettement (mon µ, leverage) de 34,6 les grosses têtes de Natixis ne sont pas arrivées à le faire baisser : il vient de remonter à 27,8 ce qui correspond à un ratio Tier 1 réel de 3,6 % très loin des exigences de Bâle III,

Document 1 :

| Natixis | 2008 | 2009 | 2010 | 2011 Q4 | 2012 Q1 |

|---|---|---|---|---|---|

| Liabilities | 540,2 | 428,3 | 437,1 | 487 | 523,2 |

| Equity | 15,6 | 20,9 | 20,9 | 20,7 | 18,8 |

| Leverage (µ) | 34,6 | 20,5 | 20,9 | 23,5 | 27,8 |

| Tier 1 (%) | 2,9 | 4,9 | 4,8 | 4,3 | 3,6 |

Il faudrait augmenter les capitaux propres de 30,5 milliards d’euros pour que Natixis respecte les règles de Bâle III et de 112 milliards pour les péquenots du Crédit Agricole ! … qui n’ont qu’une qualité en commun : celle d’enregistrer correctement les titres subordonnés hors des capitaux propres,

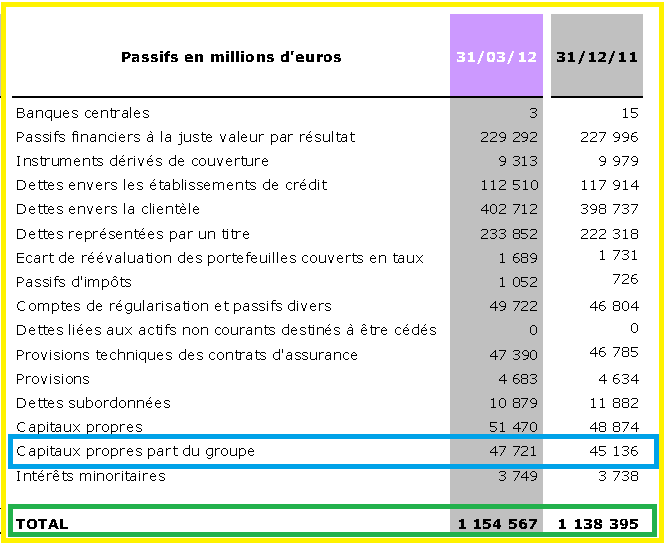

Document 2 :

Natixis est l’entité cotée de l’usine à gaz créée par notre histrion ignare, BPCE… qui est dans une mauvaise situation car le multiple d’endettement, le leverage, reste à un niveau trop élevé à 23,2…

Document 3 :

| BPCE | 2008 | 2009 | 2010 | 2011 Q4 | 2012 Q1 |

|---|---|---|---|---|---|

| Liabilities | 1 112,20 | 984,8 | 1 001,06 | 1 093,26 | 1 106,85 |

| Equity | 31,5 | 44 | 47,384 | 45,135 | 47,721 |

| Leverage (µ) | 35,3 | 22,4 | 21,1 | 24,2 | 23,2 |

| Tier 1 (%) | 2,8 | 4,5 | 4,7 | 4,1 | 4,3 |

Il faudrait augmenter les capitaux propres de 57 milliards d’euros pour que BPCE respecte les règles de Bâle III.

Document 4 :

Heureusement que peu de gens lisent ce que j’écris car ça fait peur !

Les marchés ont apprécié à sa juste valeur la gestion des grosses têtes de Natixis : le cours a été divisé par 2 depuis ces 20 dernières années, en euros courants !

Cliquer ici pour voir les résultats de Natixis d’où sont extraites ces informations et cliquer ici pour ceux de BPCE.

Mardi 15 mai 2012 :

Les Bourses européennes chutaient mardi après-midi après l’échec de la tentative de la dernière chance pour former un gouvernement de coalition en Grèce, épicentre de la crise de la dette de la zone euro, ce qui entraîne de nouvelles élections.

« Cet échec ne constitue certes pas une surprise, mais assurément un risque de plus vers une éventuelle sortie de la Grèce de la zone euro », estime Alexandre Baradez, analyste chez Saxo Banque.

Vers 15H45, la plupart des places financières européennes étaient dans le rouge après un début de matinée dans le vert. Paris perdait 0,65%, Londres perdait 0,58%, Francfort 1,12% et Madrid 1,58%. En Italie, où l’agence de notation Moody’s a jeté un froid lundi soir en dégradant la note des grandes banques du pays, la Bourse chutait de 1,84%.

A Athènes, une réunion cruciale des chefs de cinq des sept partis élus lors du scrutin du 6 mai s’est conclue mardi sans qu’un accord n’ait été trouvé sur une coalition gouvernementale.

Le dirigeant socialiste Evangélos Vénizélos a annoncé que la Grèce devrait « hélas » retourner à des élections législatives, en principe dans un mois.

Ce nouveau scrutin risque de renforcer les opposants à la politique d’austérité, déjà sortis vainqueurs des élections début mai, et fait peser des risques le maintien du pays dans la zone euro.

La Grèce a confirmé mardi la gravité de la récession dans laquelle elle s’enfonce, avec un PIB qui a chuté de 6,2% au premier trimestre.

La Grèce a dû aussi payer plus cher pour lever 1,3 milliard d’euros en bons du Trésor à trois mois, consentant un taux de 4,34%, au lieu de 4,20% le 17 avril.

http://www.romandie.com/news/n/MARCHeLes_Bourses_chutent_apres_l_echec_des_discussions_en_Grece84150520121610.asp

Oui, pour l’instant on descend tranquillement, une marche après l’autre. Mais bientôt ces marches se pencheront et deviendront glissantes…

Si je comprends bien, vous calculez un ratio de solidité avec la formule capitaux_propres/actifs_totales (Bâle III mais avec 10% d’objectif comme aux USA et demandé au Royaume-Unis au lieu des 7% européens) alors que les banques européennes calculent un ratio Bâle II avec une formule de type fond_propres/risques pondérés.

Je ne vois pas trop d’explications dans les bilans des banques sur le calcul de ce risque pondéré qui est quand même vaillamment plus de 4 fois inférieur aux actifs totaux. Les méthodes de calcul sont-elles au moins claires ou les banques européennes peuvent elles faire leur cuisine dans leurs coins ?

Au sujet des banques américaines, j’avais compris dans certains articles que le bilan de ces banques était très bons en apparence car la législation américaine les y obligeait. Mais que par contre, pour toutes les opérations risqués avec effets de levier importants donc qui diminue le ratio de solvabilité , ils passaient par des filiales offshore en particulier à Londres. Vous en pensez quoi ?

Intéressant, si cela s’avère être exact.

Et si cela est vrai pour une banque US, pourquoi ne le serait-ce pas pour une banque européenne ?

Quand on lit ça, on se demande plus pourquoi les grosses têtes de natixis plaident pour une abolition de toutes ces régles prudentielles absurdes que seuls les gens sérieux respectent… Vive la crétinerie assumée, revendique-t-on à natixis.

Les fonds de BPCE ont augmenté de 2 milliards… je me demande où ils ont bien pu les trouver.

Sûrement les gentils clients débonnaires ont acheté de gentilles parts sociales débonnaires.

Question d’une béotienne idéaliste :

le Crédit Coopératif – auquel j’envisage de confier mes deniers an quittant la société Générale et le Crédit Agricole – est-il menacé ???

A-t-il les reins solides ?

Si Natixis et la BPCE coulent, le Crédit Coopératif sombre aussi ?

Soit dit en passant, un article plein de verve sur le Crédit Coopératif serait sans doute instructif pour tous …