Deutsche Bank vient de publier son bilan pour ce dernier trimestre…

Document 1 :

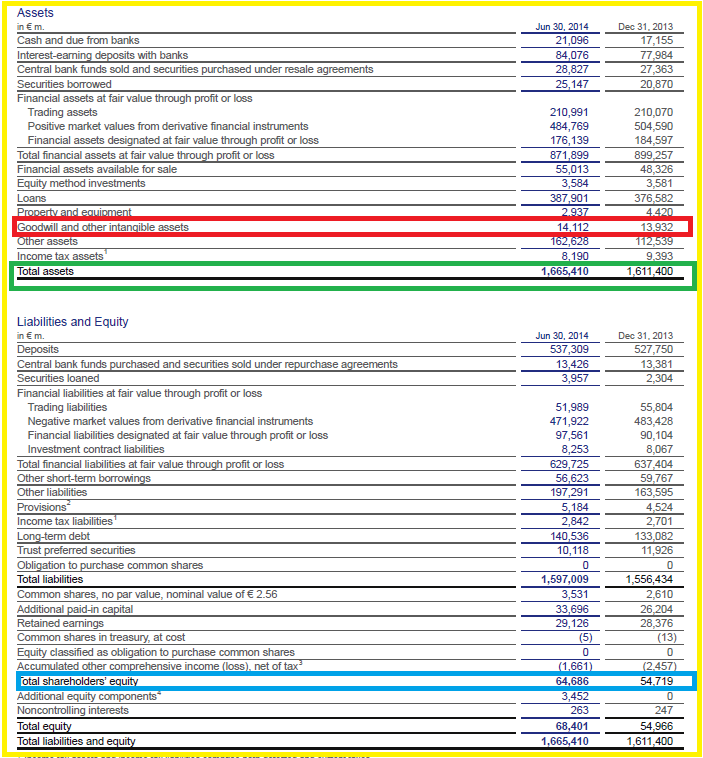

D’après ces chiffres, le leverage réel est de 31,9 et le ratio Core Tier 1 réel de 3,1 %,

Document 2 :

| Deutsche Bank | 2013 Q2 | 2013 Q3 | 2013 Q4 | 2014 Q1 | 2014 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 1 909,88 | 1 787,97 | 1 611,40 | 1 636,57 | 1 665,41 |

| 2 Equity | 57,735 | 56,461 | 54,966 | 55,753 | 64,686 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 14,223 | 14,095 | 13,932 | 13,951 | 14,112 |

| 5 Tangible eq | 42,592 | 42,72 | 41,034 | 41,802 | 50,574 |

| 6 Liabilities | 1 867,29 | 1 745,25 | 1 570,37 | 1 594,77 | 1 614,84 |

| 7 Leverage (µ) | 43,8 | 40,9 | 38,3 | 38,2 | 31,9 |

| 8 Core Tier 1 (%) | 2,3 | 2,4 | 2,6 | 2,6 | 3,1 |

Sommes en milliards d’euros.

Les dirigeants de Deutsche Bank ont donc cherché dans un premier temps à diminuer le total de leur bilan et donc de leurs dettes puis ils ont procédé à une augmentation de capital de 8,5 milliards d’euros qui a été finalisée le 25 juin dernier.

Cependant, il faudrait encore augmenter le montant des capitaux propres de 100 milliards d’euros pour respecter les règles prudentielles de ce bon vieux Greenspan !

Deutsche Bank publie par ailleurs son « leverage ratio » réel qui est de 3,4 %… qui est en fait le ratio Core Tier 1 réel sans pondérer les actifs !

Plus que jamais, il est donc indispensable de revenir aux fondamentaux, à savoir, comme je le répète toujours, le leverage réel tel que l’a défini ce bon vieux Greenspan : le ratio réel Core Tier 1 non pondéré des actifs (!) qui est ici loin de respecter les règles prudentielles d’endettement (il doit être inférieur à 10) alors que cette banque, comme les autres, publie des ratios qui ne donnent pas une image fidèle de la réalité en vue de tromper le public, ce qui est condamnable mais pas condamné, évidemment.

Un rappel : le véritable leverage est obtenu en diminuant le montant des capitaux propres (sans les minoritaires) des écarts d’acquisition, c’est-à-dire en évaluant ces capitaux propres à leur juste valeur de marché, dite des actifs tangibles, sans pondérer les actifs comme le préconisent ce bon vieux Greenspan, la BRI, Axel Weber, la Fed et la Prudential Regulatory Authority du Royaume-Uni, rapporté au reste du bilan qui est constitué par définition de dettes.

La situation de Deutsche Bank reste largement hors normes (la banque des frères Lehman a fait faillite avec un leverage de 32 !).

L’€ crise est donc aggravée par la situation catastrophique de ces big banks too big to fail qui ne respectent pas les règles prudentielles d’endettement.

Les euro-zonards sont inconscients des risques de tsunami bancaire.

Deutsche Bank a été la pire des banques dans le cadre de la liste des 28 banques présentant un risque systémique dans le monde (SIFIs pour Systemically Important Financial Institutions) mais elle reste maintenant largement battue par Royal Bank of Scotland…

Cliquer ici pour lire les derniers résultats trimestriels communiqués par Deutsche Bank.

Le stakhanoviste de l’analyse toujours fidèle au rendez-vous des analyses des bilans des banksters pour assurer cette réinformation si nécessaire. Un grand merci à vous M.Chevallier.

J’en connais qui diraient que tout va bien à la deustsche bank.

Il y a une petite question que je me pose depuis le temps que je vous lis.

On voit régulièrement que des banques dans la panade font réduire en peu de temps la taille de leur bilan (comme la deutsche bank ici ou UBS récemment) en deux ou trois trimestres de plusieurs centaines de milliards.

Comment est-ce possible de supprimer de son passif autant de milliards en si peu de temps ?

Quelles sont les opérations qui peuvent être réalisées pour la réduction du bilan ? je ne comprends pas exactement ce de quoi il s’agit quand vous parlez de « cession d’actifs » pour diminuer la taille du bilan, donc des dettes.

@ hefaillitos :

Oui, les mouvements en XXXX milliards sont impressionnants, mais :

– cession massive de leur immobilier

– désengagement des filiales étrangères et/ou peu rentables avec pertes et fracas

– comme ils ne prêtent plus aux entreprises, il est facile de réduire sa taille de bilan….

Et j’oubliais : ils disposent également de participations liquides facilement négociables sur des titres cotés. Il est facile de liquider, au hasard 1% d’EADS. Combien de milliards récupérés dans la balance ?

Hop, augmentation des fonds propres et baisse de la taille du bilan.

AH…

les sales SIFI