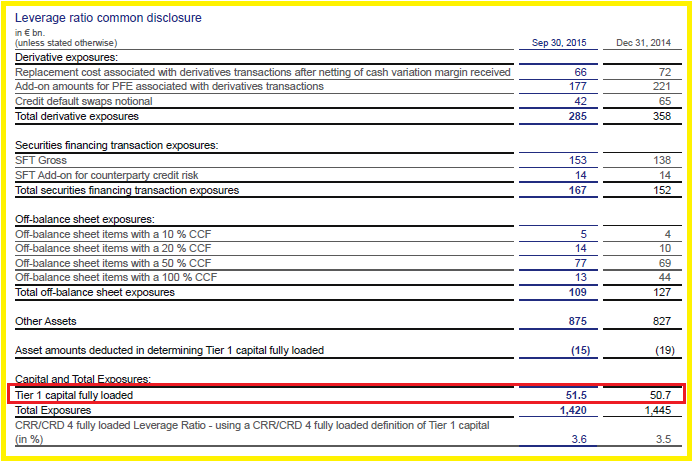

Le Britannique John Cryan, un des anciens dirigeants d’UBS, a été nommé à la tête de la banque fin juin et il est bien déterminé à restaurer énergiquement les fondamentaux de la banque, ce qui est indispensable car le leverage réel est de 32,4 correspondant à un ratio Core Tier 1 réel de 3,1 %,

Document 1 :

| Deutsche Bank | 2014 Q3* | 2014 Q4 | 2015 Q1 | 2015 Q2 | 2015 Q3 |

|---|---|---|---|---|---|

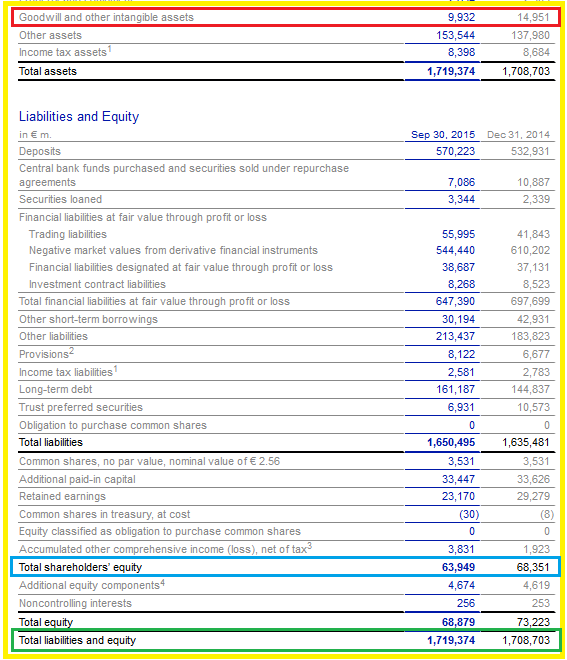

| 1 Assets | 1 709,19 | 1 708,70 | 1 955,47 | 1 694,18 | 1 719,37 |

| 2 Equity | 66,352 | 68,351 | 72,979 | 70,762 | 63,949 |

| 3 Deductions | - | 1,962 | 4,67 | 3,911 | 2,517 |

| 4 Goodwill | 14,672 | 15,689 | 15,802 | 14,951 | 9,932 |

| 5 Tangible eq | 51,68 | 50,7 | 52,507 | 51,9 | 51,5 |

| 6 Liabilities | 1 657,51 | 1 658,00 | 1 902,96 | 1 642,28 | 1 667,87 |

| 7 Leverage (µ) | 32,1 | 32,7 | 36,2 | 31,6 | 32,4 |

| 8 Core Tier 1 (%) | 3,1 | 3,1 | 2,8 | 3,2 | 3,1 |

Sommes en milliards d’euros (seuls les chiffres des quatre derniers trimestres sont en concordance avec la directive CRD IV).

Un rappel : la banque des frères Lehman a fait faillite avec un leverage de 32 !

Document 2 :

Il faudrait augmenter le montant des capitaux propres de… 105 milliards d’euros ou diminuer le total des dettes de… 1 150 milliards pour respecter les règles prudentielles préconisées par ce bon vieux Greenspan, à savoir le ratio Core Tier 1 de 10 % sans pondérer les actifs !

Document 3 :

John Cryan a déclaré qu’il allait diminuer le total des dettes par cession d’actifs et augmenter les capitaux propres en restaurant des bénéfices sans les distribuer aux actionnaires mais sans donner de chiffres prévisionnels.

Il n’a fait qu’annoncer des suppressions de postes (de l’entité Deutsche Bank) : 35 000 en tout ! 20 000 par cession d’actifs (dont PostBank), 9 000 emplois à temps plein supprimés et 6 000 postes de consultants extérieurs.

Comme je l’ai déjà écrit : Plus que jamais, il est donc indispensable de revenir aux fondamentaux, à savoir, comme je le répète toujours, le leverage réel tel que l’a défini ce bon vieux Greenspan avec le ratio réel Core Tier 1 non pondéré des actifs (!) qui devait être supérieur à 8 % dans les années 80 et qui est ici loin de respecter les règles prudentielles d’endettement (qu’Alan Greenspan avait relevées à 10 % au minimum après les turbulences financières de 2008) alors que cette banque, comme les autres, publie des ratios qui ne donnent pas une image fidèle de la réalité en vue de tromper le public, ce qui est condamnable mais pas condamné, évidemment.

Un rappel : le véritable leverage est obtenu en diminuant le montant des capitaux propres (sans les minoritaires) des écarts d’acquisition, c’est-à-dire en évaluant ces capitaux propres à leur juste valeur de marché, dite des actifs tangibles, sans pondérer les actifs comme le préconisent ce bon vieux Greenspan, la BRI, Axel Weber, la Fed, la Prudential Regulatory Authority du Royaume-Uni et la directive européenne (la Capital Requirements Directive IV de la Capital Requirements Regulation CRR/CRD IV de la Commission Européenne) rapporté au reste du bilan qui n’est constitué par définition que de dettes.

L’€ crise est donc aggravée par la situation catastrophique de ces big banks too big to fail qui ne respectent pas les règles prudentielles d’endettement.

Les euro-zonards sont inconscients des risques de tsunami bancaire.

Deutsche Bank a été dans le passé récent la pire des banques dans le cadre de la liste des 28 banques présentant un risque systémique dans le monde (SIFIs pour Systemically Important Financial Institutions) mais elle reste encore vraisemblablement battue par les mécanos de la Générale…

Cliquer ici pour lire les derniers résultats trimestriels communiqués par Deutsche Bank.