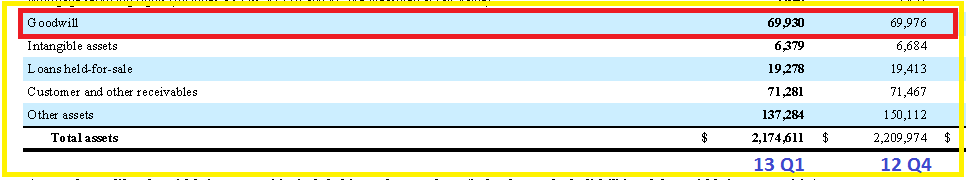

En prenant en considération les écarts d’acquisition qui se montent encore à près de 70 milliards de dollars, Bank Of America progresse dans le classement des banques systémiques mondiales à risque systémique en prenant la 4° place avec un leverage réel de 13,5 correspondant à un ratio Core Tier 1 réel de 7,4 %,

Document 1 :

| Bank of America | 2012 Q1 | 2012 Q2 | 2012 Q3 | 2012 Q4 | 2013 Q1 |

|---|---|---|---|---|---|

| 1 Assets | 2 181,45 | 2 160,85 | 2 166,16 | 2 209,97 | 2 174,61 |

| 2 Equity | 232,499 | 217,213 | 219,838 | 236,956 | 238,433 |

| 3 Preferred st | 18,788 | 18,762 | 18,768 | 18,768 | 18,78 |

| 4 Goodwill | 69,967 | 69,976 | 69,976 | 69,976 | 69,93 |

| 5 Tangible eq | 143,744 | 128,475 | 131,094 | 148,212 | 149,723 |

| 6 Liabilities | 2 037,71 | 2 032,38 | 2 035,07 | 2 061,76 | 2 024,89 |

| 7 Leverage (µ) | 14,2 | 15,8 | 15,5 | 13,9 | 13,5 |

| 8 Tier 1 (%) | 7,1 | 6,3 | 6,4 | 7,2 | 7,4 |

Sommes en milliards de dollars.

Il faudrait augmenter les capitaux propres de 48 milliards de dollars pour que Bank Of America respecte les règles prudentielles d’endettement édictées par ce bon vieux Greenspan.

Document 2 :

L’amélioration du leverage se fait surtout par une baisse du total des dettes et une augmentation des capitaux propres, ce qui montre que les dirigeants cherchent prioritairement à renforcer les fondamentaux de la banque, ce qui est parfait.

Document 3 :

Cliquer ici pour lire le Supplemental First Quarter 2013 Financial Information.

Le dernier post de George Ugeux me semble très révélateur de l’avenir monétaire des 10 ou 20 prochaines années, soit :

– Dollar US restant dominant, notamment parce que la Chine en a tant en réserve…

– Euro, 2nde monnaie de réserve, perdant un peu de terrain…

– …face au Yen qui va se renforcer.

– Quid du Renminbi, véritabel passager clandestin du Dollar US ?…

Tout cela est une synthèse personnelle, mais qu’on peut lire entre les lignes et… à supposer que l’Euro n’explose pas en vol … 🙂 🙁

Pour celles et ceux souhaitant se faire voire livrer leur point de vue :

http://finance.blog.lemonde.fr/

« La domination du dollar reste forte…soutenue par la Chine. »

A noter ce commentaire de Ugeux : « sans consolidation fiscale, l’Euro reste une symphonie inachevée. »

Commentaire que, perso, j’aime à rapprocher et mettre en miroir d’un argument fort de Jean-Pierre Chevallier qui consiste à penser que les US – en la personne du bombardier furtif B2 – provoquent, « orchestrent » !.. et entretiennent brillamment les turbulences de la zone euro…

Anneries des USA

http://www.managementtoday.co.uk/news/1179356/us-gdp-shake-up-adds-magic-3-growth/

petite réponse à jean -pierre pour le mauvais leverage des banques francaises :

Et s’ ils planquaient leurs oseilles dans des paradis fiscaux , ca ne se voit pas dans les comptes officiels , on peut pas le savoir ?

c’est plutôt des dettes qu’ils planquent…

l’oseille, ils ont plutôt intérêt à la montrer en ce moment

.. « face au Yen qui va se renforcer » doit être compris tel que suit :

– Le Yen « se déprécie »,

– Ce qui RENFORCE le leadership de la ZONE YEN,

– AFFAIBLISSANT ainsi l’armée économique allemande,

– Contraignant ANGELA à admettre la monétisation dans la zone euro,

– Renforçant la répression financière et la BAISSE DES SALAIRES en zone euro.

P.S. zéro post depuis 3 jours, tout le monde en RTT ?

RTT, RTT, quoi-t-est-ce ?… Ah oui !, Rentabilité du Temps de Travail.

Blague à part, Homer, vous parlez peut-être de cette histoire appelée » Abenomics », à savoir que la Bank du Japon a annoncé qu’elle veut doubler la taille de son bilan, soit 60 % du PIB, à fin 2014 ( contre 30 % actuellement ) ?….

Je vous invite à lire le point 47 de cette directive européenne…

http://eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=COM:2012:0280:FIN:EN:PDF

A l’attention de ceux qui ne parlent pas anglais :

http://eur-lex.europa.eu/LexUriServ/LexUriServ.do?uri=COM:2012:0280:FIN:FR:PDF

Merci pour ce document Didier. Effectivement, le point 47 est parfaitement explicite. Et, partant du principe que, cette directive européenne date de juin 2012 !, force est de constater que tout a été bien ficelé d’avance, donc pas de quoi s’étonner de ce qui est arrivé suite à la faillite des 2 banques chypriotes.

Humm, une banque française est dans le caca ? = lisons bien l’article 47 de la Directive €uropéenne.

Encore merci Didier.

Quand les économistes vont ils se rendre compte que la seule solution pour sortir de la crise est de dévaluer les biens meubles et immeubles , par petites touches géographiques , temporelles et catégorielles , à commencer par les immeubles à déspéculer et répartir la charge réduite sur les précédents spéculateurs , sinon le désendettement est impossible et mène au tapis emprunteurs et préteurs.

Mardi 23 avril 2013 :

Ainsi les trois premières banques françaises capitaliseraient à elles seules plus des deux tiers des titres STEP avec un total de 190 milliards d’euros d’encours. BNP en serait le plus important détenteur avec 44,5 milliards d’euros d’obligations. Société Générale et Dexia en détiendraient pour 35 milliards d’euros chacune, Crédit Agricole 27 milliards d’euros, Crédit Mutuel 25 milliards et Natixis 21 milliards.

On sait que la BCE avait fait état, sans jamais révéler son nom, du fait qu’une grande banque française était au bord de la faillite en raison de sa trop forte exposition au risque. Outre-Rhin, on pense qu’en acceptant de faire entrer ces titres dans la catégorie des titres éligibles au refinancement de l’Eurosystème, la BCE a donné à la France, et aux autres pays dont le système bancaire montre certaines faiblesses, la possibilité de stabiliser leurs propres banques sans que l’Allemagne ne puisse s’y opposer en attendant la mise en place de l’union bancaire. En attendant de voir plus clair dans cette affaire, on peut déjà constater que les banques françaises ont entre les mains des titres dont personne ne connaît la valeur réelle.

Romain Renier.

http://www.latribune.fr/actualites/economie/union-europeenne/20130422trib000760997/la-bce-aurait-elle-perdu-le-controle-de-la-creation-monetaire-en-zone-euro-.html

« On sait que la BCE avait fait état, sans jamais révéler son nom, du fait qu’une grande banque française était au bord de la faillite en raison de sa trop forte exposition au risque. »

C’est laquelle ?

Quelle grande banque française est au bord de la faillite ?

Vous le saurez dans le prochain épisode.

(Quel suspens ! Mais quel suspens !)

Bonjour,

Sur les banques françaises, lire le billet d’Olivier Demeulenaere: http://olivierdemeulenaere.wordpress.com/2013/04/22/affaire-step-les-banques-francaises-font-elles-face-a-une-dangereuse-crise-de-liquidites-ph-herlin/

heu…

vu les chiffres et les fonds propres réels affichés par les banques…

dexia je sais même pas pourquoi on parle d’eux…

natixis et crédit agricoule passent capitaux propres négatifs (c’est pas une bonne nouvelle, quoi qu’en disent les stratégistes)

socgen… il doit plus rester grand chose

bnp…. 77-44,5 ça tient encore

mais les éclats des autres feraient mal.

faut laisser failliter les 3 cancrelats, les autres survivants sont bien assez pour mailler la france d’un réseau bancaire suffisant

et pourtant, les banques sont les stars du caca 40

j’y comprends plus rien

Palmarès CAC40

NATIXIS 3.32 +2.94 %

SOCIETE GENERAL 26,73 +6,92 %

CREDIT AGRICOLE 6,70 +6,33 %

BNP PARIBAS ACT 41,05 +5,35 %

comment ils font ?

Il ont un moyen de tricher ou quoi ?

Après hésitation à donner mon point de vue :

Que font les mouches autour du pot de miel, même quand elles se prennent des coups de casquettes ?………. !

Même quand le pot de miel est vide !, il reste des miasmes et des effluves ! lol !.

M. Chevallier,

Vous dites souvent les banquiers suisse sont les meilleurs du monde…hormis UBS et Crédit suisse.

D’accord, cependant je ne trouve pas de trace de « bonnes » banques suisse dans vos études de bilans, que ce soit dans votre liste des grandes banques systémiques mondiales ou bien les autres banques.

Comment cela se fait-il?

…et hormis swissquote dont vous aviez parlé début mars…

Il faut rechercher + loin, et il n’y a rien de bien nouveau…

Remontez les archives Gilles, ( en haut à gauche ), et vous allez trouver. Bien à Vous.

Ah oui effectivement, j’ai retrouvé les banques cantonales que je cherchais…J’ai réactualisé les calculs pour celle qui m’intéresse et ça à l’air toujours aussi costaud…

Merci

Les petits Suisses ne changent pas vite…

Quelqu’un peut-il m’expliquer l’opération de Julius Baer mentionnée en page 90 de leur dernier bilan?

Paragraphe commençant par:

» Preferred securities

The hybrid capital created through the issuance of

the preferred securities consists of a liability – in the

form of a non-cumulative perpetual subordinated

note (‘Note’) – of Julius Baer Group Ltd. in favour of

Julius Baer Capital (Guernsey) I Limited, in exchange

for which the latter issued preferred securities with

identical terms guaranteed by Julius Baer Group Ltd. »

Si je comprends bien, ils ont émis de preferred shares au profit de leur filiale de Guernesey.

Si c’est bien cela, cela ne sent pas bon.

En tout cas, à mon sens, cela fait fortement chuter les ratios tels que calculés par M. CHEVALLIER.

A+