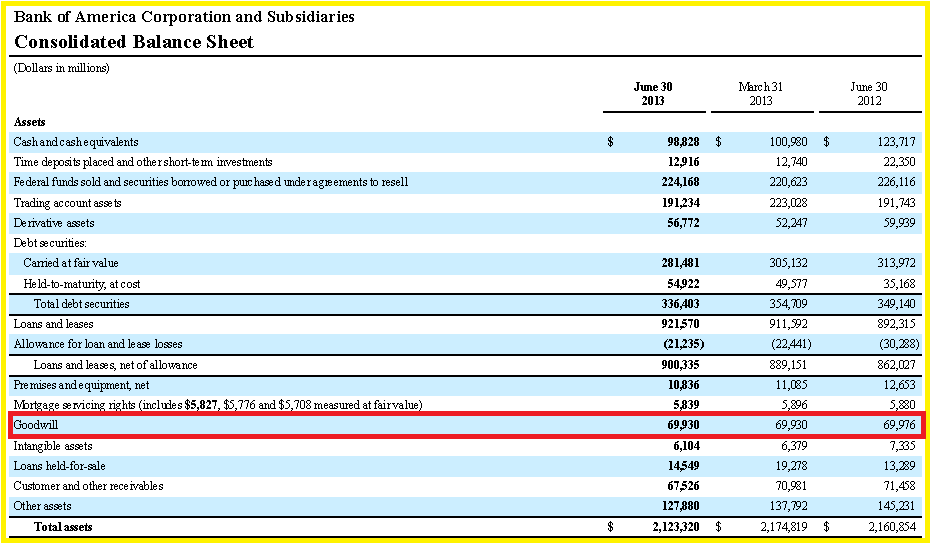

En prenant en considération les écarts d’acquisition qui se montent encore à près de 70 milliards de dollars, Bank Of America reste dans les meilleures places dans le classement des banques systémiques mondiales à risque systémique avec un leverage réel de 13,5 correspondant à un ratio Core Tier 1 réel de 7,4 % encore en légère amélioration par rapport aux trimestres précédents,

Document 1 :

| Bank of America | 2012 Q2 | 2012 Q3 | 2012 Q4 | 2013 Q1 | 2013 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 2 160,85 | 2 166,16 | 2 209,97 | 2 174,82 | 2 123,32 |

| 2 Equity | 217,213 | 219,838 | 236,956 | 237,293 | 231,032 |

| 3 Preferred st | 18,762 | 18,768 | 18,768 | 18,78 | 14,241 |

| 4 Goodwill | 69,976 | 69,976 | 69,976 | 69,93 | 69,93 |

| 5 Tangible eq | 128,475 | 131,094 | 148,212 | 148,583 | 146,861 |

| 6 Liabilities | 2 032,38 | 2 035,07 | 2 061,76 | 2 026,24 | 1 976,46 |

| 7 Leverage (µ) | 15,8 | 15,5 | 13,9 | 13,64 | 13,46 |

| 8 Tier 1 (%) | 6,3 | 6,4 | 7,2 | 7,3 | 7,4 |

Sommes en milliards de dollars.

Document 2 :

Il faudrait augmenter les capitaux propres de 46 milliards de dollars pour que Bank Of America respecte les règles prudentielles d’endettement édictées par ce bon vieux Greenspan.

Document 3 :

L’amélioration du leverage se fait surtout par une baisse du total des dettes alors que les capitaux propres réels baissent (relativement moins fortement), ce qui montre que les dirigeants cherchent prioritairement à renforcer les fondamentaux de la banque tout en restaurant des bénéfices normaux, ce qui est parfait.

Cliquer ici pour lire le Supplemental Information Second Quarter 2013.