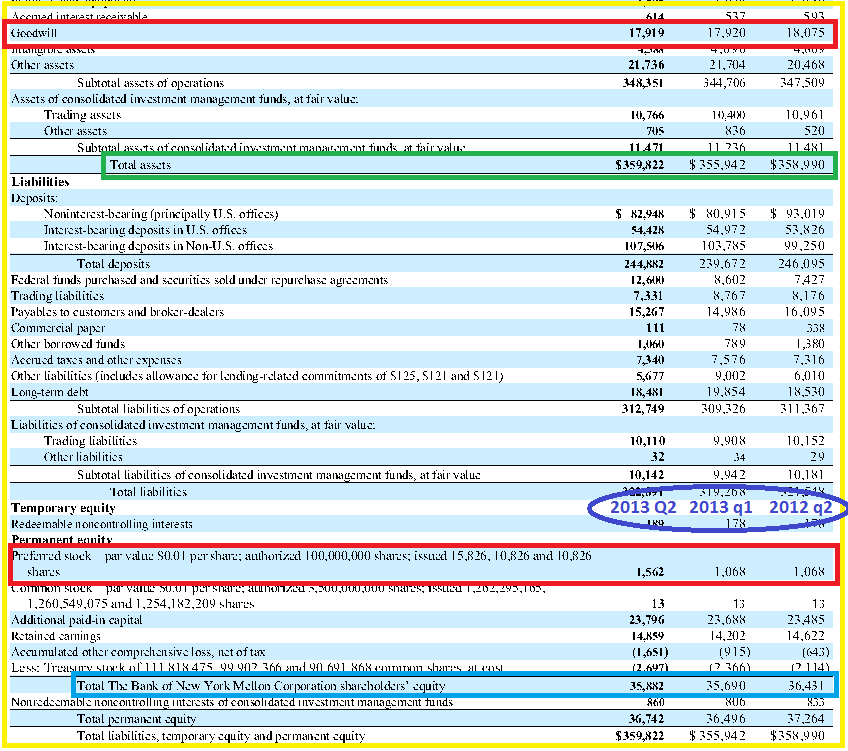

Le total du bilan de Bank of New York Mellon est relativement modeste pour les Etats-Unis mais elle fait partie des banques systémiques (SIFIs) de la BRI.

Son multiple d’endettement est beaucoup trop élevé à cause de ses écarts d’acquisition : son leverage est de 21,0 correspondant à un ratio Core Tier 1 réel de 4,8 %,

Document 1 :

| Bk of New York Mellon | 2012 Q2 | 2012 Q3 | 2012 Q4 | 2013 Q1 | 2013 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 330,283 | 339,944 | 358,99 | 355,942 | 359,822 |

| 2 Equity | 34,033 | 36,218 | 36,431 | 35,966 | 35,817 |

| 3 Preferred st | 0,5 | 1,036 | 1,068 | 1,068 | 1,562 |

| 4 Goodwill | 17,941 | 17,984 | 18,075 | 17,92 | 17,919 |

| 5 Tangible eq | 15,592 | 17,198 | 17,288 | 16,978 | 16,336 |

| 6 Liabilities | 314,691 | 322,746 | 341,702 | 338,964 | 343,486 |

| 7 Leverage (µ) | 20,2 | 18,8 | 19,8 | 20 | 21 |

| 8 Tier 1 (%) | 5 | 5,3 | 5,1 | 5 | 4,8 |

Sommes en milliards de dollars.

Les dirigeants de Bank of New York Mellon ne parviennent pas à améliorer la situation. Il faudrait augmenter les capitaux propres de 16,5 milliards de dollars pour que cette banque respecte les règles édictées par ce bon vieux Greenspan.

Document 2 :

Malgré quelques mauvais multiples d’endettement de certaines banques, le système bancaire américain fonctionne normalement aux Etats-Unis : la banque centrale n’est pas obligée de se substituer aux marchés comme dans la zone euro.

Evidemment, ce genre d’analyse passe mal auprès des fanatiques anti-banques et anti-américains.

Cliquer ici pour voir le communiqué de la banque sur ses derniers résultats financiers (8-K dans les SEC Filings).