Les fondamentaux économiques ne sont pas sains en Europe car les grandes banques ne respectent pas les règles prudentielles d’endettement et une hypertrophie très importante de la masse monétaire s’y est développée (en grande partie à cause de l’existence de cette monnaie unique contre nature qu’est l’euro), ce qui a des conséquences graves qui vont empirer.

Ces problèmes sont particulièrement mal analysés car des groupes de pression particulièrement très influents manipulent très adroitement les dirigeants politiques et tous ceux qui contribuent à former les opinions publiques….

Et pourtant tout est simple !

Pour ce qui concerne les banques, ce bon vieux Greenspan a énoncé clairement la principale règle qu’elles doivent respecter : le total de leurs dettes ne doit pas dépasser 10 fois le montant de leurs capitaux propres.

C’est simple, c’est l’effet de levier d’endettement, le leverage en anglais, mieux connu sous la forme du ratio Core Tier 1 que Greenspan avait fait adopter auparavant par la BRI.

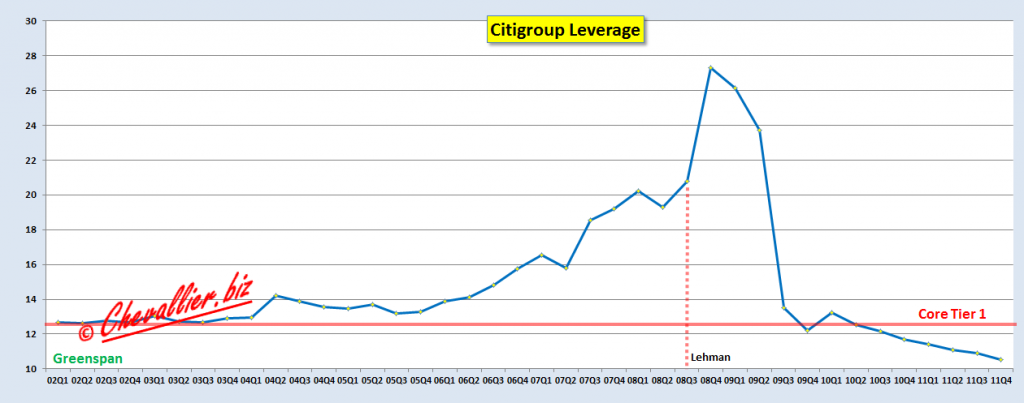

Citigroup publie ses comptes depuis 2000, consultables sur internet, ce qui permet de vérifier a posteriori que cette banque comme la plupart des autres banques, ne respectait plus cette règle prudentielle d’endettement depuis 2004 avec un point culminant fin 2008,

Document 1 :

Cependant, en réalité, la situation était pire encore car les banquiers, c’est-à-dire les dirigeants des banques, ceux qui ont le pouvoir de décision, sont pour la plupart des banksters qui trichent et qui mentent plus ou moins adroitement en essayant de cacher leurs arnaques mais il suffit de décrypter correctement les comptes publiés pour rétablir des chiffres donnant une image fidèle de la réalité car le principe de la comptabilité en partie double donne (presque) toujours la possibilité de les débusquer.

Là encore, c’est ce bon vieux Greenspan qui a donné les bonnes solutions : il faut prendre en considération les capitaux propres tangibles (Tangible equity en anglais) qui sont le véritable montant des capitaux propres publiés en tant que tels, mais les diminuer des survaleurs (ou écarts d’acquisitions, goodwill, qui sont des pertes potentielles qui peuvent ne pas être comptabilisées lors de la clôture du bilan tant qu’elles n’ont pas été réalisées) et des actions de préférence (Preferred stocks) qui sont des capitaux détenus par des personnes qui n’ont pas pour vocation à jouer un rôle d’actionnaires actifs).

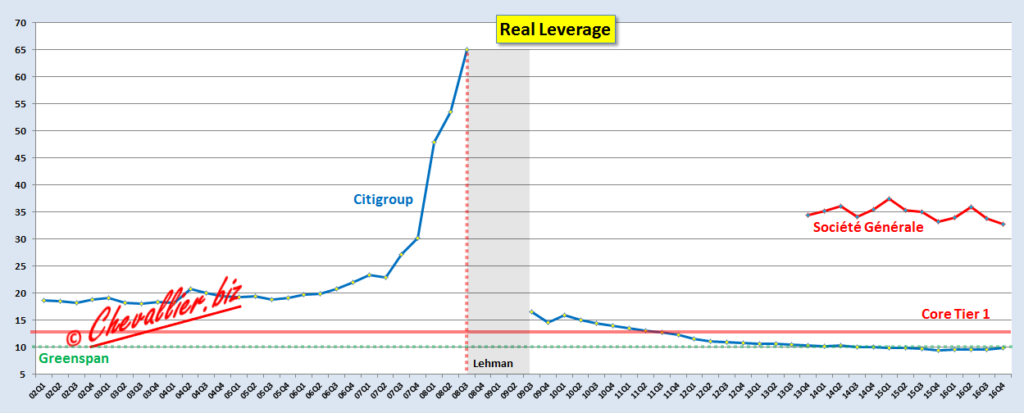

En procédant à de tels retraitements des comptes de Citigroup, il apparait clairement que cette banque ne respectait plus cette règle prudentielle d’endettement depuis au moins 2002 et la situation s’est considérablement aggravée après 2006 au point d’avoir des capitaux propres tangibles… négatifs pendant trois trimestres fin 2008 début 2009 (partie grise sur le graphique) !

Document 2 :

Citigroup a donc été sauvé de la faillite mais ses dirigeants en ont tiré les bonnes leçons : ils ont rétabli un leverage inférieur à ce qu’il était avant la crise dite des sub-prime et la banque respecte même depuis début 2015 la règle prudentielle d’endettement préconisée par ce bon vieux Greenspan, à savoir un véritable leverage inférieur à 10.

Cependant, il n’en est pas de même dans la vieille Europe où les banques ne respectent pas cette règle comme le montre la courbe du leverage réel des mécanos de la Générale qui plane(nt) toujours à des hauteurs atteintes par Citigroup fin 2007, c’est-à-dire avant la grande crise !

En effet, les autorités américaines (des Etats-Unis du moins) ont patiemment attendu que la situation des banques se dégrade en atteignant que le point de rupture soit atteint pour en flinguer une pour l’exemple, en l’occurrence ce fut celle des frères Lehman, ce qui a eu pour effet de précipiter toutes les autres dans les abymes.

Il était nécessaire pour les autorités américaines d’attendre d’être en position de force, c’est-à-dire que le fruit commence à être bien pourri pour le faire tomber car les groupes de pression des banksters sont très puissants, plus puissants qu’elles, et ils auraient pu continuer à imposer leur loi tant que le point où leur faillite était inévitable n’avait pas été atteint.

Dans la vieille Europe les banksters continuent à imposer leur loi aux dirigeants politiques et bancaires (les Marioles de la BCE et autres organisations de contrôles bancaires) et ils manipulent facilement les opinions publiques.

Personne (ou presque !) ne réagit positivement et pertinemment.

Les banksters de la zone euro connaissent bien la situation de leur propre établissement qui est potentiellement catastrophique et ils savent très bien qu’il en est de même dans les autres banques de la zone.

Ils n’ont donc pas confiance en eux et ceux qui disposent de disponibilités excédentaires refusent de les prêter à ceux qui en manquent. Le marché interbancaire est donc bloqué et ce sont les Marioles de la BCE qui prêtent gratuitement des centaines de milliards d’euros aux banksters pour qu’ils puissent survivre en attendant un miracle (ou leur retraite !).

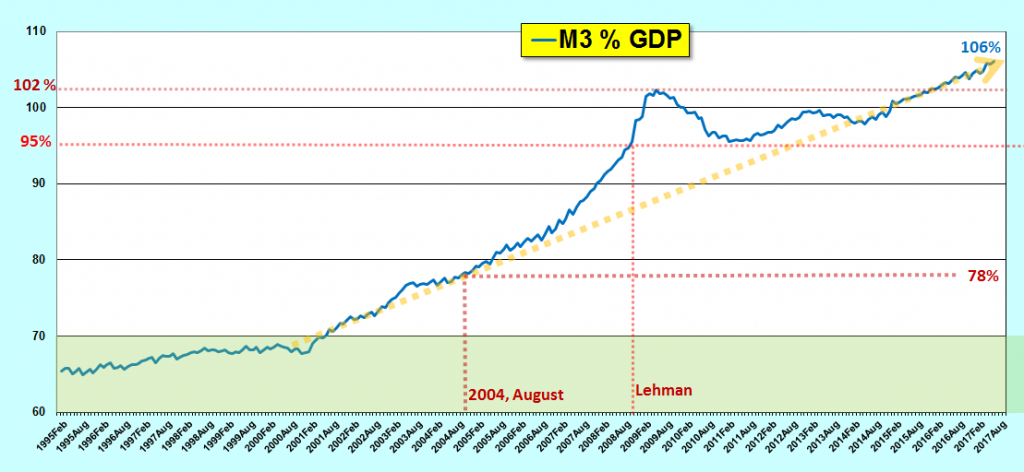

En ne respectant pas les règles prudentielles d’endettement, les banques de la zone euro concourent à y développer une hypertrophie monétaire très importante comme le montre très bien le rapport entre la masse monétaire M3 sur le PIB courant annuel qui dépasse depuis le mois d’août 2004 la limite maximale de 78 %, la situation actuelle est même pire que celle qui prévalait pendant la crise dite des sub-prime, et elle continue à s’aggraver inexorablement !

Document 3 :

Cette limite maximale de la masse monétaire M3 sur le PIB courant annuel de 78 % a toujours été respectée aux Etats-Unis, du moins tant que la Fed a publié les chiffres de M3,

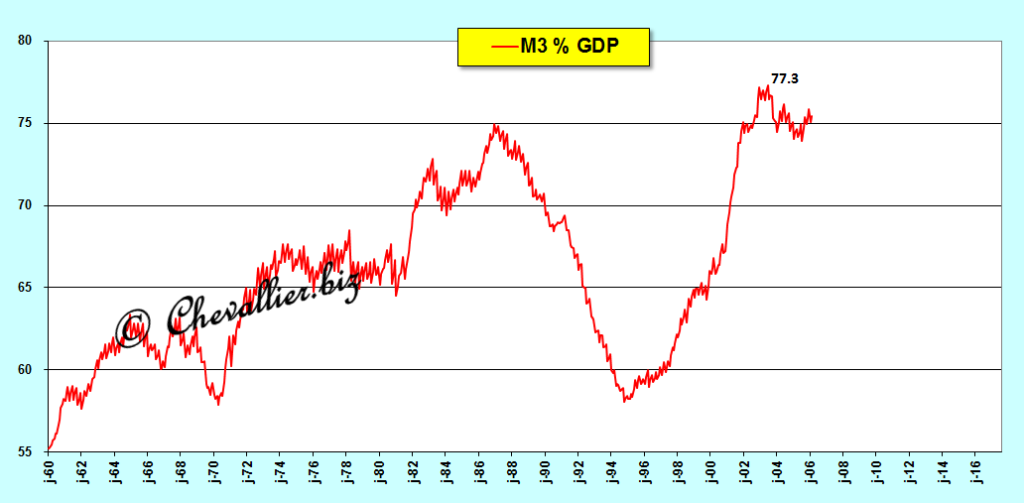

Document 4 :

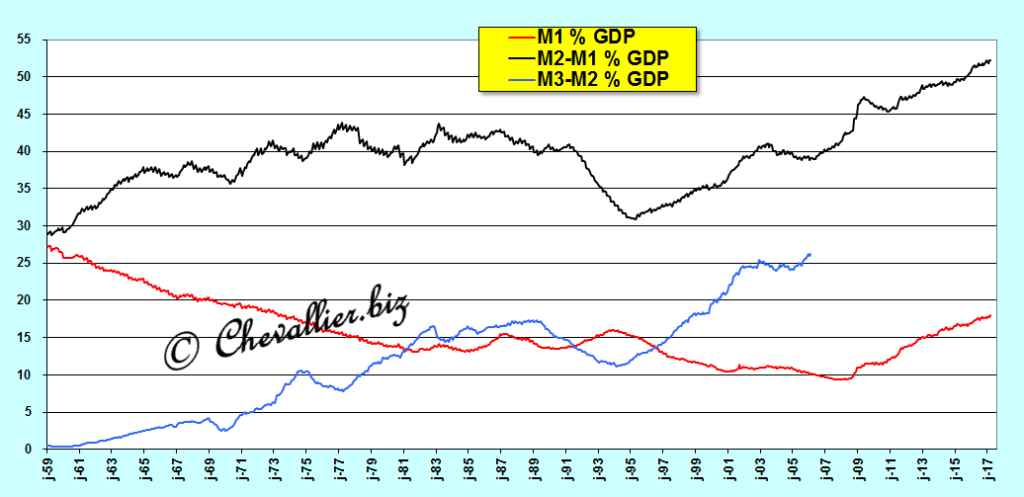

En effet, l’agrégat M1 (les billets et les avoirs sur les comptes à vue des seuls ménages) ne doit pas dépasser 13 % du PIB, M2-M1 (les encours de dépôts dans les caisses d’épargne) 40 % et M3-M2 (la trésorerie globale des entreprises) 25 %,

C’est là une norme historique.

Ces concepts fondamentaux pour tout monétariste normalement constitué sont indispensables pour comprendre l’évolution de la croissance du PIB.

C’est la raison pour laquelle le bombardier furtif B-2, Ben Bernanke a réussi à faire arrêter la publication des chiffres de M3 par la Fed dès sa prise de fonction à sa tête (février 2006) de façon à ce que ces données ne soient connues que des seuls gens de la Fed pour pouvoir mettre en œuvre leurs armes de destruction massive.

La baisse considérable de M3 par rapport au PIB dans les années 90 s’explique par celles des agrégats M2-M1 et M3-M2 pendant cette période,

Document 5 :

En effet, les Américains ont repris confiance en l’avenir grâce à la politique monétaire déflationniste et proactive menée par ce bon vieux Greenspan. Ils ont donc diminué leur épargne de précaution (M2-M1).

Par ailleurs, les entreprises ont massivement investi leurs disponibilités (M3-M2) pour profiter de la croissance.

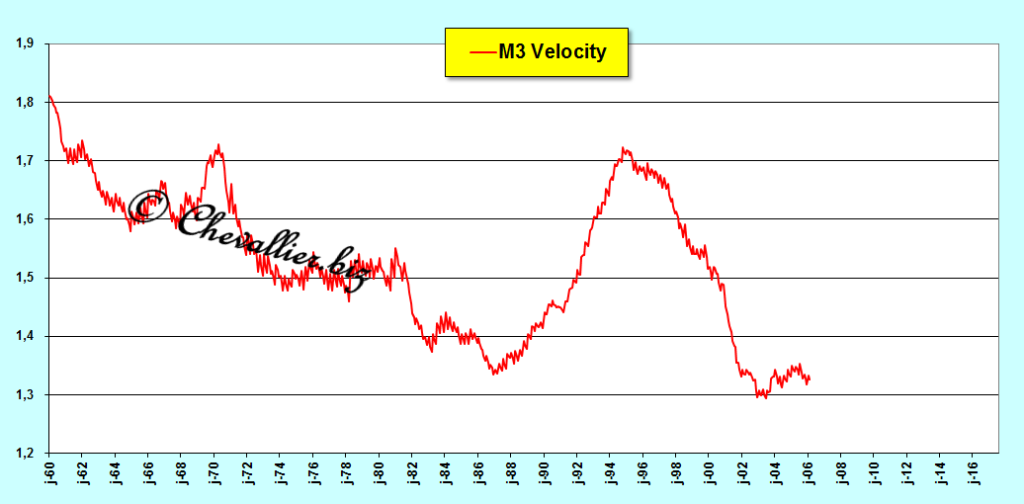

Le résultat a été que l’argent circulait alors rapidement, ce qui est une condition essentielle pour stimuler la croissance,

Document 6 :

Tout se passait comme si le paysan de Böhm-Bawerk avait émigré aux Etats-Unis à la fin des années 80 pour profiter de la politique menée par les Reaganomics : en dépensant le produit de la vente de ses récoltes pour investir, il entrainait avec lui tous les autres entrepreneurs.

Tout est simple.

Les banques européennes ne publient que depuis fin 2013 les chiffres permettant de calculer les montants de leurs capitaux propres tangibles. C’est la raison pour laquelle les données des Mécanos de la Générale ne peuvent pas apparaitre avant cette date sur le graphique

comme c’est clair avec jp chevalier !!

bravo

Dans un autre syle :

http://lexpansion.lexpress.fr/actualite-economique/dix-ans-apres-la-crise-financiere-le-monde-doit-il-redouter-un-nouveau-choc_1925806.html