Ce qui se passe à Chypre est très instructif car cela permet de mieux comprendre les problèmes bancaires…

Depuis la Seconde guerre mondiale, pendant une cinquantaine d’années, les banques ont été relativement bien gérées et leurs clients n’ont jamais redouté de perdre leurs dépôts. Il n’en est plus de même depuis la faillite de la banque des frères Lehman.

Quand une banque est sur le point de faire faillite, les capitaux propres doivent combler les déficits (comme dans toute entreprise), ce qui signifie que les actionnaires sont susceptibles de perdre tous leurs investissements, ce qui est normal et logique.

Les banques qui appartiennent à leur fondateur ou à leurs descendants sont donc bien gérées car ces familles qui y ont investi leur fortune personnelle ne veulent surtout pas la perdre : elles respectent les règles prudentielles d’endettement de ce bon vieux Greenspan, cf. les banques Rothschild et Martin-Maurel par exemple, ce qui n’est pas le cas des big banks too big to fail dont les dirigeants ne subissent jamais les conséquences d’une situation risquée, voire de la faillite.

Si les capitaux propres ne suffisent pas à combler les déficits, il est ordinairement et logiquement admis que les créanciers obligataires soient sollicités pour combler le déficit et qu’ils ne puissent dons pas recouvrer leurs créances (puisqu’ils ont prêté des sommes importantes à un certain terme après en avoir évalué les risques à leur juste valeur).

Il en est ainsi par exemple des titres dits hybrides que sont les obligations convertibles en actions, cf. les Cocos helvètes (et les machins super-subordonnés franchouillards) qui sont les premiers perdants de la liste après les actions comme toutes les obligations,

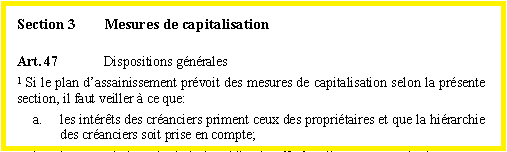

Document 1 :

Si ces capitaux ne suffisent toujours pas à combler les déficits en cas de faillite d’une banque, ce sont alors ses clients, c’est-à-dire les déposants, qui doivent en supporter les conséquences en dernier ressort.

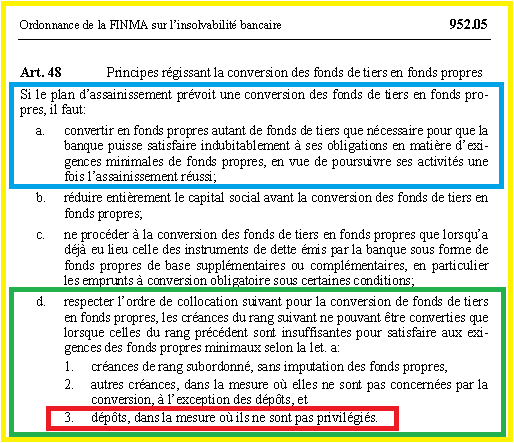

Document 2 :

Ils risquent ainsi de perdre d’un jour à l’autre des sommes importantes, ce qui est grave et considéré comme inadmissible.

Toutefois, une garantie des dépôts a été adoptée dans la zone euro et en Helvétie portant respectivement sur 100 000 euros et francs. En cas de faillite d’une banque non systémique, les déposants devraient en bénéficier, sauf pour la partie excédent ce seuil.

Il appartient alors à ces clients de placer leur argent dans une banque fiable !

Seuls les petits Suisses sont bien informés.

Des banques peuvent faire faillite, comme toutes les entreprises, mais dans leur cas, cela peut avoir des conséquences catastrophiques car elles peuvent ruiner un très grand nombre de personnes et même provoquer une crise très grave comme celle des années 30 (la Grande Dépression) : ce sont les banques dites systémiques que l’Etat (c’est-à-dire in fine les contribuables) doit sauver pour éviter l’effondrement total de l’économie nationale.

Pour qu’une telle solution particulièrement dommageable pour tout le monde ne se produise pas, les autorités doivent absolument faire adopter et faire respecter les bonnes règles, celles que j’ai rappelées dans mon précédent article : les banques doivent impérativement respecter un leverage réel inférieur à 10 (cf. ce bon vieux Greenspan et mes analyses) et leurs comptes doivent donner une image fidèle de la réalité.

Les autorités chypriotes ne l’ont pas fait. Maintenant, c’est trop tard pour rattraper la situation ! Il n’y a plus d’issue viable sans grande casse.

L’Etat, donc les contribuables chypriotes et ceux de la zone euro sont maintenant obligés de payer pour combler les erreurs des banksters et des hommes (et des femmes) politiques.

Il en sera de même dans d’autres pays de la zone euro tant que les bonnes règles ne seront pas imposées puis respectées.

Le monde de la phynance n’est pas au bord de la faillite à cause de l’importance des dettes globales dans certains pays ou des produits dérivés, ni à cause des banques en général, mais à cause de règles fondamentales qui ne sont pas en vigueur ou qui ne sont pas respectées.

Les problèmes bancaires majeurs actuels ne sont pas ceux posés par l’hypertrophie globale du secteur bancaire par rapport au PIB dans certains pays, que ce soit à Chypre, au Luxembourg, en Helvétie, au Liechtenstein ou ailleurs, mais du respect des règles de ce bon vieux Greenspan.

Ainsi, les systèmes bancaires du Luxembourg et du Liechtenstein sont fiables car les banques qui y sont implantées respectent ces règles.

Les petits Suisses sont en danger avec les deux big banks too big to fail qui présentent un risque systémique très élevé.

En 2012, le déficit de la balance commerciale chypriote a été de 4,2 milliards d’euros pour un PIB annuel de 17,886 milliards (d’après Eurostat) soit 24 % de ce PIB compensé par des entrées de capitaux attirés par l’absence d’imposition sur leurs placements et sur les revenus issus de l’étranger.

Ainsi par exemple, des retraités anglais et des Russes, c’est-à-dire des citoyens non euro-zonards pouvaient confortablement y bronzer au soleil sans payer d’impôts en faisant fructifier leur capital, ce que la nomenklatura de l’€URSS ne pouvait pas supporter.

En flinguant sans scrupules ce dispositif très libéral, elle condamne Chypre à une baisse du PIB de l’ordre du quart, c’est-à-dire à une crise profonde et durable avec un euro fort létal.

Cliquer ici pour lire le document des autorités helvètes sur l’organisation des faillites bancaires.

Vos deux derniers articles sont vraiment excellent et offrent une vue d’ensemble époustouflante! Merci pour votre travail.

J’aurais aimé savoir si vous pouviez me fournir les références d’un article/papier rédigé par Greenspan où il parle de ces 10% ? Je vous en serai gré!

Bonsoir à tous et toutes,

Mr Chevallier j’ai essayé d’appliquer votre définition du leverage à la banque CIC dont nous trouvons le rapport 2012 à l’adresse suivante :https://www.cic.fr/fr/banques/telechargements/communiques/CIC_communique_resultats-2012-CIC-et-CM11-CIC.pdf

Si les capitaux propres réels semblent clairement définis, ce n’est pas le cas à mon niveau du total des dettes. Souhaitant changer de banque suite à vos études, pouvez-vous nous indiquer cette valeur (page 4 du rapport) ?.

Par avance merci pour tout Mr Chevallier et encore merci pour votre blog

Capitaux propres clairement définis ?.

@ Johnny Boy

L’info es dans un document de le FED.

Visionne la vidéo suivante :

http://www.dailymotion.com/video/xklcej_la-verite-sur-les-banques-pour-les-nuls_news?start=5#.UVg__FeilD8

Bon bah je vais essayer de chercher dans les documents fournis par la FED 🙂

Euh, tu es sérieux avec cette vidéo ? C’est assez ridicule comme présentation je trouve ^^ La personne qui propose cet exposé n’a surement pas bien compris ce que c’est l’argent…

L’argent en Capital Travail Réel et non pas sur la « Spéculation Robotisée » !.

Merci Johnny Boy. Je cherche de mon côté.

Bonjour,

La page des Hélvètes sur l’organisation des faillites bancaires n’est plus disponible.

Quelqu’un en avait-il gardé une copie à remettre en ligne sur le site?

Cordialement.