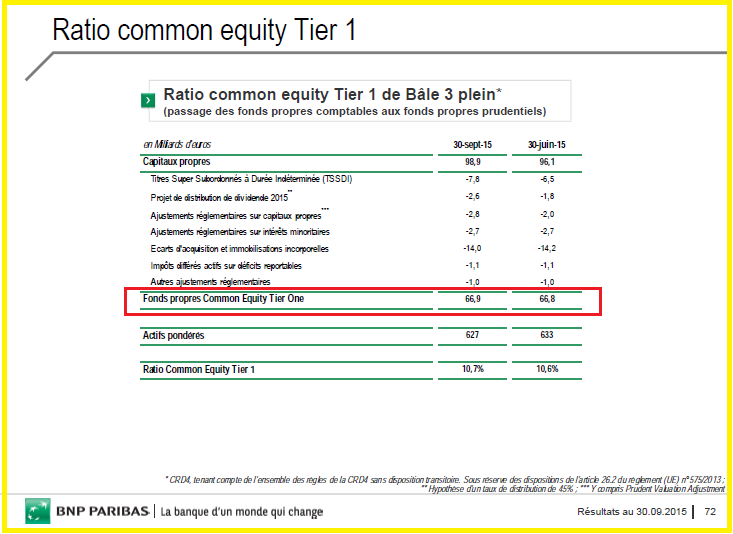

Les banksters de BNP-Paribas ont publié leur bilan pour ce dernier trimestre mais, curieusement, ils publient (dans les slides) depuis le début de cette année un tableau donnant le véritable montant de leurs capitaux propres, c’est-à-dire en soustrayant les titres dits hybrides et d’autres éléments (dont les écarts d’acquisition) du montant des capitaux propres publiés au bilan, c’est-à-dire très exactement selon la même méthode que j’utilise depuis des années,

Document 1 :

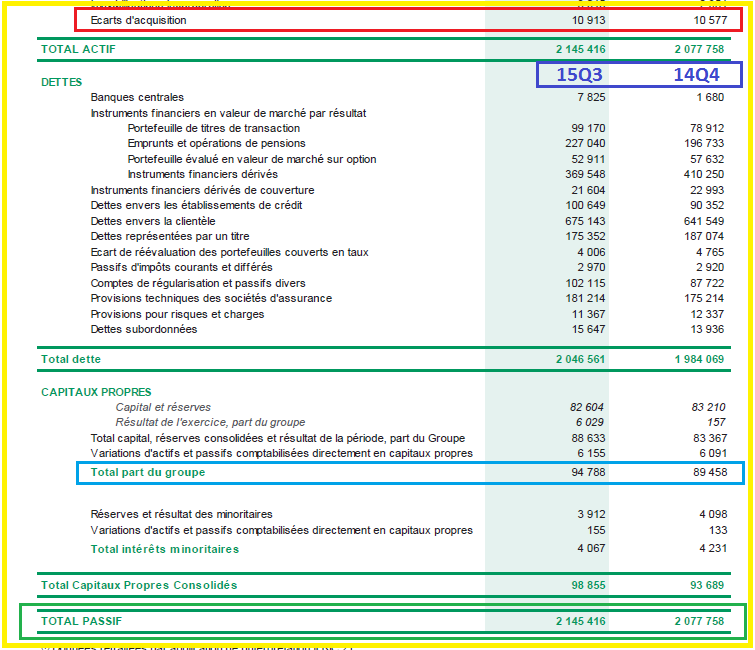

En reprenant les seuls chiffres pouvant donner une image fidèle de la réalité, et en ne retenant que le montant des véritables capitaux propres, le leverage réel de BNP est de 31,5 pour ce dernier trimestre correspondant à un ratio Core Tier 1 réel de 3,2 % sans amélioration par rapport aux trimestres précédents,

Document 2 :

| BNP Paribas | 2014 Q4 | 2015 Q1 | 2015 Q2 | 2015 Q3 |

|---|---|---|---|---|

| 1 Assets | 2 077,76 | 2 392,18 | 2 138,51 | 2 145,42 |

| 2 Equity | 89,458 | 93,921 | 92,078 | 94,788 |

| 3 Deductions | 6,589 | 16,449 | 14,254 | 16,975 |

| 4 Goodwill | 10,577 | 11,172 | 11,024 | 10,913 |

| 5 Tangible eq | 63,7 | 66,3 | 66,8 | 66,9 |

| 6 Liabilities | 2 014,06 | 2 325,88 | 2 071,71 | 2 078,52 |

| 7 Leverage (µ) | 31,6 | 35,1 | 31 | 31,1 |

| 8 Core Tier 1 (%) | 3,2 | 2,9 | 3,2 | 3,2 |

Sommes en milliards d’euros.

Il faudrait augmenter les capitaux propres de… 128 milliards d’euros (!) ou diminuer le total des dettes de… 1 410 milliards (!) par cessions d’actifs par exemple pour que BNP-Paribas respecte les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan (sans pondérer les actifs, comme le préconisent également la BRI, Axel Weber, la Fed, la Prudential Regulatory Authority du Royaume-Uni, la Banque du Portugal et la CRR/CRD IV), à savoir un ratio Core Tier 1 supérieur à 10 % ou un leverage inférieur à 10 (contre respectivement 8% et 12,5 pour le ratio Core Tier 1 d’origine).

Document 3 :

Un certain nombre de dirigeants de big banks européennes (UBS, Deutsche Bank, Barclays) ont décidé de prendre des mesures énergiques pour diminuer leur leverage par cessions d’actifs de plusieurs centaines de milliards.

Ceux de BNP font exactement le contraire !

Les chiffres de ces ratios de levier Bâle III publiés par les banksters de BNP-Paribas sont donc en concordance avec ceux que je calcule sur la base de l’analyse de ces titres hybrides (l’écart entre mes calculs et ceux de BNP est très faible), ce qui prouve une fois de plus la justesse de mes analyses sur ce sujet, et ceci depuis plusieurs années…

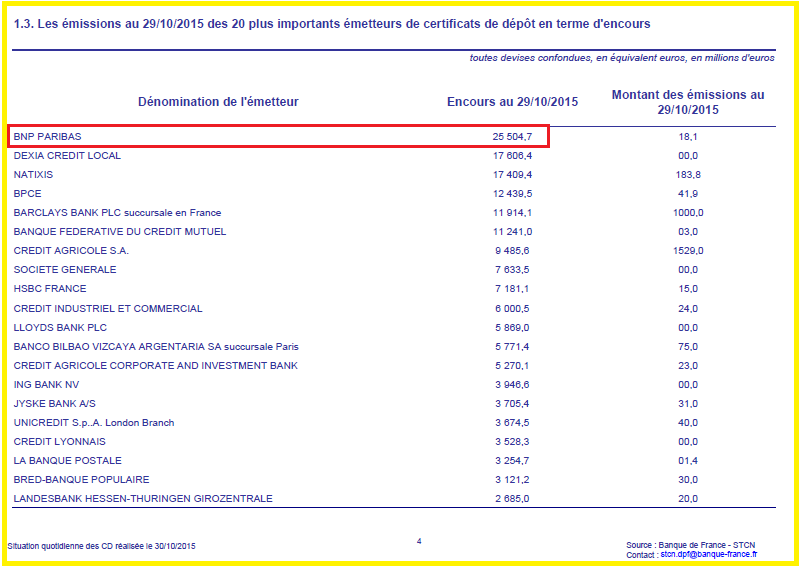

C’est drôle, on se demande pourquoi les banksters de BNP-Paribas ne publient pas le montant des Titres de Créances Négociables (TCN) qu’ils mettent en pension pour obtenir… 31,2 milliards d’euros d’argent frais ! … répartis entre 25,5 milliards de Certificats de Dépôt Négociables (CDN),

Document 4 :

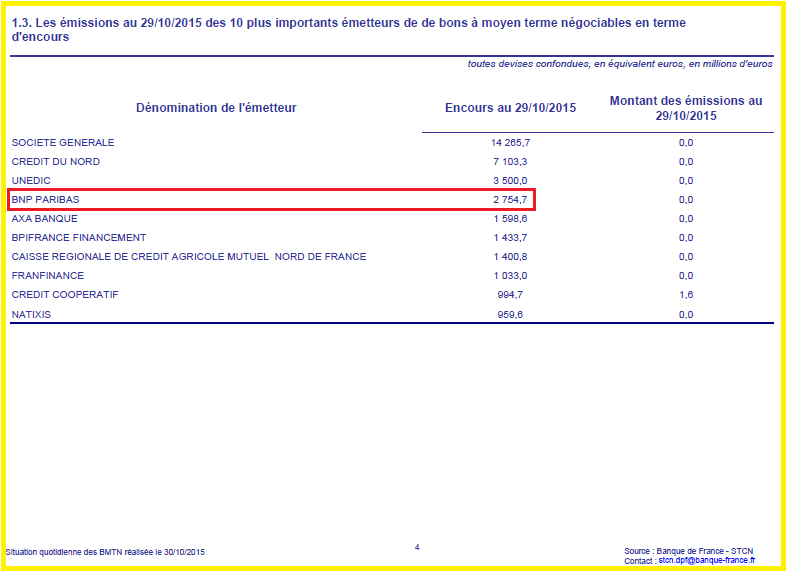

… et 2,7 milliards des Bon à Moyen Terme Négociables…

Document 5 :

… chiffres publiés par la Banque de France, auxquels il faudrait ajouter ceux qui sont prêtés par la BCE qui ne publie aucun chiffre.

Le leverage réel de BNP est de 31,1. Celui de la banque des frères Lehman était de 32 lorsqu’elle a fait faillite, ce qui a provoqué de fortes turbulences financières dans le monde.

Le total de son bilan était alors de 650 milliards de dollars… seulement.

Le total du bilan de BNP, 2 145 milliards d’euros, est proche du montant du PIB annuel de la France (2 174 milliards au 2° trimestre) !

Les Américains sont inquiets face à la puissance de leurs big banks too big to fail, mais JPMorgan est celle qui a le total de son bilan le plus élevé avec seulement… 2 417 milliards de dollars, soit 13,4 % du PIB des Etats-Unis (18 035 milliards de dollars).

Les banksters de BNP (et leurs homologues des autres Gos banques) prennent les Français pour des idiots et ils ont raison. Ça marche : ils ne comprennent jamais rien aux problèmes financiers, bancaires, monétaires, heureusement…

Ils n’ont été amenés à payer que 9 milliards de dollars pour éviter d’être condamnés… aux Etats-Unis !

Tout va bien.

Tout est simple… à condition de savoir décrypter correctement des centaines de pages de comptes à dormir debout pour en tirer la substantifique moelle.

Finalement, je remercie les dirigeants de nos Gos banques et ici ceux de BNP qui montrent que j’avais raison et que j’ai toujours raison de calculer les véritables ratios d’endettement.

Cliquer ici pour lire le communiqué présentant les résultats (non audités) de BNP d’où sont tirées ces dernières données.

On peut rappeler que Mr Villeroy de Galhau, ancien DG de BNPP est dorénavant Pdt de la Banque de France, sur nomination.

Aussi, il me semble réducteur de dire que seuls « les banksters […] prennent les français pour des idiots », les gouvernants ont le même sentiment dans la lignée de la démagogie continuelle (« je n’ai qu’un ennemi »…).

Egalement, sur Lehman Brothers qui est sans cesse rappeler ici comme l’étalon du fait des conséquences de sa faillite, on peut indiquer que lors de sa liquidation et après paiement des divers honoraires afférents, le taux de liquidation était de 110% des actifs. Soit donc que lorsque certains actifs ont pu être liquidés, une situation moins chaotique qu’escomptée. Heureusement que la finance « saine et au service du bien commun » avec des entités telles que GS veillait pour chasser cet établissement de leur terrain de jeu.

le pdg de la bnp paribas a donné un entretien dans le fig éco. Donc tout va bien, un super pro aux commandes avec un organigramme composé de super pros.