Comme je l’ai déjà écrit, BPCE est l’usine à gaz créée par le principal collaborateur de notre histrion ignare qui utilise certains de ses tuyaux pour enduire les analystes (et presque tout le monde) dans l’erreur à l’insu de leur plein gré…

En effet, nos banksters ont réussi à faire comptabiliser officiellement en France les fameux Titres Super Subordonnés à Durée Indéterminée (TSSDI) dans les capitaux propres alors qu’ils sont considérés partout dans le monde comme des dettes car ce sont des capitaux rémunérés sous la forme d’intérêts.

Cette distinction entre capital et dettes est fondamentale, comme le montre clairement la dénomination du passif en anglais : Liabilities & equity, le mot passif n’existant pas en anglais, car les actifs ne peuvent être financés que par des capitaux propres et des dettes.

C’est simple, mais trop simple pour nos banksters franchouillards qui ont trouvé là un terrain d’entente pour camoufler plus ou moins adroitement leurs turpitudes, mais ça ne marche pas pour les rares analystes compétents s’exprimant en français (le pluriel ne se justifie peut-être pas !) et pour les gens de l’EBA, l’Agence Bancaire Européenne qui ont publié les montants des véritables capitaux propres selon les règles appliquées partout dans le monde, sans les titres dits hybrides dont les TSSDI font partie, pour les bilans arrêtés au 30 juin 2013 et qui confirment mes analyses.

Les chiffres publiés dans les rapports trimestriels de BPCE ne donnent donc pas une image fidèle de la réalité pour tromper les investisseurs et les marchés, ce qui est condamnable mais pas condamné en France (seul celui qui a dénoncé cette tromperie a été sanctionné !).

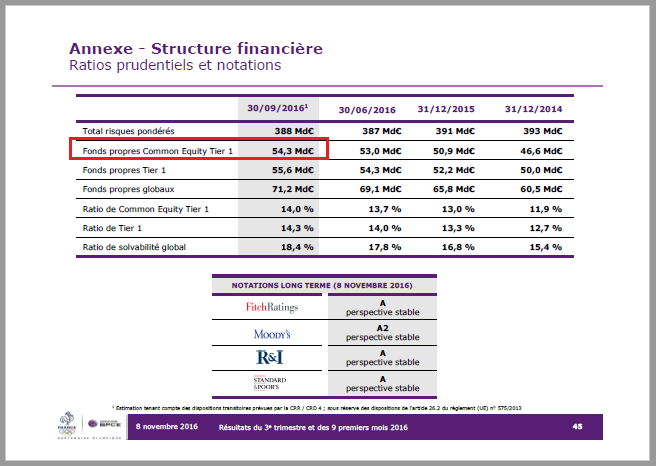

Cependant, les banksters de BPCE publient prudemment le montant des véritables capitaux propres en concordance avec ceux de l’EBA dans une annexe,

Document 1 :

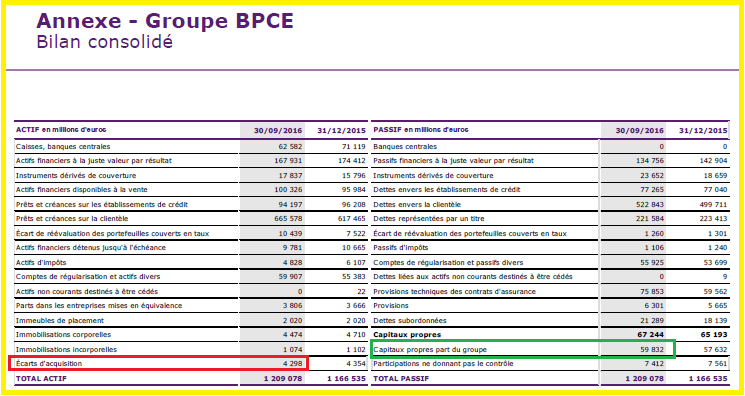

Les chiffres publiés dans le bilan publié par BPCE doivent donc être retraités en fonction de ces données pour donner une image fidèle de la réalité,

Document 2 :

Dans ces conditions, il est possible de calculer des ratios qui se rapprochent de la réalité en appliquant les règles internationales.

Le ratio Core Tier 1 réel, c’est-à-dire le rapport entre les capitaux propres et (sur) le total des dettes (du bilan moins les capitaux propres) est de 4,70 % en pourcentage, ce qui correspond à un leverage (que l’on peut traduire par ratio de levier) de 21,27 qui s’interprète de la façon suivante : le total des dettes représente 21,27 fois le montant des véritables capitaux propres, ce qui correspond à un multiple d’endettement, expression que j’ai adoptée, avec le symbole µ pour simplifier.

Document 3 :

| BPCE | 2015 Q3 | 2015 Q4 | 2016 Q1 | 2016 Q2 | 2016 Q3 |

|---|---|---|---|---|---|

| 1 Assets | 1 173,20 | 1 166,54 | 1 197,01 | 1 219,74 | 1 209,08 |

| 2 Equity | 63,015 | 57,632 | 57,941 | 58,428 | 59,832 |

| 3 Deductions | 9,213 | 2,378 | 2,058 | 1,11 | 1,214 |

| 4 Goodwill | 4,302 | 4,354 | 4,283 | 4,318 | 4,318 |

| 5 Tangible eq | 49,5 | 50,9 | 51,6 | 53 | 54,3 |

| 6 Liabilities | 1 123,70 | 1 115,64 | 1 145,41 | 1 166,74 | 1 154,78 |

| 7 Leverage (µ) | 22,7 | 21,92 | 22,2 | 22,01 | 21,27 |

| 8 Core Tier 1 (%) | 4,41 | 4,56 | 4,5 | 4,54 | 4,7 |

Sommes en milliards d’euros.

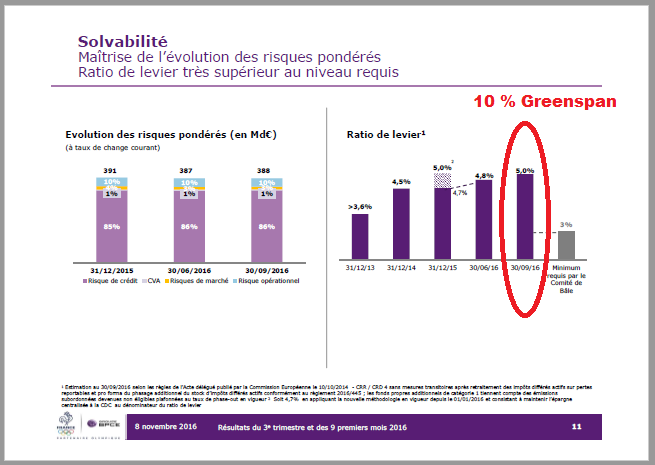

Les banksters de BPCE publient curieusement un « ratio de levier Bâle 3 »… de 5,0 % proche de celui que j’ai calculé, ce qui confirme la justesse de mes analyses passées et présentes.

Document 4 :

Comme je l’ai déjà écrit, Bien entendu, les ratios et multiples de ce tableau sont calculés à partir des actifs qui ne sont pas pondérés des risques car tout actif est par définition risqué, selon les préconisations de ce bon vieux Greenspan, de la BRI, d’Axel Weber, de la Fed, de la Prudential Regulatory Authority du Royaume-Uni, la Banque du Portugal et la Federal Deposit Insurance Corporation (FDIC), en conformité avec les accords de Bâle I comme le rapporte entre autres la CRR/CRD IV.

BPCE est donc dans une mauvaise situation car son multiple d’endettement réel, le leverage, reste à un niveau trop élevé alors que pour ce bon vieux Greenspan, le leverage devrait être inférieur à 10 (donc avec un ratio Core Tier 1 supérieur à 10 %) pour respecter les règles prudentielles d’endettement bancaire en vigueur après les turbulences de 2008.

Il faudrait pour cela augmenter les capitaux propres de 55,6 milliards d’euros ou diminuer le total du bilan de l’ordre de… 600 milliards (par cessions d’actifs par exemple) !

Les dirigeants de BPCE ne parlent pas évidemment des 19,744 milliards que la Banque de France leur prête généreusement en mettant en pension des titres sous la forme de Certificats de Dépôt Négociables et de 832 millions pour les Bons à Moyen Terme Négociables dans le cadre des Titres de Créances Négociables (TCN),

Document 5 :

Pour l’instant, ça marche. Tout va bien : il n’y a pas eu de tsunami mais le marché interbancaire est complètement bloqué dans la zone euro.

Heureusement que peu de gens lisent ce que j’écris car ça fait peur !

Cliquer ici pour voir les résultats de BPCE d’où sont extraites ces informations,

Bonjour,

Pensez-vous que le Donald, fraîchement élu, va réactiver le Glass-Steagall Act, abrogé par Clinton ? ou du moins sous une autre forme, vu son discours anti Wall Street

Cordialement

Le Donald ne réactiver pas le Glass-Steagall Act !

Il devrait faire supprimer beaucoup de réglementations inutiles,

Pour moi, le mieux serait d’officialiser le leverage, cf. ce qu’en disait Greenspan et Hoenig…

Ah ben c’est sûr que s’il impose un ratio de fonds propres minimal de X% pour toute banque opérant sur le territoire américain (afin de protéger l’investisseur américain, cela va de soi), alors ça, ça aura des répercussions titanesques.

Imaginez qu’il impose un ratio de 8% à horizon 2020 ou 2022 ?….. Précisons que les françaises et les allemandes seraient les premières victimes, mais la Suisse prendrait aussi un coup sur la tête, UK, n’en parlons pas et l’Europe du Sud serait complètement hors jeu…. Quid des Middle-East ? Australiennes ? Japon ? Chine ?

Même à 6%, certains transpireraient !!!

Officialiser le leverage : les conséquences seraient saines sur le long-terme.

Mais à court-terme, ce serait une bombe atomique….

Scénario plausible ?

A sa place, c’est ce que je ferais : leverage de 10 % maxi comme je le calcule, c’est simple, clair et efficace, avec le soutien de ce bon vieux Greenspan, et prison pour les dirigeants des bk à µ>12 !

« prison pour les dirigeants des bk à µ>12 ! »

Ca, ce serait un vrai révolution !

Ce serait normal car les banksters qui ne respectent pas les règles prudentielles d’endettement sont beaucoup + dangereux que beaucoup de taulards !

Evidemment, ça changerait pas mal de choses…

Attention, expression à la mode : « ce serait un nouveau paradigme ».

Evidemment !

De même que les dirigeants qui mettent les entreprise qu’ils dirigent par terre tout en se goinfrant

=> prison !

Là aussi, ça changerait pas mal de choses…

Taxer à l’impôt toute dette et perte annuelle.

Vous avez perdu 500000€ en 2016 , eh bien payez 500000€ en impôt,pas possible?

L’état saisi votre entreprise avant que vous n’allez plus loin dans la dette ou La perte.

L’Inde a décidé de démonétiser les billets de 500 et de 1000 roupies, entraînant un « cash crunch » d’anthologie, les prix des légumes ont chuté de moitié suscitant la colère des agriculteurs. Ca rappelle étrangement la crise de 1929, à croire que Narendra Modi n’a pas de culture monétariste !!!!

Et quand j’ai lu j’ai directement pensé aux leçons du Professeur Chevallier ! L’argent est le sang de l’économie, il doit circuler ! Narendra Maudit a décidé de crever M1 l’agrégat de base, celui-ci devenu insuffisant, c’est toute la mécanique qui se grippe !

L’Inde ne pourra prendre le flambeau du monde libre aux USA car ils n’ont pas de culture monétariste !

Du coup les épargnants indiens iront planquer leur cash en or plutôt qu’en épargne bancaire ce qui stérilisera encore plus leur épargne, l’or côte à 2800 $ l’once là-bas.

Dommage car c’était la dernière BRIC se prend un mur, les USA qu’on annonçait mort ont leurs 4 indices boursiers au plus haut …

Tout est simple ! Yabon ?????

Ya tout bon !

L’Inde est une fois de + un bon exemple de monétarisme, dans le genre de ce qu’il ne faut pas faire !

Et si on revient aux monnaies nationales comme il le faudrait, je pense que tout épargnant rationnel irait acheter du Bund même à -1 %, on risquerait donc d’avoir une fuite des capitaux vers les pays « germains », faut-il penser à établir un contrôle des changes temporaires le temps de calmer tout ça ?

Une autre connerie de technocrate qui circule, ponctionner de 10 % de les comptes épargnes des ménages … sauf que que c’est comme tirer une un pigeon, les 5 qui sont perchés sur le même arbre auront déguerpi dans la seconde, si on se fait tondre de 10 %, les capitaux ne vont-ils pas fuir la zone € et amener un credit crunch ???

« L’€ est une autoroute sans sortie » Yves-Thibault de Silgui

L’€ est une … monumentale…