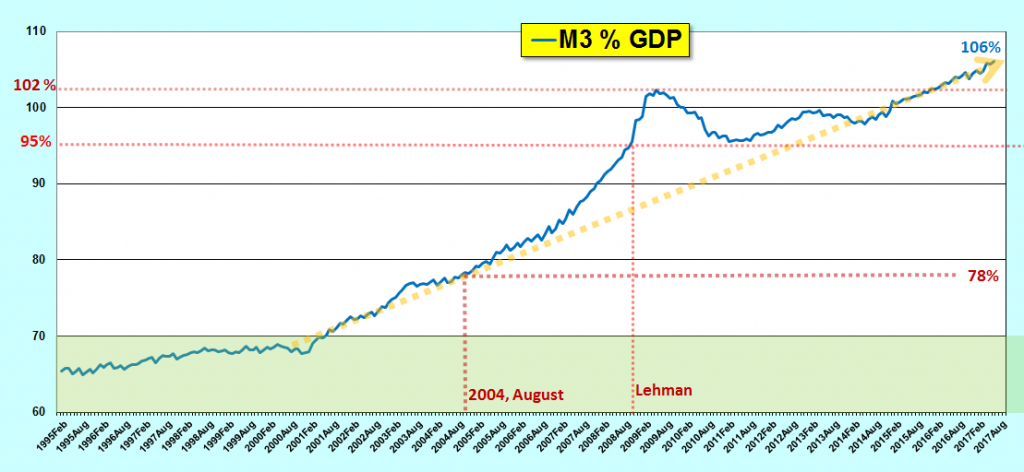

Pour rappel, la création monétaire est très importante dans la zone euro : la masse monétaire M3 devrait toujours rester inférieure à 78 % du PIB mais cette limite maximale est déjà largement dépassée depuis le mois d’août 2004, et la situation s’aggrave toujours de mois en mois,

Document 1 :

Cette bulle monétaire est actuellement de l’ordre de 3 000 milliards d’euros, soit 25 % de M3.

Le problème majeur qui se pose est le suivant : quelle est la cause de cette création monétaire ?

Je viens enfin de trouver la réponse à cette question !

Finalement, tout est simple, comme le disait…

Un passage préalable par les Etats-Unis s’impose. Le point de départ est la nomination du bombardier furtif B-2, Ben Bernanke à la tête de la Fed, début février 2006.

Avant même de prendre officiellement ses fonctions, il a obtenu de son prédécesseur que la Fed ne publie plus les chiffres de la masse monétaire M3 dès son intronisation.

C’était là une décision particulièrement importante, hors normes, du jamais vu, car la Fed publiait ces données depuis le 1° janvier… 1959 !

Par ailleurs, comme il est normal, toutes les banques centrales de tous les pays publient toujours leurs chiffres de M3.

Les explications qui ont été fournies à cette époque étaient manifestement sans aucun rapport avec la réalité : le bombardier furtif B-2 prétendait que les calculs des chiffres de M3 coutaient trop cher pour un intérêt très faible.

En réalité, il voulait priver les monétaristes qui étaient à l’extérieur de la Fed (car il y en a !) de cette information essentielle qui aurait pu leur permettre de détecter la bulle qui était en train de se former dans l’agrégat M3-M2.

De cette façon, seuls les gens de la Fed pouvaient connaitre ces chiffres et donc agir avec pertinence contre leurs adversaires pour faire éclater cette bulle monétaire en formation.

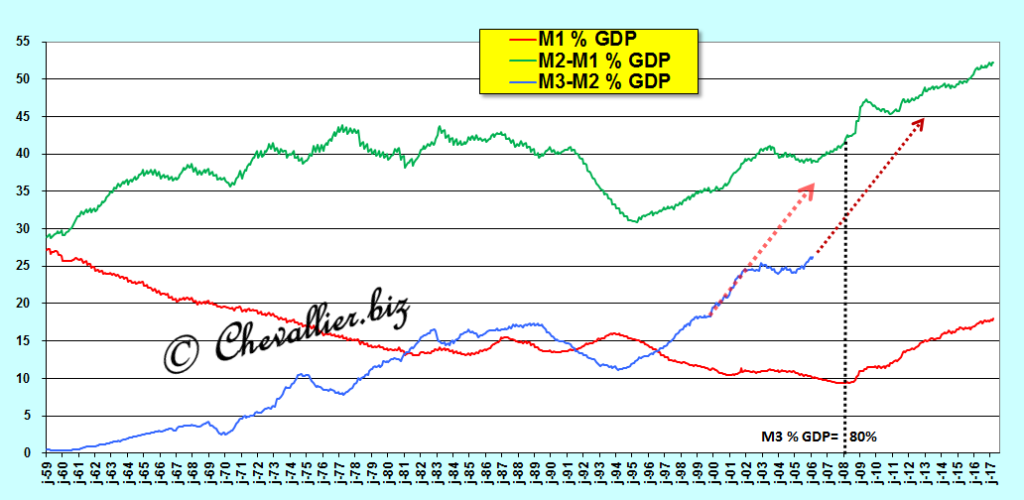

Ils ont d’abord constaté qu’en 2000-2001, la pente de la courbe représentant le rapport de M3-M2 sur le PIB (courant annuel, en pourcentage) était très forte, déjà trop forte. Elle correspondait au développement de la bulle internet mais elle a été stoppée dans son ascension par son éclatement,

Document 2 :

Or, au début de 2005, cette courbe a repris son ascension et elle risquait de se poursuivre à l’avenir et de créer une nouvelle bulle monétaire qui aurait alors pu être ingérable.

En effet, en prolongeant la pente de la courbe de M3-M2 sur le PIB après 2005, parallèlement à celle de 2000-2001, la somme des agrégats M1, M2-M1 et M3-M2, soit la masse monétaire M3 aurait pu atteindre la limite maximale de 80 % du PIB fin… 2008 et il importait donc absolument que cette hypertrophie monétaire soit éradiquée avant cette date fatidique pour que l’argent reste sain aux Etats-Unis, ce qui est le premier pilier des Reaganomics.

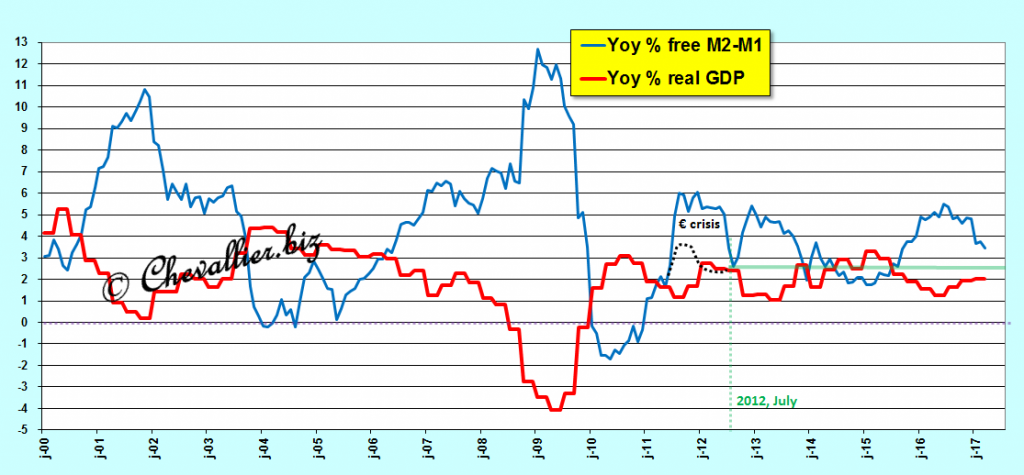

Cependant, même sans les chiffres de M3, il était possible de mettre en évidence le développement de l’hypertrophie monétaire visible dans l’agrégat M2-M1 comme je l’ai montré dans mon article sur la masse monétaire libre,

Document 3 :

Il allait bien se former une bulle monétaire aux Etats-Unis qu’il fallait absolument faire éclater avant qu’il ne soit trop tard.

Si la cause de la bulle internet avait été bien et facilement identifiée, celle de cette nouvelle crise était moins facilement décelable.

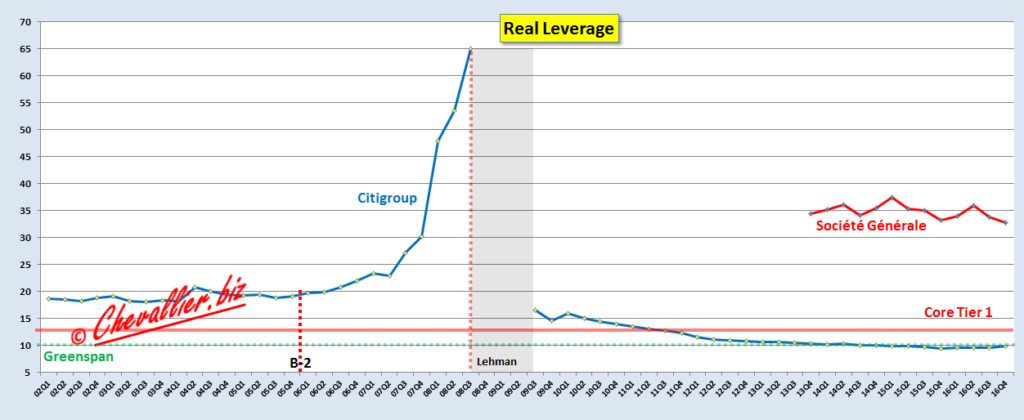

En réalité, elle était due au fait que les banques ne respectaient plus les règles prudentielles qui avaient été édictées par Alan Greenspan alors qu’il présidait la Fed et qu’il avait fait adopter par la BRI sous la forme du ratio Core Tier 1 mieux connu maintenant sous la forme du levier d’endettement, le leverage (qui à cette époque ne devait pas dépasser 12,5),

Document 4 :

Il aurait alors fallu que les gens de la Fed puissent obliger les banksters à respecter les règles prudentielles d’endettement mais leurs groupes de pression étaient alors très puissants, plus forts et plus influents que ceux de la Fed !

En pareilles circonstances, les gens de la Fed préfèrent habituellement attendre que la situation s’aggrave de façon à fragiliser leurs adversaires pour ensuite pouvoir imposer leur autorité.

C’est ce que fit le bombardier furtif B-2.

En flinguant à bout portant et sans sommation la banque des frères Lehman, il a mis les banksters en position de faillite potentielle (avec des capitaux propres tangibles négatifs) et la bulle qui s’était formée a éclaté en faisant des dommages collatéraux importants mais l’argent est resté sain aux Etats-Unis, ce qui est l’essentiel.

Ces faits étant bien établis, il est important de comprendre comment le dépassement des règles prudentielles d’endettement par les banksters est à l’origine d’une hypertrophie monétaire…

Normalement (c’est-à-dire avec un leverage inférieur à 10), pour 100 (milliards de dollars) de capitaux propres, une banque ne devrait pas avoir plus de 1 000 (milliards) de dettes.

Or, avec un leverage de 20, les banques américaines avaient 2 000 (milliards) de dettes au début des années 2000, en extrapolant le cas de Citigroup.

Donc, 1 000 (milliards) se trouvaient en trop, par rapport aux normes, a priori en grande partie en circulation dans la nation, correspondant à cette bulle monétaire.

Il s’agissait là, non pas d’argent non gagné, mais d’argent sain, acquis par exemple sur les marchés internationaux, mais d’argent qui se trouvait indument en grande partie dans des banques de la nation.

En obligeant les banques à respecter les règles prudentielles d’endettement, à savoir un leverage inférieur à (ou proche de) 10, les banksters ont été obligés de se délester d’un certain nombre de centaines de milliards de dettes (et donc de faire disparaitre cette bulle monétaire) et de reconstituer leurs capitaux propres (750 milliards de dollars depuis cette date d’après MorningStar !).

Tout est donc rentré dans l’ordre, aux Etats-Unis du moins mais il n’en a pas été de même dans la zone euro.

En effet, les banksters y sont toujours très puissants et très influents. Ils sont partout et même dans les organisations chargées de surveiller les banques comme le montre clairement l’exemple français (ainsi par exemple, le gouverneur de la Banque de France est un ancien dirigeant de BNP !).

Dans ces conditions, le leverage réel des banques de la zone euro peut continuer à fluctuer aux alentours de 35 comme le montrent les mécanos de la Générale car aucune autorité (en fait c’est la BCE qui est finalement compétente en la matière) n’oblige les banksters à respecter les règles prudentielles d’endettement édictées par ce bon vieux Greenspan.

En conséquence s’est développée cette bulle monétaire de l’ordre de 3 000 milliards d’euros !

De ce fait, la croissance du PIB réel global de la zone euro a été et est inférieure à son potentiel optimal car cette croissance est inversement proportionnelle à celle de la masse monétaire (libre).

Pire encore, cette création monétaire est durable car il est impossible de la résorber sans provoquer une crise très grave comme l’a montré l’exemple des Etats-Unis.

Et pire encore : elle est létale à terme, ce qui signifie qu’il est impossible qu’une telle situation puisse perdurer. Si son éclatement n’est pas provoqué, elle éclatera d’elle-même un jour et ce sera pire encore !

Il faudrait augmenter les capitaux propres des quatre Gos banques françaises de 400 milliards d’euros pour qu’elles respectent les règles prudentielles d’endettement édictées par ce bon vieux Greenspan (cf. mes analyses), ce qui est difficilement possible, et ce qui montre que ces banques sont beaucoup trop endettées, et c’est ce qui crée cette bulle monétaire.

Autre solution : il faudrait diminuer leurs dettes globalement de… 4 000 milliards d’euros pour faire éclater cette bulle monétaire, ce qui est en concordance avec cette bulle de 3 000 milliards au niveau de la zone euro.

Merci pour vos explications lumineuses .afin de trouvrr un début de solution je souhaite savoir de quoi sont faites les dettes de nos chères banksters pour éventuellement un haircut,un retour aux monnaies nationales dévaluées ou toute autre mesure…

Mais si on demande aux banques de respecter les règles, elles ne se porteront plus aussi volontiers acheteuses de dettes et les.gouvernements auront tout le mal du monde pour financer leur projets… Mince alors!

Le Royaume-Uni va quitter l’Union européenne.

A propos de ce Brexit, la Commission européenne a évalué à 60 milliards d’euros la somme que le Royaume-Uni devra payer à l’Union européenne.

La réponse du ministre des Affaires étrangères Boris Johnson est claire : « ils peuvent toujours courir ! »

Mardi 11 juillet 2017 :

Brexit : l’UE peut « toujours courir » pour sa facture, selon Johnson.

Les responsables européens peuvent « toujours courir » pour que Londres paye la facture du Brexit, évaluée à plusieurs dizaines de milliards d’euros, a lancé mardi le ministre britannique des Affaires étrangères Boris Johnson devant le Parlement.

« Les sommes qu’ils (les responsables européens : NDLR) proposent de réclamer à ce pays me semblent exorbitantes, et je pense que « ils peuvent toujours courir » est une expression tout à fait appropriée », a ajouté Boris Johnson, héros de la campagne en faveur du Brexit.

Aucun chiffre officiel concernant le règlement financier des engagements de Londres envers l’Union européenne n’a été publié, mais un haut responsable européen avait indiqué à l’AFP en avril que la Commission européenne l’avait évalué entre 55 et 60 milliards d’euros.

https://www.romandie.com/news/Brexit-l-UE-peut-toujours-courir-pour-sa-facture-selon-Johnson_RP/813983.rom

Et Hop ! 24 miards pour le contribuable italien, avec le bénédiction de Jeroen Dijsselbloem pour la Commission européenne et du ministre allemand des Finances, Wolfgang Schäuble pour liquider les deux banques Banca Popolare di Vicenza et Veneto Banca. Pour la Monte Paschi, c’est un peu plus flou, mais toujours en couleur pour le contribuable.

………

« Autre solution : il faudrait diminuer leurs dettes globalement de… 4 000 milliards d’euros » votre humour est trop subtil pour nous faire sourire, Monsieur J-P Chevallier…

Petite remarque tout de même sur l’ éclatement de la bulle des Etats-Unis , l’argent saint oui ses une réussite mais le revers de la médaille ses que la dette publique américaine a doublé suite à l’éclatement (entre 2008 et 2016 ) ce qui n’est quand même pas rien

Ce n’est pas un problème…

Suite à explosion de la bulle, les Etats-Unis se retrouve en récession avec la perte de milliers d’emplois qui fait augmenter la dette de plus de 9500 milliards de dollars pour retrouvé l’équilibre d’avant crise , si je suis votre logique demain je peu aller trouvé mon banquer lui demander 20000 Euro et lui dire si je n’arrive pas à rembourser ce n’est pas un problème