O miracle ! Nos péquenots du Crédit Agricole donnent l’impression d’avoir enfin compris eux-aussi (après les autres banksters des big banks too big to fail)… ce que j’explique depuis des années, à savoir que l’essentiel pour les banques, est qu’elles doivent respecter les règles prudentielles telles qu’elles ont été édictées par ce bon vieux Greenspan : un leverage réel non pondéré des actifs calculé avec le montant des capitaux propres réels (les actifs nets tangibles, sans les écarts d’acquisition), ou son inverse, le ratio Core Tier 1 comme le préconisent aussi la BRI, Axel Weber, l’EBA, la Fed, la Prudential Regulatory Authority du Royaume-Uni, la Banque du Portugal et la CRR/CRD IV…

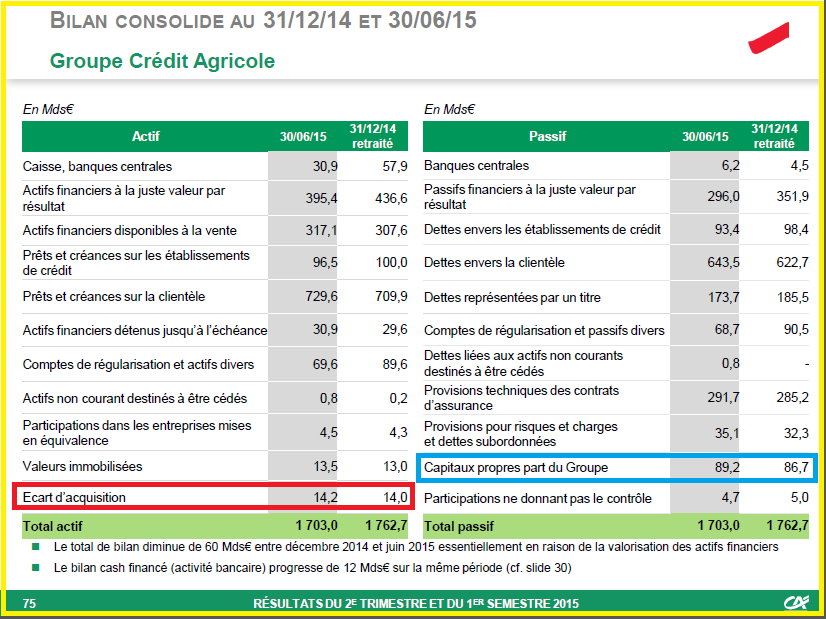

Ils publient un slide montrant que le montant de leurs capitaux réels est de… 66,7 milliards d’euros…

Document 1 :

… ce qui est loin du montant des capitaux propres publiés,

Document 2 :

En reprenant les bons chiffres, le multiple d’endettement réel, mon µ, le leverage réel est de 24,5 ce qui correspond à un ratio Core Tier 1 réel de 4,1 % pour ce dernier trimestre,

Document 3 :

| Cdt Agric Groupe | 2014 Q2 | 2014 Q3 | 2014 Q4 | 2015 Q1 | 2015 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 1 663,30 | 1 731,50 | 1 762,70 | 1 803,30 | 1 703,00 |

| 2 Equity | 82 | 85,1 | 86,7 | 89,3 | 89,2 |

| 3 Deductions | 6,4 | 8 | 8 | 8,1 | 8,3 |

| 4 Goodwill | 14 | 14 | 14 | 14,3 | 14,2 |

| 5 Tangible eq | 61,6 | 63,1 | 64,7 | 66,9 | 66,7 |

| 6 Liabilities | 1 601,70 | 1 668,40 | 1 698,00 | 1 736,40 | 1 636,30 |

| 7 Leverage (µ) | 26 | 26,4 | 26,2 | 26 | 24,5 |

| 8 Core Tier 1 (%) | 3,85 | 3,78 | 3,81 | 3,85 | 4,08 |

Sommes en milliards d’euros.

Il faudrait augmenter les capitaux propres du groupe Crédit Agricole de… 90 milliards d’euros ou diminuer les dettes de… 970 milliards pour respecter la règle prudentielle d’endettement de ce bon vieux Greenspan !

Et une fois de plus, il est étonnant de constater que nos péquenots ont enfin compris, eux aussi, qu’il est urgent de rétablir un leverage acceptable en diminuant le total du bilan et des dettes par cessions d’actifs : 100 milliards en moins par rapport au trimestre précédent !

Comme je l’ai déjà écrit, Les péquenots du Crédit Agricole montrent une fois de plus que le leverage est bien le problème le plus important pour cette banque comme pour les autres, comme je le répète à maintes reprises.

Il est donc vraiment étonnant que ces idiots aient enfin compris ce qui est une évidence pour toute personne sensée !

Comme je l’ai déjà écrit, a priori, ce sont les clients et les salariés du Crédit Agricole qui vont renflouer la banque, en espérant que ce ne soit pas… les contribuables.

La grosse différence entre les Etats-Unis et l’Europe, dont la France, est que les autorités américaines n’hésitent pas à flinguer les grandes banques qui ne respectent pas les règles prudentielles d’endettement telles qu’elles ont été édictées par les gens de la Fed et en particulier par ce bon vieux Greenspan, tandis qu’en Europe, et surtout en France, les dirigeants des Gos banques font ce qu’ils veulent, et le résultat est catastrophique comme le montre le marché interbancaire qui est totalement bloqué, la BCE étant obligée de s’y substituer, ce qui a des conséquences dramatiques, en accentuant et en prolongeant la crise.

Enfin, nos péquenots qui bricolent avec le crédit ne parlent évidemment pas des dizaines de milliards d’euros qu’ils obtiennent (quasiment gratuitement) de la Banque de France en mettant chaque jour des titres en pension dans le cadre des Titres de Créances Négociables, d’après les chiffres de la Banque de France et d’autres milliards encore de la BCE pour lesquels aucune information n’est donnée.

Tout le reste est mauvaise littérature pour idiots inutiles voire nuisibles qui font confiance à leurs Gos banques.

Pour l’instant, tout va bien : pas de tsunami bancaire.

Cliquer ici pour lire le rapport financier du Crédit Agricole S.A. d’où sont tirées ces informations.

Bonjour Mr Chevallier,

Quel effort par rapport il y a deux ans où le leverage cotoyait le 70, record du monde à l’époque…

http://chevallier.biz/2013/08/credit-agricole-s-a-2%C2%B0-trimestre-2013/

Si cela continue comme cela, CA devrait terminer la banque la plus solide…. Encore quelques efforts…

Bonjour Monsieur CHEVALLIER,

Les branques françaises ont elles à l’occasion des publications récentes communiqué sur leur mise en conformité avec la Directive relative au redressement des banques et à la résolution de leurs défaillances (BRRD) ?

à fin mai elles s’étaient vues notifiées un délai de 2 mois pour s’y conformer si je ne m’abuse ….

http://www.usinenouvelle.com/article/bruxelles-presse-11-pays-d-039-appliquer-les-regles-sur-les-banques.N332117

bon ben il n’y a plus qu’à se préparer pour échapper aux bails in à la lecture des derniers résultats

Grexit, BNS, leverage des banques, …. les avertissements de la BIS/BRI ont pourtant été assez nombreux ces 12 derniers mois comme le constate certains blogs: 16 au total !

(July 2014 – BIS –BIS Issues Strong Warning on « Asset Bubbles »

July 2014 – IMF –Bloomberg: IMF Warns of Potential Risks to Global Growth

October 2014 – BIS –« No One Could Foresee this Coming »

October 2014 IMF Direct Blog — What Could Make $3.8 Trillion in global bonds go up in smoke?

October 2014 IMF Report –« Heat Wave »-Rising financial risk in the U.S.

******** December 2014 – BIS –BIS Issues a new warning on markets

December 2014 – BIS —BIS Warnings on the U.S. Dollar

February 2015 – IMF – Shadow Banking — Another Warning from the IMF – This Time on « Shadow Banking »

March 2015 – Former IMF Peter Doyle – Don’t expect any warning on new crisis -Former IMF Peter Doyle: Don’t Expect any Early Warning from the IMF –

*******April 2015 IMF – Liquidity Shock –IMF Tells Regulators to Brace for Liquidity Shock

May 2015 BIS – Need New « Rules of the Game » –BIS: Time to Think about New Global Rules of the Game?

June 2015 BIS Credit Risk Report –BIS: New Credit Risk Management Report

June 2015 IMF (Jose Vinals) –IMF’s Vinals Says Central Banks May Have to be Market Makers

*******BIS June 2015 (UK Telegrahph, no blog article) –The world is defenceless against the next financial crisis, warns BIS

July 2015 – IMF – Warns US the System is Still Vulnerable (no blog article) –IMF warns U.S.: Your financial system is (still) vulnerable

July 2015 – IMF – Warns Pension Funds Could Pose Systemic Risk (no blog article) –IMF warns pension funds could pose systemic risks to the US)

http://news.goldseek.com/GoldSeek/1438701762.php

jusqu’ici tout va bien… il n’y pas encore eu de tsunami bancaire … enfin la bonne nouvelle c’est que les actionnaires de ses banques vont enfin raquer, ainsi que les gros créanciers et les riches qui ont été mal conseillé.

Cordialement

Jean Albert