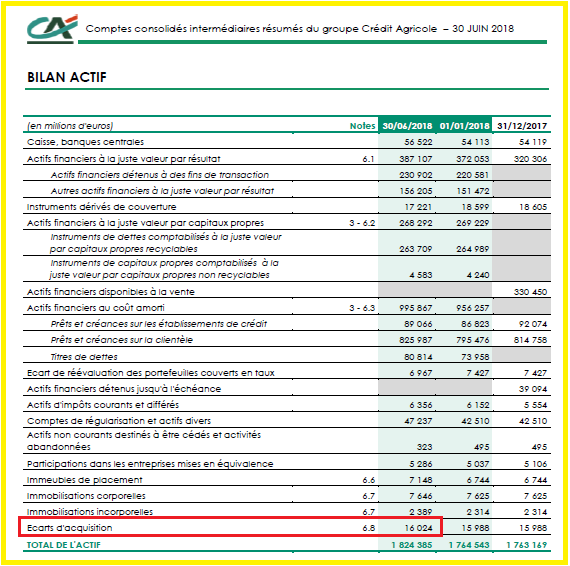

Le dernier bilan publié par le Groupe Crédit Agricole montre que tout semble bien se passer car le total des actifs augmente…

Document 1 :

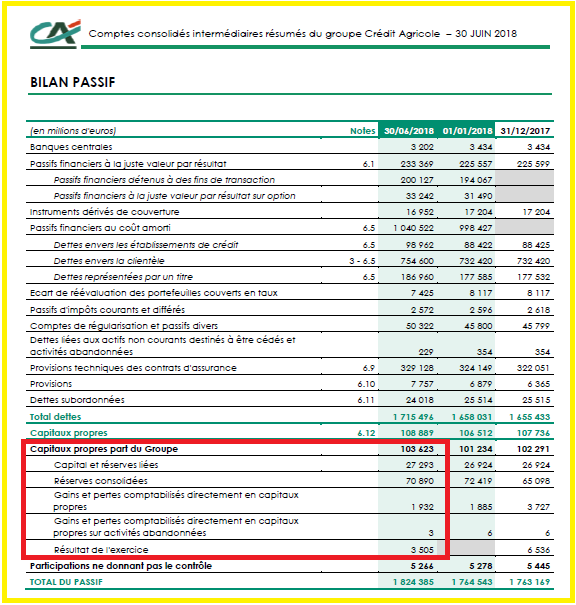

… ainsi que le montant des capitaux propres publiés,

Document 2 :

Comme il ne faut jamais faire confiance a priori à des banksters, il est indispensable de prendre en considération le montant réel des capitaux propres, ce que toute banque doit publier depuis quelques années, appelé improprement par le Groupe Crédit Agricole Fonds propres de base de catégorie 1 (CET1) !

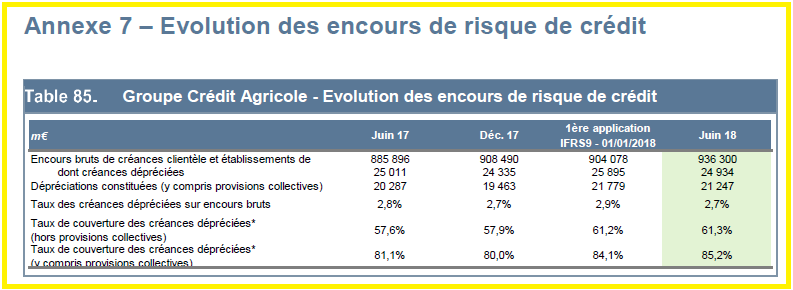

Document 3 :

Il est alors possible de calculer le véritable multiple d’endettement, le leverage réel qui était de… 22,15 et son inverse le véritable ratio Core Tier 1 qui était de… 4,51 % en cette fin de dernier trimestre !

Document 4 :

| Cdt Agric Groupe | 2017 Q2 | 2017 Q3 | 2017 Q4 | 2018 Q1 | 2018 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 1 741,50 | 1 764,60 | 1 763,17 | 1 784,20 | 1 824,39 |

| 2 Equity | 100,1 | 101,6 | 102,291 | 101,8 | 103,623 |

| 3 Deductions | 8,4 | 8,4 | 8,903 | 9,1 | 8,799 |

| 4 Goodwill | 13,8 | 16,2 | 15,988 | 16 | 16,024 |

| 5 Tangible eq | 77,9 | 77 | 77,4 | 76,7 | 78,8 |

| 6 Liabilities | 1 663,60 | 1 687,60 | 1 685,77 | 1 707,50 | 1 745,59 |

| 7 Leverage (µ) | 21,36 | 21,92 | 21,78 | 22,26 | 22,15 |

| 8 Core Tier 1 (%) | 4,68 | 4,56 | 4,59 | 4,49 | 4,51 |

Sommes en milliards d’euros.

Cependant, ces chiffres ainsi retraités ne donnent toujours pas une image fidèle de la réalité car il faut tenir compte des créances dites douteuses qui sont en fait en grande partie des pertes potentielles, appelées aussi Prêts dits non-performants (NPL, Non-Performing Loans) qui se montaient en brut à 24,934 milliards d’euros avec des provisions de 21,247 milliards, donc une perte potentielle nette de 4,687 milliards en interprétant correctement le charabia utilisé par le Groupe Crédit Agricole !

Document 5 :

En admettant que ces chiffres correspondent à la réalité, ce qui sera possible de confirmer ou d’infirmer ultérieurement, les pertes potentielles (c’est à dire les Prêts dits non-performants) sont donc de 4,687 milliards d’euros en net, qui doivent être inscrites en diminution des capitaux propres ainsi évalués à leur juste valeur, soit 75,113 milliards, pour donner une image fidèle de la réalité (en colonne notée 2018 efv),

Document 6 :

| Cdt Agric Groupe | 2018 Q2 efv | 2018 Q2 n |

|---|---|---|

| 1 Assets | 1 824,39 | 826,243 |

| 2 Equity | 103,623 | 103,623 |

| 3 Deductions | 12,486 | 12,486 |

| 4 Goodwill | 16,024 | 16,024 |

| 5 Tangible eq | 75,113 | 75,113 |

| 6 Liabilities | 1 749,27 | 751,13 |

| 7 Leverage (µ) | 23,29 | 10 |

| 8 Core Tier 1 (%) | 4,29 | 10 |

En conséquence, le véritable leverage du Groupe Crédit Agricole devrait être de… 23,29 en appliquant le principe de fair value pour ces prêts dits non-performants (cf. colonne notée 2017 efv).

Normalement, c’est-à-dire en appliquant le principe de fair value pour ces prêts dits non-performants et la règle prudentielle d’endettement préconisée par ce bon vieux Greenspan, à savoir un leverage de 10 maximum, pour des capitaux propres tangibles de 75,113 milliard d’euros, le Groupe Crédit Agricole devrait avoir au maximum 10 fois plus de dettes, soit un total des actifs de… 826,243 milliards (comme indiqué dans la colonne notée 2018 n).

998 milliards d’euros se trouvent donc en trop dans les actifs du Groupe Crédit Agricole !

Finalement, le Groupe Crédit Agricole est moins surendetté que les mécanos de la Générale, BNP-Paribas et que les grandes banques italiennes qui font si peur aux Marioles de la BCE mais il alimente lui aussi une création monétaire gigantesque.

Le véritable multiple d’endettement doit être réévalué (par rapport à mes précédentes analyses) quand les prêts dits non-performants sont comptabilisés à leur juste valeur.

Il s’agit bien là d’un problème de grande ampleur comme l’ont fort justement bien écrit les Marioles de la BCE qui reconnaissent que dans les pays anglo-saxons (Etats-Unis et Royaume-Uni) les banques ont des prêts non-performants quasiment négligeables.

Ainsi s’explique la situation potentiellement catastrophique de la zone euro dans laquelle s’est produite une hypertrophie létale à terme de la masse monétaire.

Un tsunami bancaire peut se produire à tout moment.

Des banques en faillite qui tombent comme des dominos et de la création monétaire : c’est ce qui s’est passé en Allemagne de l’entre-deux-guerres, cf. le dernier ouvrage de Pierre Jovanovic Hitler ou la revanche de la planche à billets.

Cliquer ici pour voir sa vidéo de présentation.

Cliquer ici pour voir son site.

Cliquer ici pour lire le rapport financier du Groupe Crédit Agricole d’où sont tirées ces informations.

Cliquer ici pour lire mon article précédent sur le rapport financier du Groupe Crédit Agricole.

Bonsoir.c est le moment de faire banqueroute, l éxécutif est en vacances,les français à la plage et la canicule assomme tout le monde….impossible de réagir à quoi que soit….

Nous sommes en même état que la période crédit lyonnais en bien pire puisque toutes les banques sont concernées et que l’inflation immobilière est passée……le crime euro a eu lieu…….reste seulement à gérer les enterrements.

Selon vous, quel va être l’impact de vos prévisions sur les petites et moyennes entreprises?

Je n’arrive pas à évaluer l’ampleur.

– est ce que tout va exploser et s’eraser pour tout recommencer après une guerre?

– est ce seulement certzines banques qui vont exploser et être remplacé par des systèmes comme les DTS, etc?

Pourriez vous nous exposer RÉELLEMENT l’impact sur l’economie des nazes comme moi tout en bas, petit entrepreneur Dasn le commerce de détail à qui la société reste emprunteur à +65% du solde initial (histoire de situer le niveau de endettement. Je précise que mon seul revenu est issu de mon travail et que je ne dispose d’aucune épargne substantielle ayant tout réinvesti dans mes sociétés)???

Car si on lit Jovanovic, on s’imagine aller faire le peu de courses possible avec une brouette pleine de billets?

Est ce vraiment possible!!!??

Merci d’expliciter pour ceux qui s’interessent a la Monnaie dans le but de traduire et percevoir ces mouvements Macro dans leur environnement micro. 😉

Une petite plaisanterie en passant en guise de réponse, est ce que vous aurez assez d’argent pour vous acheter une brouette. ?

St barthélemy 4 août ….et pas aux Antilles…..mais chez les banquiers.

Je vous recommande également de lire les livres de Pierre Jovanovic (celui sur Hitler et la planche à billets, mais également Blythe Masters, pour ceux qui ont un petit côté mystique: 666 et 777 et j’en passe)

Pour comprendre le présent et deviner l’avenir, il faut connaitre le passé.

Il y a un livre que je recommande également c’est celui d’Antony Cyril Sutton : Le complot de la réserve fédérale

Ce livre se lit aussi bien que du Jovanovic et est également passionnant.

NB: Sutton est un économiste, historien et écrivain britannique. Il fut chercheur à Stanford au sein de la fondation Hoover de 1968 à 1973. Il enseigna l’économie à l’UCLA.

Avis d’un « nul »:

Voilà encore des analyses comptables intéressantes, mais je ne crois pas avoir vu les comptes de la Deutch Bank (? vous la gardez pour le dessert) qui au niveau des dérivés est une bombe à retardement, tant que les CDS ne sont pas déclenchés ,il est vrai que tout baigne, car je pense, Mr Chevalier, que lorsque vous parlez des NPL, ce sont les Cds hors bilan. Je croyais qu’il n’était pas possible de les quantifier.

Soit dit en passant je pensais que les banques européennes étant bien plus plombées par les dérivés…. m’aurait-on menti…..?

qui soutien (encore) la deutsch…