Les dirigeants des big banks too big to fail helvètes ont manifestement très bien compris qu’il fallait absolument diminuer leur leverage, celui de Crédit Suisse ayant atteint un sommet à 36,8 au 3° trimestre 2012, sachant que la banque des frères Lehman avait fait faillite avec un leverage de 32 !

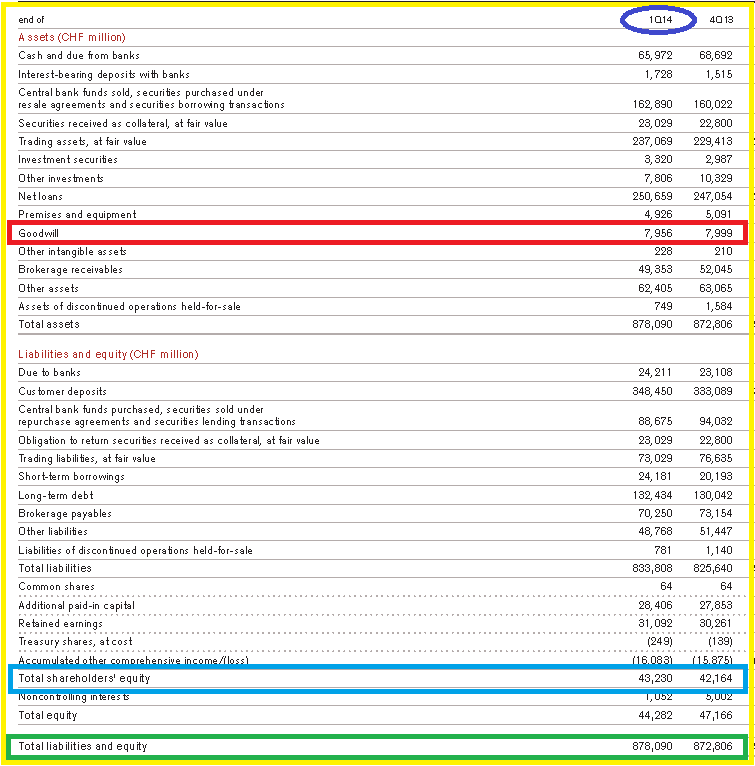

Les chiffres de ce dernier trimestre montrent que le leverage réel de Crédit Suisse est tombé à 23,9 ce qui correspond à un ratio Core Tier 1 réel de 4,2 %,

Document 1 :

| Crédit Suisse | 2013 Q1 | 2013 Q2 | 2013 Q3 | 2013 Q4 | 2014 Q1 |

|---|---|---|---|---|---|

| 1 Assets | 946,618 | 919,903 | 895,169 | 872,806 | 878,09 |

| 2 Equity | 37,825 | 42,402 | 42,162 | 42,164 | 43,23 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 8,584 | 8,554 | 8,114 | 7,999 | 7,956 |

| 5 Tangible eq | 29,241 | 33,848 | 34,048 | 34,165 | 35,274 |

| 6 Liabilities | 917,377 | 886,055 | 861,121 | 838,641 | 842,816 |

| 7 Leverage (µ) | 31,4 | 26,2 | 25,3 | 24,5 | 23,9 |

| 8 Tier 1 (%) | 3,2 | 3,8 | 4 | 4,1 | 4,2 |

Sommes en milliards de francs… suisses.

Un rappel : le véritable leverage est obtenu en diminuant le montant des capitaux propres (sans les minoritaires) des écarts d’acquisition, c’est-à-dire en évaluant ces capitaux propres à leur juste valeur de marché, dite des actifs tangibles, sans pondérer les actifs comme le préconisent ce bon vieux Greenspan, la BRI, Axel Weber, la Fed et la Prudential Regulatory Authority du Royaume-Uni, rapporté au reste du bilan qui est constitué par définition de dettes.

Le total du bilan et donc des dettes commence à augmenter par rapport au trimestre précédent, ce qui signifie que la situation commence à s’améliorer après l’assainissement indispensable.

Document 2 :

Il faudrait encore augmenter les capitaux propres de 44,5 milliards de francs helvètes pour que Crédit Suisse respecte les règles prudentielles édictées par ce bon vieux Greenspan avec un leverage inférieur à 10, ce qui pourrait être atteint dans deux ans au rythme passé si la même politique est poursuivie.

Les petits Suisses peuvent être rassurés car leurs deux big banks too big to fail présentant des risques systémiques sont sur la bonne voie, ce qui n’est pas le cas dans l’environnement bancaire délétère de la zone euro.

Pour l’instant, tout va bien.

Cliquer ici pour lire le dernier rapport financier de Crédit Suisse.

Avez-vous prévu de regarder le bilan pour ING ?

Cf. fin 2013

4 jours fermés……auront nous une dévaluation de l’euro lundi ??????

bonjour,

je vous remercie pour votre travail.

je viens de découvrir votre site. je peux me tromper mais il ne me semble pas que vous evoquiez le hors-bilan qui représente pourtant des risques et des montants très importants. Pourquoi? quel est votre analyse sur les hors-bilan des banques?

merci.

Franck