Les dirigeants des big banks too big to fail helvètes ont manifestement très bien compris qu’il fallait absolument diminuer leur leverage, celui de Crédit Suisse ayant atteint un sommet à 36,8 au 3° trimestre 2012, sachant que la banque des frères Lehman avait fait faillite avec un leverage de 32 !

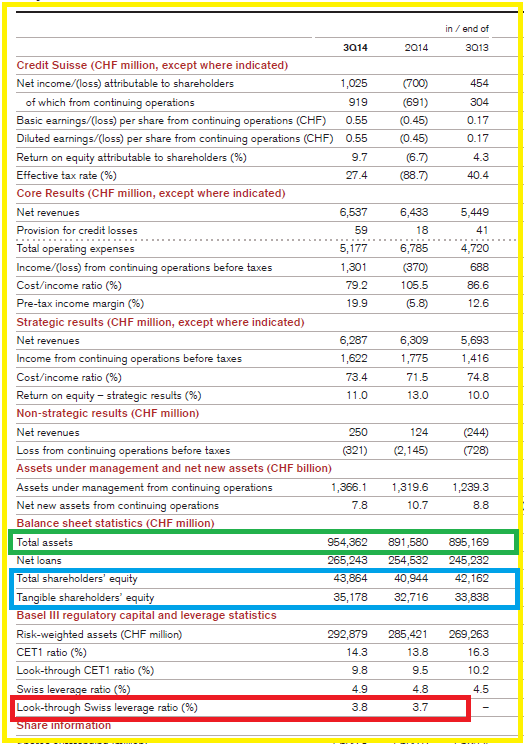

Cependant, ces efforts ne se sont pas poursuivis : les chiffres de ces deux derniers trimestres montrent que le leverage réel de Crédit Suisse reste à 26 ce qui correspond à un ratio Core Tier 1 réel de 3,8 % loin des règles prudentielles d’endettement,

Document 1 :

| Crédit Suisse | 2013 Q3 | 2013 Q4 | 2014 Q1 | 2014 Q2 | 2014 Q3 |

|---|---|---|---|---|---|

| 1 Assets | 895,169 | 872,806 | 878,09 | 891,58 | 954,362 |

| 2 Equity | 42,162 | 42,164 | 43,23 | 42,164 | 43,864 |

| 3 Deductions | 0,21 | 0,22 | 0,228 | 9,448 | 0,251 |

| 4 Goodwill | 8,114 | 7,999 | 7,956 | 8,435 | |

| 5 Tangible eq | 33,838 | 33,945 | 35,046 | 32,716 | 35,178 |

| 6 Liabilities | 861,331 | 838,861 | 843,044 | 858,864 | 919,184 |

| 7 Leverage (µ) | 25,5 | 24,7 | 24,1 | 26,3 | 26,1 |

| 8 Tier 1 (%) | 3,9 | 4 | 4,2 | 3,81 | 3,83 |

Sommes en milliards de francs… suisses.

Un rappel : le véritable leverage est obtenu en diminuant le montant des capitaux propres (sans les minoritaires) des écarts d’acquisition, c’est-à-dire en évaluant ces capitaux propres à leur juste valeur de marché, dite des actifs tangibles, sans pondérer les actifs rapporté au reste du bilan qui est constitué par définition de dettes, selon les préconisations de la BRI (et de la directive européenne CRD IV).

Document 2 :

Il faudrait encore augmenter les capitaux propres de 51,5 milliards de francs helvètes ou diminuer le total des dettes de 570 milliards pour que Crédit Suisse respecte les règles prudentielles édictées par ce bon vieux Greenspan, à savoir un leverage inférieur à 10 correspondant à un ratio Core Tier 1 supérieur à 10 %.

Les petits Suisses devraient être inquiets car leurs deux big banks too big to fail présentant des risques systémiques ne respectent pas les règles prudentielles d’endettement.

Pour l’instant, tout va bien.

Crédit Suisse fait partie des 30 plus grandes banques mondiales présentant un risque systémique, les G-SIBs (Global Systemically Important Banks) précédemment connues en tant que SIFIs (Systemically Important Financial Institutions) du Basel Committee on Banking Supervision (BCBS).

Cliquer ici pour lire des informations financières dans le dernier rapport financier de Crédit Suisse.