Comme je l’ai déjà écrit, Tidjane Thiam (X, Mines, INSEAD), le nouveau patron de la banque depuis juin 2015, un noir franco-ivoirien trop noir pour la nomenklatura franchouillarde bancaire, est manifestement conscient qu’il faut impérativement restaurer les fondamentaux c’est-à-dire diminuer le multiple d’endettement, en restructurant les activités pour augmenter les bénéfices, en recourant à une augmentation de capital (6 milliards de francs en octobre dernier) et en utilisant au besoin d’autres solutions…

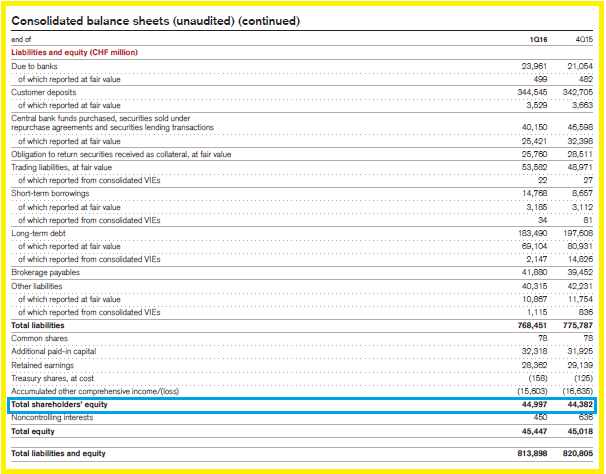

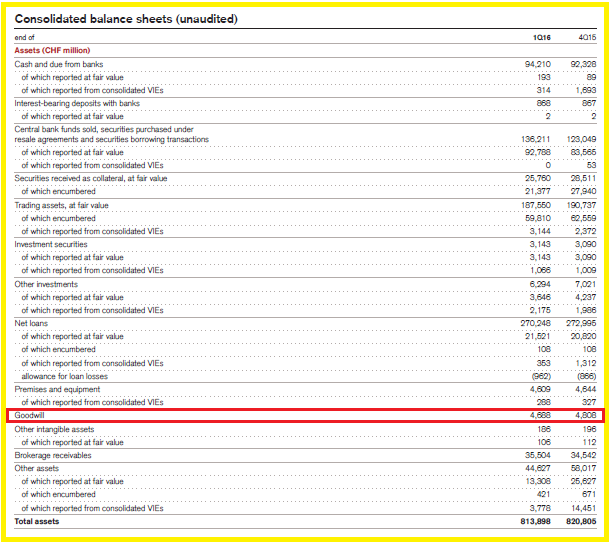

Ainsi, il a décidé fort intelligemment d’apurer les comptes de sa banque en diminuant drastiquement le montant des écarts d’acquisition (goodwill), ce qui a fait augmenter mécaniquement le montant des capitaux propres tangibles, tout en diminuant le total des dettes (moins 104 milliards de francs d’une année sur l’autre).

Résultat de la manip : le leverage réel de Crédit Suisse est déjà tombé à 19,2 alors qu’il stagnait aux alentours de 25 avant la nomination de Tidjane Thiam, ce qui correspond à un ratio Core Tier 1 réel de 5,21 % qui est encore loin des règles prudentielles d’endettement préconisées par ce bon vieux Greenspan, mais en net progrès,

Document 1 :

| Crédit Suisse | 2015 Q1 | 2015 Q2 | 2015 Q3 | 2015 Q4 | 2016 Q1 |

|---|---|---|---|---|---|

| 1 Assets | 904,39 | 879,322 | 858,42 | 820,805 | 813,898 |

| 2 Equity | 43,396 | 42,642 | 44,757 | 44,382 | 44,997 |

| 3 Preferred st | - | - | - | - | - |

| 4 Goodwill | 8,504 | 8,238 | 8,526 | 4,808 | 4,688 |

| 5 Tangible eq | 34,892 | 34,404 | 36,231 | 39,574 | 40,309 |

| 6 Liabilities | 869,498 | 844,918 | 822,189 | 781,231 | 773,589 |

| 7 Leverage (µ) | 24,9 | 24,6 | 22,7 | 19,7 | 19,2 |

| 8 Core Tier 1 (%) | 4,01 | 4,07 | 4,41 | 5,07 | 5,21 |

Sommes en milliards de francs… suisses.

Le total des dettes diminue et le montant des capitaux propres augmente de trimestre en trimestre, ce qui est parfait.

Un rappel : le véritable leverage est obtenu en diminuant le montant des capitaux propres (sans les minoritaires) des écarts d’acquisition, c’est-à-dire en évaluant ces capitaux propres à leur juste valeur de marché, dite des actifs tangibles, sans pondérer les actifs rapporté au reste du bilan qui est constitué par définition de dettes, selon les préconisations de la BRI (et de la directive européenne CRD IV).

Document 2 :

Il faudrait encore augmenter les capitaux propres de 33,5 milliards de francs helvètes ou diminuer le total des dettes de… 370 milliards (en cédant autant d’actifs) pour que Crédit Suisse respecte les règles prudentielles édictées par ce bon vieux Greenspan, à savoir un leverage inférieur à 10 correspondant à un ratio Core Tier 1 supérieur à 10 %.

Les petits Suisses devraient être inquiets car leurs deux big banks too big to fail présentant des risques systémiques ne respectent pas les règles prudentielles d’endettement.

Document 3 :

Les journaleux et autres bonimenteurs que sont les professionnels de l’analyse financière sont de parfaits idiots a priori inutiles voire nuisibles mais qui deviennent miraculeusement utiles pour les investisseurs avisés car aucun d’entre eux n’a jamais repris jusqu’à présent les analyses fondamentales qui s’imposent, basées sur les règles prudentielles préconisées par ce bon vieux Alan Greenspan.

Ils ont fait plonger le titre après la publication de ses résultats de fin 2015. La capitalisation boursière de Crédit Suisse, 26,4 milliards de francs est nettement inférieure à son actif tangible, ce qui est une erreur d’analyse par rapport à sa tendance fondamentale comme l’a fort bien dit Tidjane Thiam, victime collatérale du Grand Satan.

Les pertes de 3 milliards en 2015 ne sont là aussi que la partie émergée de cet iceberg helvète.

Pour l’instant, tout va relativement bien.

Crédit Suisse fait partie des 30 plus grandes banques mondiales présentant un risque systémique, les G-SIBs (Global Systemically Important Banks) précédemment connues en tant que SIFIs (Systemically Important Financial Institutions) du Basel Committee on Banking Supervision (BCBS).

Cliquer ici pour lire des informations financières dans le dernier rapport financier de Crédit Suisse.

P.S. : il est possible qu’il y ait encore des perturbations sur mon site prochainement, toujours à cause de problèmes de changement d’hébergeur…

Quoi qu’il arrive, la BCE ne pourra pas, pendant très longtemps, sortir du Quantitative Easing. La croissance de la zone euro s’est améliorée (graphique 3 plus haut, graphique 10) ; la remontée du prix du pétrole (graphique 11a) pourra entraîner en 2017 une nette remontée de l’inflation de la zone euro (graphique 11b).

Mais quelles que soient ces évolutions, la BCE devra continuer le Quantitative Easing si son objectif est bien d’éviter la divergence des taux d’intérêt entre les pays de la zone euro et en conséquence éviter l’explosion de l’euro.

En effet, les causes de la divergence des taux d’intérêt entre les pays de la zone euro sont durables : segmentation des marchés de capitaux entre les pays de la zone euro, hétérogénéité croissante des économies de la zone euro.

http://cib.natixis.com/flushdoc.aspx?id=91192

La base monétaire, ou « monnaie de banque centrale », désigne la monnaie qui a été créée directement par la banque centrale.

Deux graphiques sont terrifiants :

– Le graphique 1b montre que la base monétaire est en train d’exploser dans la zone euro.

– Le graphique 7 montre que cette explosion de création de monnaie par la Banque Centrale Européenne sert à racheter la dette publique des Etats européens.

La Banque Centrale Européenne a créé sans le vouloir une gigantesque bulle obligataire : elle rachète des centaines de milliards d’euros d’obligations d’Etat.

Cette fuite en avant de la BCE est suicidaire.

Malheureusement, une bulle ne peut pas gonfler jusqu’au ciel.

Quand la bulle obligataire éclatera, le monde tremblera.