Les banques américaines bien gérées ont de moins en moins de liquidités qui ne pourront plus compenser les besoins des bad banks. Un tsunami bancaire est en gestation pour fin mars…

***

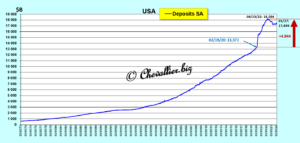

Pour rappel, les dépôts des banques des États-Unis ont globalement bondi de presque 5 000 milliards de dollars du 19 février 2020 au 13 avril 2022 car les deux Présidents les ont outrageusement distribués aux Américains et à certaines de leurs entreprises sous le prétexte de cette histoire de coronavirus pour leur donner les moyens de vivre tout en leur interdisant de travailler en contrepartie, ce qui est parfaitement contraire à toute logique la plus élémentaire !

Par la suite, pour la première fois depuis l’après-guerre (la Seconde guerre mondiale), ces dépôts des banques américaines ont baissé de presque 1 000 milliards de dollars !

Document 1 :

Ces dépôts des banques américaines correspondent aux apports de leurs clients sur leurs comptes bancaires.

Ces clients sont des entreprises et des personnes physiques qui ont des disponibilités qui ont donc extraordinairement bondi de février 2020 au mois d’avril 2022 mais qui ont naturellement baissé par la suite pour plonger vertigineusement en mars 2023 à la suite des faillites de trois banques.

En effet, un certain nombre de leurs clients fortunés et de dirigeants de start up (souvent les mêmes !) ont retiré en quelques clics de mulot des milliards des dollars de leurs comptes bancaires…

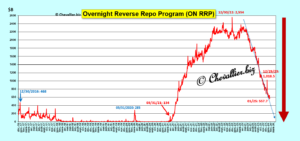

Document 2 :

… pour les placer dans des fonds mutuels de trésorerie qui placent les capitaux qu’ils reçoivent dans des actifs sans risques comme par exemple des T-Notes,

Document 3 :

Ainsi, beaucoup de banques ont été et sont encore fragilisées par un manque certain de liquidités, ce qui est un doux euphémisme pour ne pas dire que beaucoup d’entre elles ont une situation nette réelle négative !

Par ailleurs, les banques américaines bien gérées, c’est-à-dire qui conservent une gestion prudentielle, ont des situations nettes largement positive.

Leurs dirigeants déposent alors ces liquidités excédentaires auprès de la Fed dans le cadre de la procédure dite ON RRP.

Vue d’ensemble depuis fin 2017 de l’évolution des excédents de liquidités des bonnes banques américaines placées au jour le jour à la Fed…

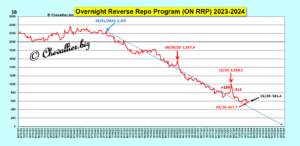

Document 4 :

Cependant, à partir de la fin du mois de mai 2023, les liquidités de ces bonnes banques ont commencé à baisser à cause de la politique monétaire menée par les dirigeants de la Fed qui maintiennent leur taux de base à un niveau trop élevé.

Ces liquidités déposées en ON RRP sont sur une tendance lourde baissière qui tend vers zéro à la fin du mois de mars prochain !

Document 5 :

La situation du système bancaire des États-Unis sera alors critique car, globalement, les liquidités excédentaires des bonnes banques ne pourront pas couvrir le manque de liquidités des bad banks, ce qui est là encore un doux euphémisme pour ne pas dire que ce système bancaire américain sera alors globalement comptablement en faillite !

Une fois de plus, les dirigeants de la Fed (et Jamie Dimon ?) devront sauver le système financier américain en provoquant des dommages collatéraux considérables.

Ce sera pire que la Grande récession de 2008-2009 à cause de l’hypertrophie de la masse monétaire, cf. mes articles à ce sujet.

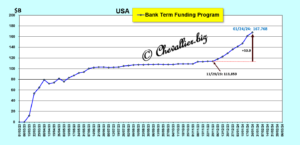

Les petites banques sont déjà en grande difficultés : elles sont obligées d’emprunter auprès de la Fed de plus en plus d’argent : 167,8 milliards de dollars dans le cadre du BTFP, en augmentation de 53,9 milliards de dollars depuis le 29 novembre dernier,

Document 6 :

***

Cette crise bancaire américaine qui s’annonce ne sera pas l’apocalypse mais une crise majeure, potentiellement plus dévastatrice que celle de 2008-2009, et elle devrait se produire au printemps prochain (avec une date critique fin mars).

Elle permettra au Donald d’être réélu, sauf si ses adversaires (qui sont très puissants), réussissent à la retarder…

Dans la zone euro, notre Bécassine adorée craint un bank run et elle recommande aux banksters de surveiller les réseaux sociaux pour détecter ces risques et prendre les mesures pour éviter le pire !

Cliquer ici pour lire un article de US-News à ce sujet.

Cliquer ici pour lire un article de ZeroHedge à ce sujet.

© Chevallier.biz