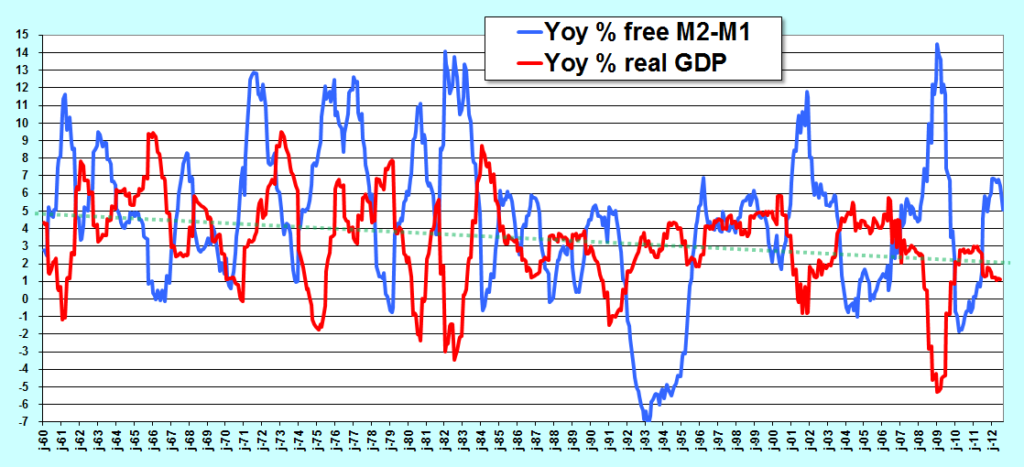

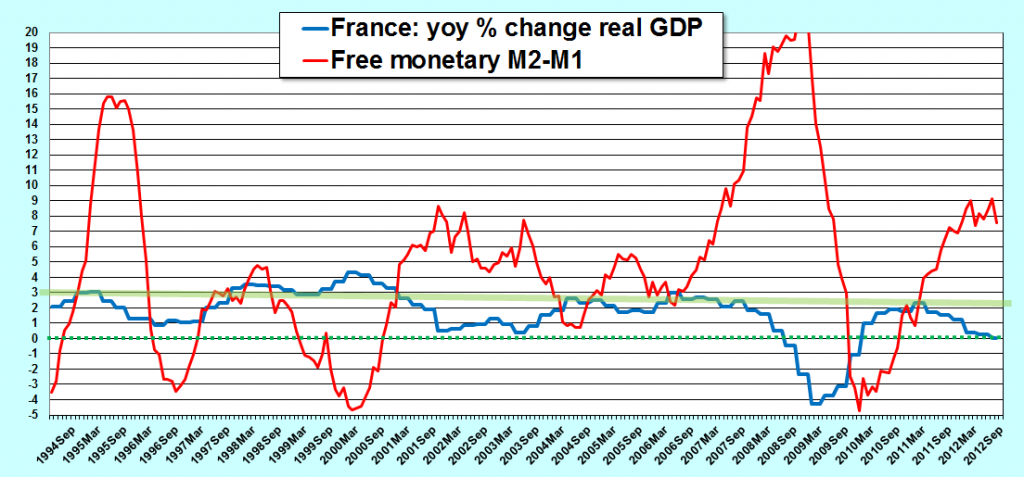

Changes in real GDP are inversely proportional to those of the free money supply M2-M1 which is the difference between the change in the monetary aggregate M2-M1 and (minus) real GDP growth (year on year %).

In other words, the variations of the free money supply are driving: the increase in free money supply M2-M1 leads to a decline in real GDP growth, and vice versa, which is particularly visible in United States over the long term, since 1960, that is to say, since these data were published,

Document 1:

The explanation is simple, everything is simple as saying Milton Friedman, the father of monetarism: when consumers increase their precautionary savings (M2-M1) at a rate higher than nominal GDP growth because they have no confidence in the future, they reduce their expenditures, reducing demand, and supply adapts to real GDP growth then decreases to become zero or even negative.

Conversely, as increase in precautionary savings … decreases (at a rate lower than the current GDP growth) as consumers have confidence in the future, expenditures increased even with increased demand, the supply adapts, thereby increasing the real GDP growth.

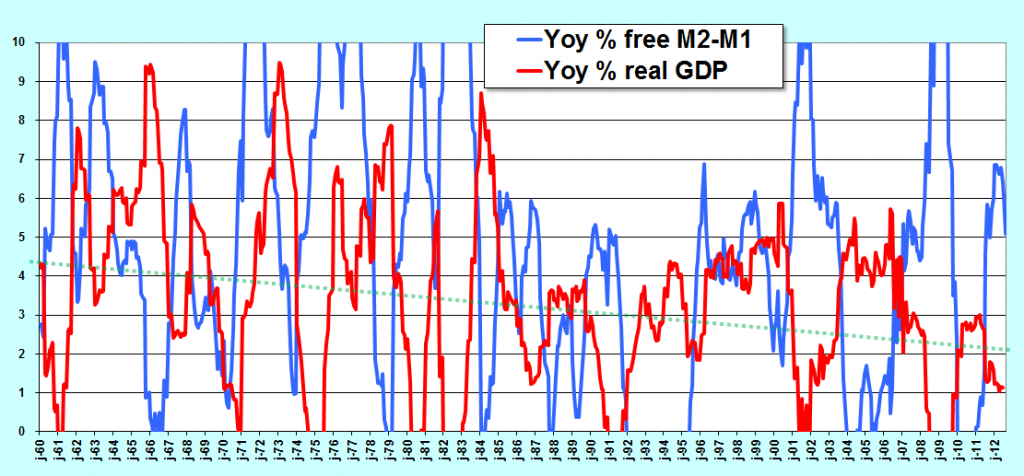

For over 50 years, the balance between changes in free money supply M2-M1 and real GDP growth decline from 5% to 2% in recent years (zoom)

Document 2:

In fact, real GDP growth is logically slightly higher than productivity gains around 2% which is also the rate of increase of the free money supply M2-M1 i.e. a logic M2-M1 increase at 4% corresponding to current GDP growth with inflation around 2%.

Since the post-war period, the Fed had never managed to keep a sustainable real GDP growth at a rate close to its optimum potential. It created cycles, especially to lower inflation.

It is possible only after the bubble burst in M3-M2, that stealth bomber B-2, Ben Bernanke, manages to maintain a real GDP growth rate near around its optimum potential for an extended period.

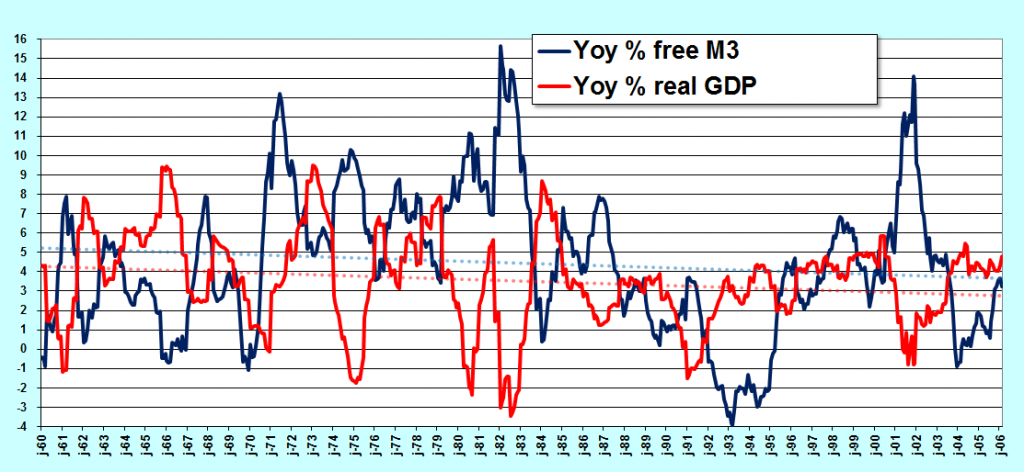

This rule of free money supply M2-M1 is also verified with M3,

Document 3:

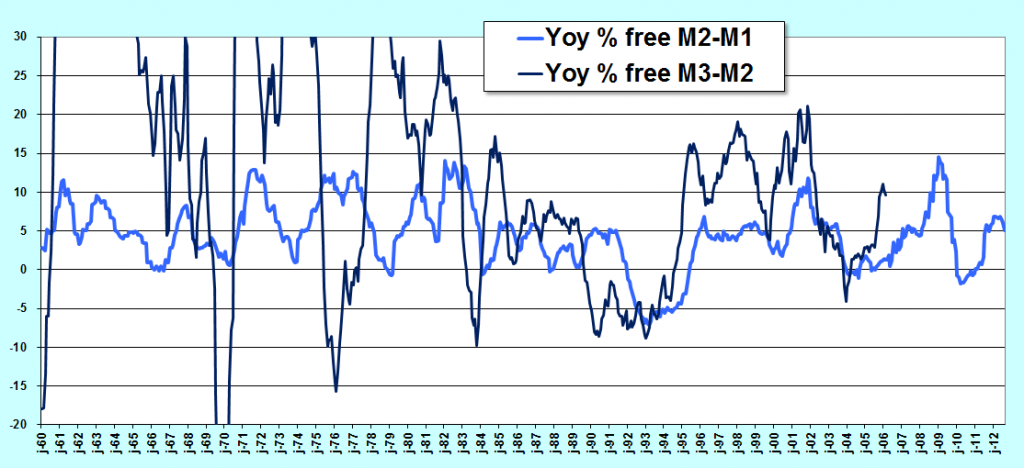

M3-M2 changes were very strong and uncorrelated with those of M2-M1 but since the 90s they are less strong and in phase,

Document 4:

Finally, changes in M2-M1 free money supply were similar to those of M3,

Document 5:

Contrary to commonly held, it is not by increasing the money supply and even less by monetary creation that economic activity can be restarted, but instead by restricting it. Conversely, the increase in the money supply slows real GDP growth.

In euro area, the excessive monetary creation in M1 condemns GDP growth to be permanently lower than its optimum potential because the fundamentals are not healthy: unearned money is largely distributed, especially in these PIGS Club Med countries (sound money is the first pillar of Reaganomics).

The necessary condition to boost real GDP growth would be to break the M1 monetary hypertrophy and the euro-system. To do this, it would necessarily restrict the mass distribution of so-called social aid which would simultaneously reduce the tax ratio.

This rule of free money supply is universal (it is valid in all countries insofar as there is no monetary hypertrophy), so in France,

Bonjour Monsieur Chevallier !

Déjà que d’habitude il faut suivre, mais là en rosbief on franchit un seuil ! Excellente continuation à vous.

c’est juste une reprise en Anglais de ce post

http://chevallier.biz/2012/09/masse-monetaire-libre-et-croissance/

Faut suivre !! hihi.

Lisez ceci Mr. Chevallier, l’inflation grimpante n’est pas nouvelle !! Même la Fed l’admet !!!

http://www.zerohedge.com/news/2012-10-03/fed-confused-reality-does-not-conform-its-economic-models-shocked-models-predict-hyp

Leur modèle économétrique est foutu

Ah oui ! L’Amérique est au bord du gouffre !

Oui 🙂 et les US paieront intégralement leurs créanciers ! 🙂

Le 22 juin 2012 vous écriviez ceci:

« La solution trouvée par les gens de la Fed a été d’investir 1 663 milliards de dollars en bons du Trésor et 868 milliards en titres hypothécaires de façon à contribuer à faire baisser ces taux à long terme, ce qui est considérablement bénéfique pour tous les Américains.

Le bombardier furtif B-2, Ben Bernanke, et ses acolytes donnent ainsi une bonne leçon de monétarisme. »

Et le 30 octobre 2010, toujours sur ce même blog:

« B-2 s’obstine dans ses erreurs en voulant faire racheter par la Fed une masse considérable de Treasuries »

http://www.jpchevallier.com/article-base-monetaire-greenspan-b-2-59939298.html

Vous avez changé d’avis depuis 2010 ? Le rachat de titres obligataires si nocif il y a deux ans est soudain devenu une « bonne leçon de monétarisme » ? Que s’est-il passé ?

Piste de réponse :

Peut-être les moyens utilisés ? A l’époque, les liquidités déposés par les banques commerciales à la FED n’étaient pas suffisantes pour mener à bien cette politique ? A l’époque, c’êut été de la « vraie » création monétaire ?

Alors qu’en 2012, la FED dispose des liquidités nécessaires et peut rassurer tout le monde en rachetant tout, sans création monétaire.

Non, c’est un peu + compliqué…

Au moins, on essaie !….

De mémoire, ce qui a changé entre 2010 et 2012, c’est que Monsieur Chevallier a compris que l’action de la Fed s’inscrivait dans le cadre d’une guerre monétaire visant notamment à déstabiliser l’Europe. C’est je crois l’idée générale, mais je ne saurais vous en dire plus : cela reste assez obscur même après avoir lu et relu plusieurs billets sur ce thème.

Oui, en gros, c’est ça… + d’explications demande un peu de temps

ON sera vite fixé, 8 trimestres en économie ce n’est pas si long.

De plus on peut être amenés à lire des bêtises même de dirigeants de banque centrale US… Eux aussi ils portent leur croix comme on dit !!!

Alors gardons ce post en tête, et dans 8 trimestres nous verrons !

De toute beauté cette intervention en ce jour du Mariole Dragueur…

http://www.youtube.com/watch?v=Dt5IlzXD2cM

A apprécier dans toute sa naiveté…

@ Darley,

Vous dites » de mémoire, ce qui a changé entre 2010 et 2012 c’est que Mr Chevallier a compris que…. » .

J’ai cliqué en haut à gauche sur l’historique » masse monétaire libre », et puis en fin d’étude j’ai cliqué sur » cliquer ici pour voir mon étude précédente à ce sujet ».

Oh !, lumière !.

Mr Chevalier expliquait déjà mi-2007, et en détail, que nous étions en guerre monétaire et que la politique des US était, je le cite « la Stratégie du désordre » ( Etude du 18/08/2007 ).

Leur stratégie ne fonctionne pas à merveille à chaque fois, et celà pourrait être une chance de les contre carrer, mais…..

Donc Mr Chevallier, ( pour ceux qui n’auraient pas encore saisi qu’il travaille avec humour ) compte les points !, comme dans un match de tennis ou de football !.

Ce qui a changé entre 2010 et 2012, c’est que les US n’ont pas vraiment besoin de déstabiliser l’€urope, elle se déstabilise à merveille toute seule !!!!!.

Bien cordialement.

BFA, vous avez raison de rappeler ici les multiples niveaux d’ironie dont nous fait bénéficier JPC, bonus a son expertise.

Plus précisément, je risque l’idée que cette ironie, du point de vue de la forme, va de pair avec le fond du problème : a savoir que la FED tente d’influer sur les économies réelles, sur la finance et sur les marchés du travail… par le seul exercice du monétarisme. N’est-ce pas la finalement le sujet de ce site et tout le travail d’un économiste monétariste ?

Bien a vous.