En Europe, et en particulier en France, la culture monétariste est totalement absente à tel point que les Marioles de la BCE osent publier des chiffres des agrégats qui ne correspondent pas à la réalité, cf. mes analyses antérieures.

Ils commettent l’erreur de comptabiliser tous les dépôts au jour le jour (Total Overnight Deposits) dans l’agrégat monétaire M1 alors qu’ils ne devraient comptabiliser que les seuls dépôts des seuls ménages (Households Overnight Deposits), sans les dépôts des autres organisations que sont les entreprises financières et non financières qui doivent être comptabilisés dans l’agrégat M3-M2.

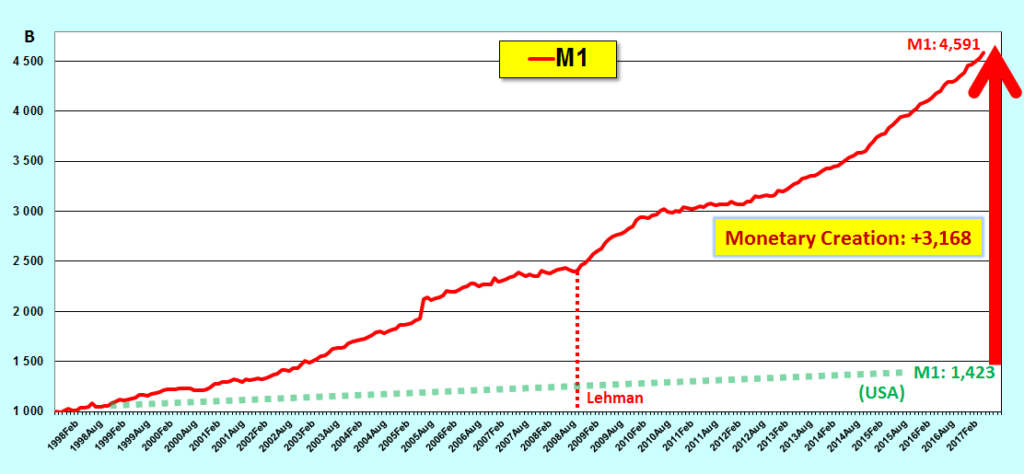

Dans mes dernières analyses, j’avais reconstitué l’agrégat M1 en conformité avec les règles en la matière, c’est-à-dire en retranchant des chiffres de M1 (publiés par les Marioles de la BCE) les Total Overnight Deposits et en rajoutant les seuls Households Overnight Deposits, ce qui permet de mettre en évidence l’hypertrophie de cet agrégat (qui ne devrait représenter que 13 % du PIB par référence à la norme des Etats-Unis) qui est donc supérieure à… 3 000 milliards d’euros !

Document 1 :

Il est même possible de mettre en évidence la composition du véritable agrégat M1 : les billets qui se trouvent dans les poches des Euro-zonards (Currency) et leurs dépôts sur leurs comptes courants (Households Overnight Deposits),

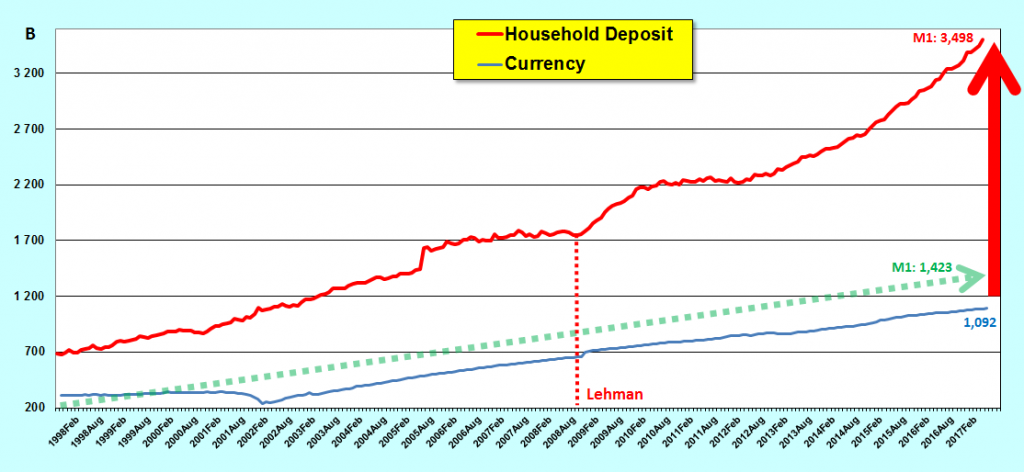

Document 2 :

Il apparait qu’il s’est développé une hypertrophie dans les dépôts sur les comptes bancaires qui correspondent à de l’argent non gagné et un peu de planche à billets (le total des deux aurait dû suivre la droite en pointillés verts sur ce deuxième graphique).

Il apparait qu’il s’est développé une hypertrophie dans les dépôts sur les comptes bancaires qui correspondent à de l’argent non gagné et un peu de planche à billets (le total des deux aurait dû suivre la droite en pointillés verts sur ce deuxième graphique).

En d’autres termes, il est possible d’analyser l’évolution de M1 dans le cadre de la théorie quantitative de la monnaie en faisant apparaitre sa vitesse de circulation qui est à l’inverse, le rapport entre le PIB et M1,

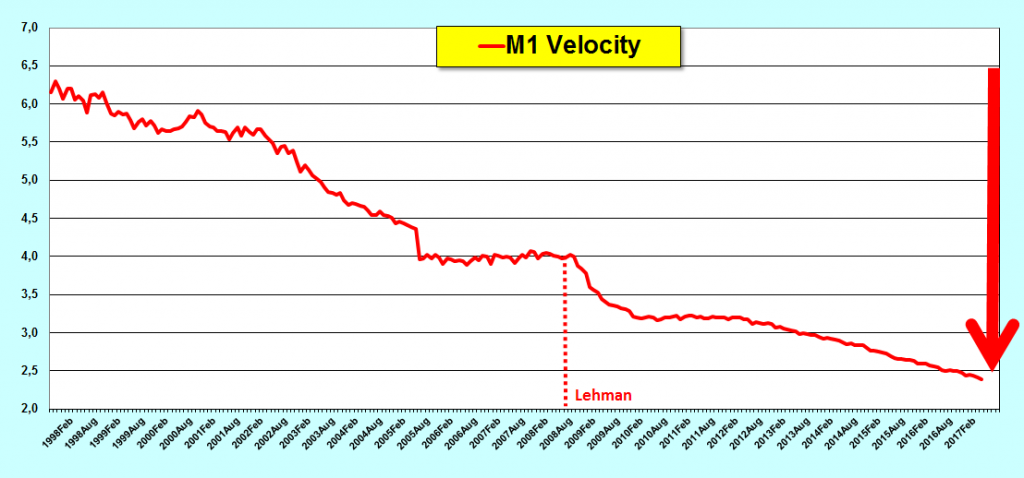

Document 3 :

Cette vitesse de circulation de la monnaie (en M1) a donc fortement baissé en tombant de 6 à 2,5 environ depuis le début de 1998, c’est-à-dire avant l’adoption de l’euro.

Pour les nuls qui ont des difficultés à comprendre ces concepts monétaristes (dont les Marioles de la BCE et leurs homologues français déjà jugés nuls), il suffit de reprendre l’exemple du paysan de Böhm-Bawerk : s’il conserve le produit de la vente de sa récolte (sous forme de billets ou de dépôt à sa banque), il n’achètera rien. Le vendeur de matériel agricole ne vendra rien et n’achètera rien et ainsi de suite.

Quand l’argent ne circule pas, c’est la crise pour tout le monde, et inversement.

C’est simple, tout est simple mais encore trop compliqué pour les irréductibles nuls de la BCE.

Pour ce qui concerne l’agrégat M2-M1 qui correspond à l’épargne des ménages, j’avais fait l’erreur dans mes analyses précédentes de faire confiance aux chiffres publiés par les Marioles de la BCE.

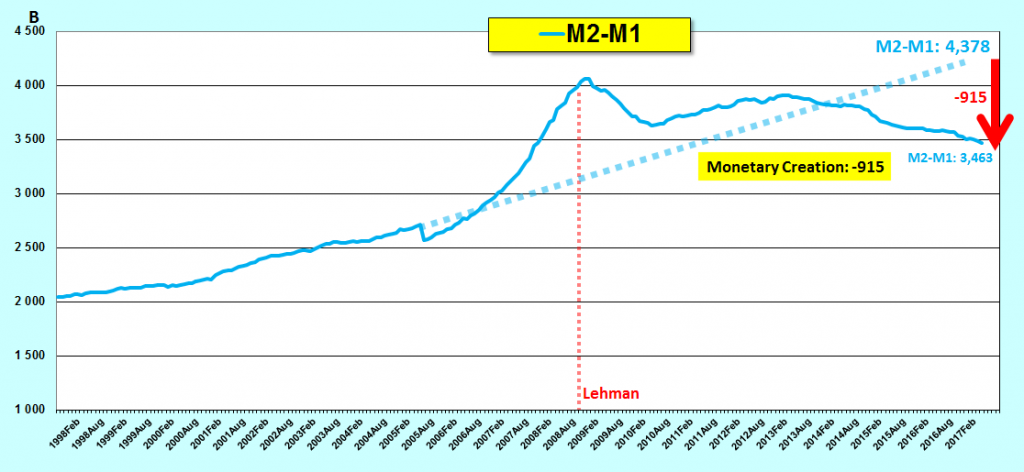

En réexaminant ces chiffres et par recoupements, il apparait qu’il faut là aussi retrancher (évidemment !) des chiffres de M2-M1 (publiés par les Marioles de la BCE) les Total Overnight Deposits et rajouter les seuls Households Overnight Deposits, ce qui permet de mettre en évidence… l’hypotrophie de cet agrégat (qui devrait représenter 40 % du PIB par référence à la norme des Etats-Unis) qui est donc de l’ordre de 900 milliards d’euros !

Document 4 :

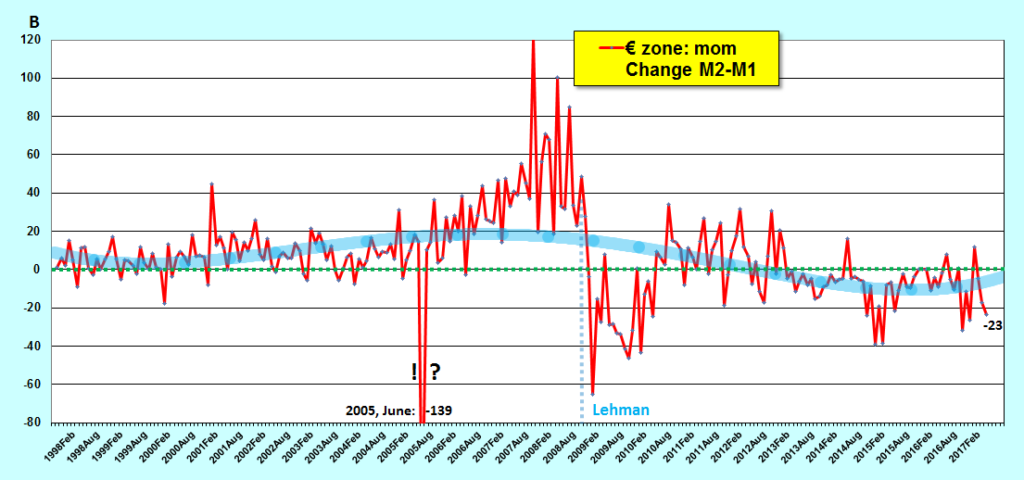

Cette hypotrophie de cet agrégat M2-M1 signifie que les malheureux Euro-zonards sont obligés de puiser dans leur épargne pour survivre depuis les grandes turbulences financières symbolisées par la faillite de la banque des frères Lehman.

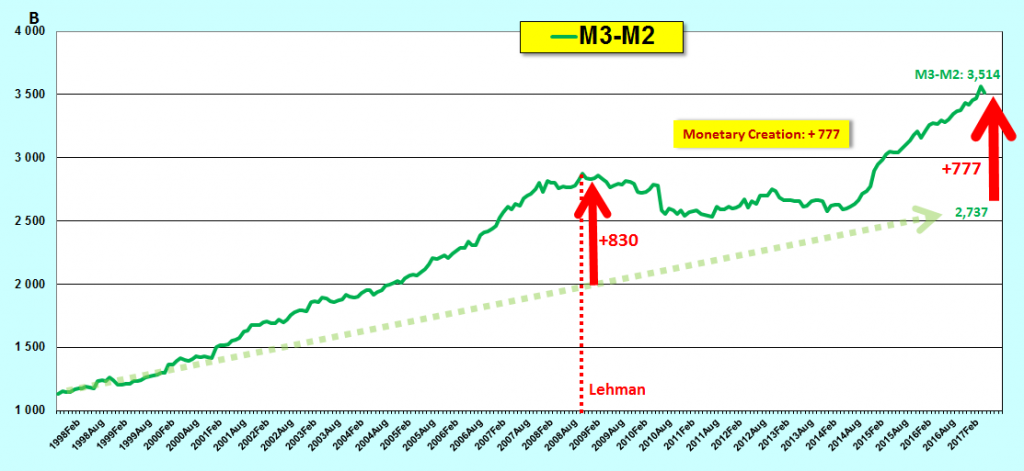

Dans la mesure où j’ai pu rétablir les chiffres corrects des agrégats M1 et M2-M1, les bons chiffres de l’agrégat M3-M2 sont obtenus en faisant la différence entre les chiffres de M3 publiés par les Marioles de la BCE et les bons chiffres de M2.

L’agrégat M3-M2 correspond à la trésorerie des entreprises, ce qui apparait dans les chiffres de M3-M2 publiés par les Marioles de la BCE plusse leurs dépôts au jour le jour.

Ils permettent de mettre en évidence une hypertrophie de M3-M2 légèrement inférieure à 800 milliards d’euros alors qu’elle était de l’ordre de 830 milliards lors des grandes turbulences financières de 2008 car cet agrégat devrait se monter au quart du PIB annuel selon la norme,

Document 5 :

A partir du moment où l’on a pu rétablir les bons chiffres des agrégats monétaires et leur évolution sur une longue période, il est alors possible de les analyser correctement, ce qui permet de mettre en évidence les éventuelles bulles monétaires.

C’est la raison pour laquelle le bombardier furtif B-2, Ben Bernanke a fait supprimer la publication des chiffres de M3 pour que seuls les membres de la Fed puissent connaitre l’évolution de la bulle qui s’était formée en M3-M2 de façon à la faire exploser… tranquillement, ce qui montre l’importance de disposer des bons chiffres des agrégats monétaires et de savoir les utiliser à bon escient.

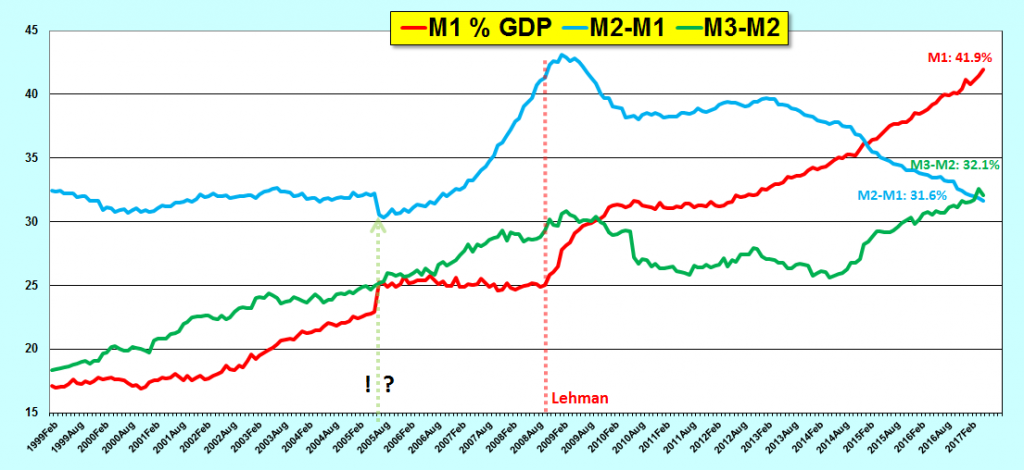

L’évolution de la part des trois agrégats monétaires de la zone euro par rapport au PIB permet de mettre en évidence l’hypertrophie de M3-M1 avant la crise dite des sub-prime et surtout celle de M1 qui s’accentue,

Document 6 :

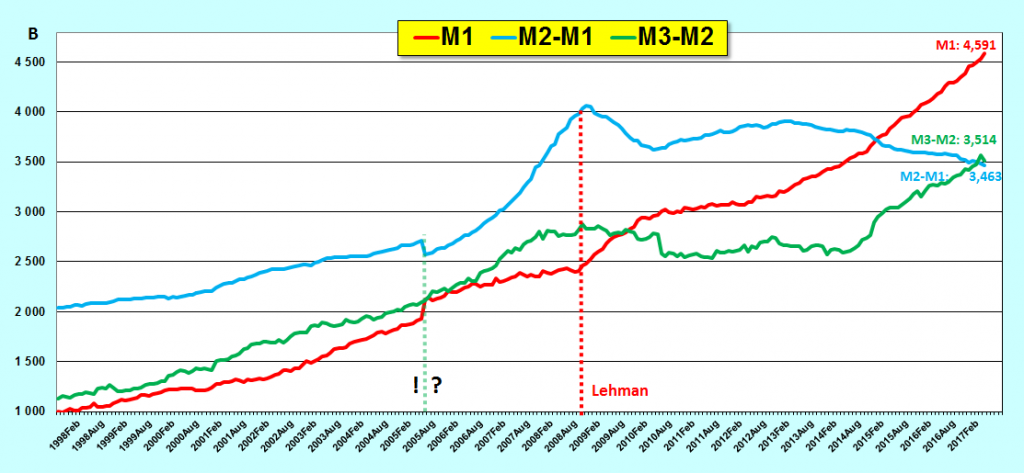

L’évolution des trois agrégats monétaires de la zone euro en milliards d’euros atténue les effets de désépargne mais met bien en évidence la création monétaire actuelle en M1 et en M3-M2,

Document 7 :

Les Marioles de la BCE qui maitrisent vraiment mal ces problèmes se sont manifestement bien plantés dans leurs chiffres sans trop bien savoir comment en juin 2005.

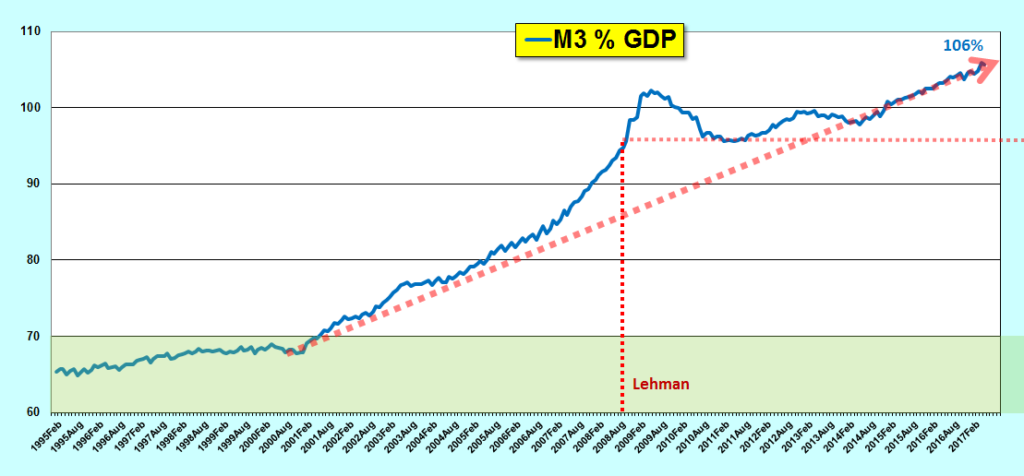

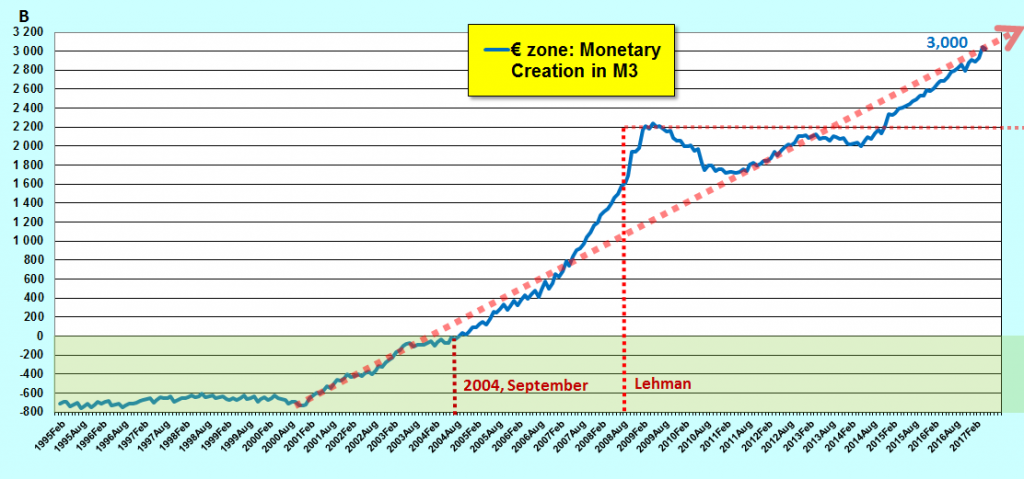

Globalement, l’évolution de la masse monétaire M3 montre bien la création monétaire qui a débuté avec l’adoption de l’euro, l’hypertrophie avant et pendant les grandes turbulences financières et les dérives actuelles.

M3 dépasse le montant du PIB annuel de la zone depuis décembre 2014…

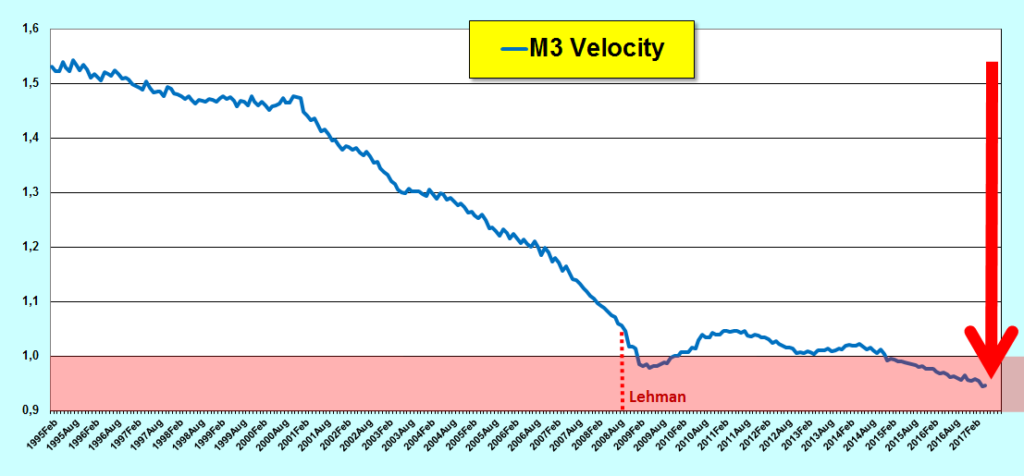

Document 8 :

… ce qui correspond à une vitesse de circulation de la masse monétaire inférieure à 1,

Document 9 :

M3 devrait logiquement représenter 78 % du PIB annuel (13 + 40 + 25). L’écart par rapport à cette norme correspond à la création monétaire globale.

Elle culmine actuellement autour de 3 000 milliards d’euros, en étant nettement supérieure à ce qu’elle a été pendant les grandes turbulences de la crise des sub-prime,

Document 10 :

La zone euro est donc en état de survie.

Tout va bien, sauf pour les victimes (plus ou moins silencieuses) dans ces cochons de pays du Club Med.

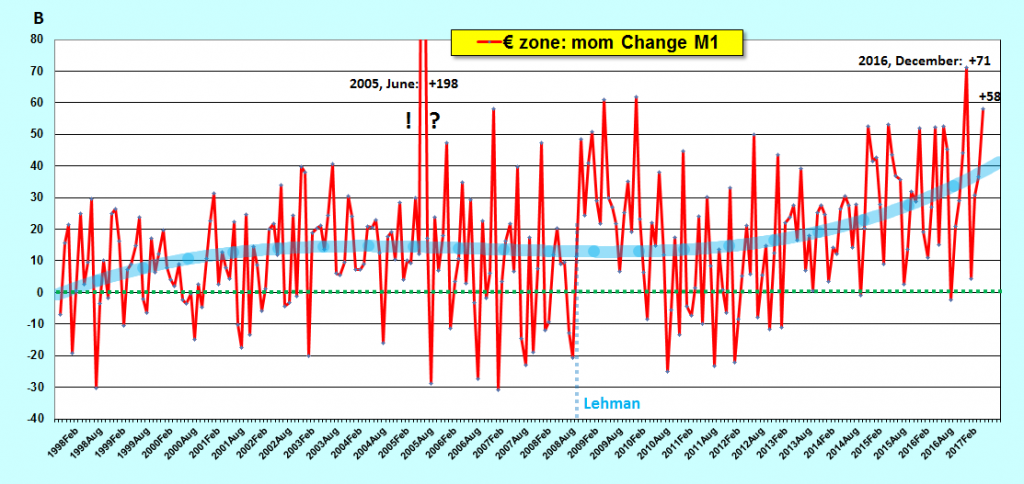

En avril, certains heureux Euro-zonards ont généreusement reçu 58 milliards d’euros supplémentaires…

Document 11 :

… mais d’autres ont dû retirer de leur épargne 23 milliards d’euros pour survivre,

Comme je l’ai déjà écrit… Les Américains ont donc bien joué, c’est-à-dire bien défendu leur leadership sur le Monde libre en incitant les Européens à adopter cette monnaie unique contre nature qu’est l’euro.

Seuls les Anglais ne sont pas tombés dans le piège, en sortant même de l’U.E. !

Mieux encore : les petits Suisses ont toujours refusé énergiquement de faire partie de l’UE malgré toutes les pressions dont ils sont l’objet, et ils s’en portent très bien ! … ce qui est là un bon argument contre l’euro qui n’est pas exploité, en particulier en France pendant ces Pestilentielles.

Le manque de culture économique et surtout monétariste des Européens du continent est quand même étonnant et il a des conséquences considérables.

Evidemment, cette ignorance des fondamentaux économiques et financiers est particulièrement importante en France.

Normalement, ce sont les gens de la banque centrale qui doivent maitriser et gérer ces problèmes mais comme je l’ai déjà écrit, la Banque de France et son gouverneur ont la réputation d’être particulièrement nuls dans leur domaine de compétence, déjà jugés nuls (par rapport à mes analyses) par la 17° Chambre correctionnelle du Tribunal de Grande Instance de Paris, nuls et archi nuls en monétarisme…

Tout est simple finalement.

Cliquer ici pour accéder aux chiffres des agrégats monétaires publiés par la BCE.

Cliquer ici pour lire mon article précédent sur les agrégats monétaires de la BCE.

Cliquer ici pour lire mon article confirmant que la Banque de France et son gouverneur ont été jugés nuls par la 17° Chambre correctionnelle du Tribunal de Grande Instance de Paris.

Et on va voir s’écrouler es banques européennes l’une après l’autre.

Banco Popular rachetée pour 1 € !!!

Je ne comprends pas pourquoi les ménages doivent piocher dans leur épargne (hypotrophie de m2) alors qu’il y a une hypertrophie de m1 qui compense largement ? Avec le bail in, les hypertrophies vont vite disparaître si le château de cartes bancaire s’écroule

Certains ménages doivent désépargner tandis que d’autres conservent trop d’argent sur leurs comptes…

les nuls de la BDF sont à l’image des csp++ (cloporte sociopathe) des autres secteurs d’activité. L’UE et l’euro sont les doudoux des csp++

A chaque fois que je vous lis je me dis: Quel dommage que vous n’écriviez pas un cours d’économie en ligne ou un livre. Je serai votre 1er acheteur…

Question naïve : les euro zonards n’ont pas d’intérêt (et c’est le cas de le dire) à placer leur argent vu que les intérêts pour les comptes de dépôt à 3 mois et plus sont nuls. Donc ce qui aurait pu se trouver en M2 se retrouve en M1 non ? Cela pourrait être une explication supplémentaire de la tendance à la baisse M2-M1.

Le problème de l’hypertrophie en M1, cet argent-dette (« les crédits font les dépôts »), n’est-il aussi pas un problème de comportement ? Je m’explique : si notre paysan dépensait son argent en allant faire la fête, le PIB augmenterait et donc cela irait mieux.

Nous avons d’un coté, les banques commerciales qui vendent du crédit à tout va, et donc imposent le fait de disposer d’un taux de croissance sans cesse plus important et de l’autre des particuliers ou des entreprises qui ne font pas circuler la monnaie. Mais ces deux types d’acteurs économiques sont irréconciliables car ils n’ont simplement pas les mêmes intérêts dans ce jeu.

Et que vient faire l’euro dans tout ça ? Est-ce le seul responsable ? Si nous retrouvions nos monnaies nationales, les banques se comporteraient de la même manière et les ménages et entreprises veilleraient également à leurs intérêts.

C’est plus la politique monétaire de la zone euro et que la monnaie elle-même (si on met de coté l’argument de la nature différente des économies des pays de la zone euro). En effet la planche à billets crée des bulles sur les actifs et donc accentue le ralentissement de la vitesse de circulation.

Le bilan de tout ça… c’est que la banque commerciale dans sa forme actuelle est un acteur nuisible, qu’il faut le supprimer.