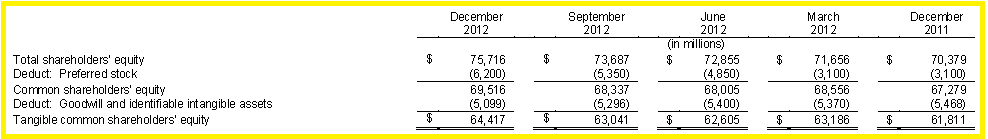

En prenant en considération les actifs tangibles, Goldman Sachs bondit de la dernière place des grandes banques américaines à risque systémique pour monter sur la 3° marche du podium car ses écarts d’acquisition sont relativement faibles par rapport aux capitaux propres,

| Goldman Sachs | 2011 Q4 | 2012 Q1 | 2012 Q2 | 2012 Q3 | 2012 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 923 | 951 | 949 | 949 | 939 |

| 2 Equity | 70,379 | 71,656 | 72,855 | 73,687 | 75,716 |

| 3 Preferred st | 3,1 | 3,1 | 4,85 | 5,35 | 6,2 |

| 4 Goodwill | 5,468 | 5,37 | 5,4 | 5,296 | 5,099 |

| 5 Tangible eq | 61,811 | 63,186 | 62,605 | 63,041 | 64,417 |

| 6 Liabilities | 861,189 | 887,814 | 886,395 | 885,959 | 874,583 |

| 7 Leverage (µ) | 13,9 | 14,1 | 14,2 | 14,1 | 13,6 |

| 8 Tier 1 (%) | 7,2 | 7,1 | 7,1 | 7,1 | 7,4 |

Sommes en milliards de dollars.

Il faudrait augmenter les capitaux propres de 21 milliards de dollars pour que Goldman Sachs ait un leverage égal à 10.

Avec un leverage de 13,6 en baisse, Goldman Sachs dépasse les limites préconisées par ce bon vieux Greenspan mais toutes les autres grandes banques ont un leverage plus élevé qu’elle, à part Citigroup et Wells Fargo.

Cliquer ici pour accéder aux documents justificatifs de cette analyse.

Merci pour les actualisation des leviers des banques US.

Je l’ai toujours dit, Goldman c’est les meilleurs.

Ils font les règles

Ils jouent le cours de leurs actions à la baisse pour gagner de l’argent sur le dos des idiots utiles qui achètent quand ça monte et qui vendent quand ça a baissé.

Les dettes oscillent toujours entre 860 et 890 milliards mais les capitaux propres augmentent toujours à chaque fois.

Sans compter qu’ils donnent toujours un ROE de 15%

à l’inverse des banksters français surendettés et qui jouent avec les chiffres pour faire semblant de gagner de l’argent