[Article en libre accès]

Un nouveau système monétaire international est en gestation depuis le début de la guerre monétariste menée par le bloc américain contre la Russie, à savoir depuis le 27 février 2022.

Il repose sur une organisation de flux financiers transfrontaliers échangés entre banques portant sur des devises dont les parités sont définies les unes par rapport aux autres par les marchés sans passer par l’intermédiaire du dollar (USD).

***

Quelques petits rappels sont nécessaires pour comprendre ces problèmes…

Les accords dits de Bretton Woods de juillet 1944 ont défini un système monétaire international basé sur des échanges de devises entre banques centrales sur la base de parités fixes par l’intermédiaire du dollar (USD) défini lui-même par rapport à l’or.

Ainsi par exemple, lorsque la banque d’un importateur français de produits made in Japan voulait effectuer un paiement de son client à son fournisseur japonais, elle devait se procurer des dollars soit auprès de la Banque de France, soit en prélevant des dollars récupérés par d’autres de ses clients exportateurs, soit par des achats sur le marché des devises.

Ensuite, cette banque en France devait transmettre ces dollars à la banque de l’exportateur japonais, soit directement entre banques soit par l’intermédiaire de leur banque centrale respective, la banque japonaise créditant ensuite son client exportateur en yens.

Les paiements transfrontaliers étaient rares dans l’immédiat après-guerre. Les plus importants ont d’abord été les milliards de dollars envoyés par les autorités des États-Unis à leurs homologues de l’Europe de l’Ouest dans le cadre du Plan Marshall de façon à ce que les banques européennes puissent avoir des dollars (USD) pour payer des produits importés des États-Unis.

Ces dollars américains sortaient donc du territoire des États-Unis. Ils ont formé ce que les Américains ont appelé des Eurodollars, c’est-à-dire des dollars en Euro(pe). Il n’y a donc aucun lien entre ces Eurodollars et l’euro en tant que monnaie de la zone euro !

Ces Eurodollars ont évidemment augmenté au fil des années et ce mot s’est appliqué par extension pour désigner par la suite tous les dollars circulant hors du territoire des États-Unis et en dehors de l’Europe, en particulier dans les pays producteurs d’hydrocarbures et en Asie.

Ce système de Bretton Woods a plus ou moins fonctionné jusqu’au début des années 70. Cependant, il a fallu modifier trop souvent des parités monétaires pour tenir compte des évolutions relatives de l’économie des pays européens (cf. les dévaluations du franc français…).

Les montants des exportations des industries françaises étaient alors supérieurs aux montants des importations. Grâce à ces excédents de la balance commerciale française, les autorités françaises détenaient donc des réserves en dollars (USD) très importantes.

La France, c’est-à-dire le général de Gaulle et les dirigeants de la Banque de France ont fait la grosse erreur d’échanger ces dollars (USD) contre de l’or… au lieu d’en profiter pour inciter les entreprises françaises à acheter des équipements plus efficients importés des États-Unis (et à les payer en USD), comme par exemple des engins de la société Caterpillar, ce qui n’a pas permis d’optimiser la croissance en France car les achats massifs d’or sont non productifs et donc déflationnistes…

Les autorités américaines ont alors pris la décision le 15 août 1971 de ne plus échanger les dollars (USD) en or au prix de 35 dollars l’once ce qui constitue la date la plus importante de l’Histoire économique contemporaine

En effet, c’est à partir de cette date que les monnaies sont enfin définies les unes par rapport aux autres sans aucune référence à l’or ou à quoi que ce soit d’autre, sinon à la valeur de la richesse créée dans chaque nation car toute monnaie nationale n’a pour contrepartie que la richesse créée dans cette nation.

Ce système de Bretton Woods (II pour certaines économistes) après le 15 août 1971 a donc bien fonctionné pendant 50 ans jusqu’au 27 février 2022 car les parités monétaires pouvaient évoluer librement en fonction des marchés… censés être logiques et non manipulés…

Pendant cette période, les Eurodollars ont évidemment augmenté au fil des années et ils constituent en 2022 une masse considérable qui n’est plus contrôlée par la Fed, ce qui pose de gros problèmes !

Le 27 février 2022 le bloc américain a donc fait une erreur considérable en décidant de geler, c’est-à-dire de voler les avoirs en devises de la Russie qui se trouvaient dans les banques centrales de ce bloc !

Ce bloc américain n’est pas le monde entier car il ne comprend que l’Amérique du Nord, les pays européens, le Japon, la Corée, l’Australie et la Nouvelle Zélande, soit moins d’un milliard d’habitants (12 % de la population mondiale).

En effet, tous les dirigeants de tous les autres pays du monde, en dehors de ceux du bloc américain, ont alors compris ce que certains d’entre eux avaient déjà envisagé, à savoir que de telles sanctions pourraient être prises contre eux un jour à l’avenir.

Ainsi par exemple, les 3 252 milliards de dollars de réserves de la Chine pourraient être gelées, c’est-à-dire volées par les dirigeants des États-Unis en cas d’intervention de l’armée chinoise à Taïwan !

Idem pour ce qui concerne les avoirs et les réserves des dirigeants des pays musulmans producteurs d’hydrocarbures. Etc.

Depuis le 27 février 2022, tous les dirigeants de tous les pays du monde, en dehors de ceux du bloc américain, ont perdu définitivement confiance dans le bloc américain, et donc dans leurs monnaies, principalement le dollar et l’euro.

C’est une rupture totale dans le système monétaire mondial. Bretton Woods est mort le 27 février 2022.

Le problème est alors le suivant : comment remplacer ce système monétaire mondial de Bretton Woods qui a (assez bien) fonctionné pendant 50 ans ?

La réponse est (relativement) simple : par la généralisation du CIPS, le Cross-Border Interbank Payment System que les dirigeants chinois ont commencé à développer après la Grande récession américaine de 2008-2009 et qui est déjà pleinement opérationnel.

Il s’agit, comme son nom l’indique, d’un système complet de paiements transfrontaliers entre banques comprenant à la fois la fonction de transmettre les informations sur ces paiements (à l’instar de SWIFT) et aussi, et c’est ça qui est le plus important, la fonction de transmission de l’argent entre les banques sous la forme des devises telles qu’elles ont été convenues par les parties (ce que ne fait pas SWIFT), le tout sans jamais passer par l’intermédiaire du dollar (USD).

Ainsi par exemple, lorsqu’un importateur chinois de pétrole russe veut payer son fournisseur en roubles, il lui suffit de lui en donner l’ordre, la banque chinoise pouvant alors acheter librement des roubles sur le marché des changes, ou à une autre banque partenaire du CIPS détenant des roubles, ou passer par l’intermédiaire de la banque centrale chinoise détenant des roubles.

Le problème est alors le suivant : l’importateur chinois doit recevoir in fine des renminbis et non pas des roubles, mais à quel taux de change ?

Il est étonnant de constater que ce problème très simple à résoudre ne l’est pas présentement !

En effet, Sergey Glazyev propose comme solution de monter une usine à gaz adossant les monnaies nationales utilisées dans le cadre du CIPS à une sorte d’ersatz de monnaie de base censée représenter un panier de matières premières dont les prix sont censés être stables !

C’est là une erreur grossière d’analyse monétariste car c’est ignorer que la contrepartie d’une monnaie nationale est la création de richesse au sein de cette nation.

Par ailleurs, ce système monétaire basé sur le CIPS s’inscrit dans la continuation d’une réalité où coexistent des devises dont les parités sont fixées les unes par rapport aux autres… depuis le 15 août 1971.

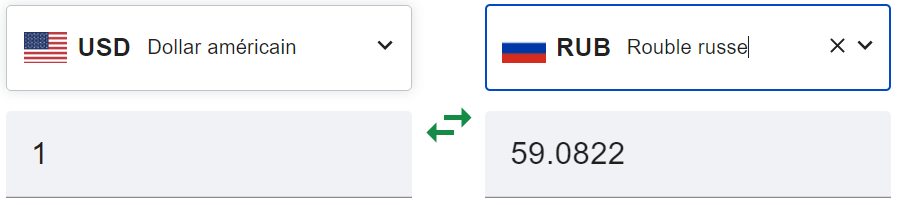

Il suffit alors d’utiliser les parités monétaires constatées présentement, données par les marchés,

Document 1 :

Ainsi, pour avoir 1 rouble l’importateur chinois doit payer 0,11 yuans, pour x roubles, il devra payer x fois 0,11 yuans.

C’est simple et parfaitement réalisable.

Le manque de compréhension des problèmes monétaristes de base est toujours surprenant, y compris chez les professionnels du plus haut niveau !

Il est possible que Sergey Glazyev et les personnes qui travaillent à la mise en place de ce nouveau système monétaire international soient obnubilés par l’utilisation du dollar (USD) pour établir cette parité entre le rouble et le renminbi mais il ne s’agit là qu’un élément utilisé couramment qui ne constitue pas l’utilisation du dollar des Américains tant honni car toutes les monnaies sont définies les unes par rapport aux autres, le dollar étant généralement la monnaie de référence car la plus utilisée dans les transactions internationales depuis l’après-guerre.

Cette parité rouble-yuan est établie à partir de la parité dollar-rouble…

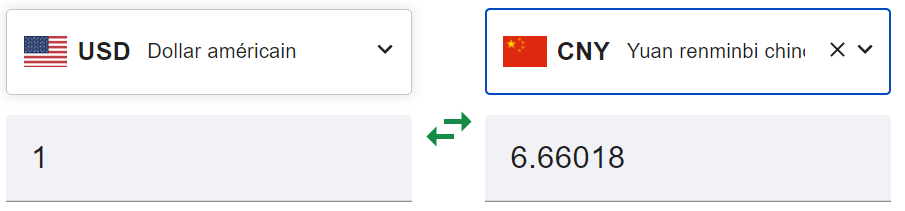

Document 2 :

… et de la parité dollar-yuan mais sans utiliser en réalité le dollar dans les transactions financières transfrontalières.

Remarque importante : il est possible d’arriver à la même parité rouble-renminbi en passant par l’intermédiaire d’une autre monnaie que le dollar !

Document 3 :

Le grand perdant dans cette histoire de sanctions prises par le bloc américain contre la Russie est donc bien ce bloc américain et non pas la Russie !

En volant des actifs russes, le bloc américain a irrémédiablement perdu la confiance que le monde entier avait en ses monnaies principales (dollars des États-Unis et du Canada, et euro) depuis 1944 !

En un seul weekend, ce bloc américain a perdu la guerre monétaire à cause du manque de culture monétariste de ses dirigeants… et sans l’intervention de ses adversaires qui ont, inversement gagné cette guerre… sans combattre !

Les autorités américaines ne pourront plus jamais contrôler la plupart des activités critiques dans le monde entier à partir de l’utilisation de leur dollar comme ils l’ont fait depuis plus de 75 ans.

Les Eurodollars en circulation vont diminuer plus ou moins rapidement.

Les bons du Trésor des États-Unis qui étaient considérés habituellement comme le refuge par excellence en cas de turbulences financières ne seront plus attractifs ce qui fera baisser les prix des contrats et monter les rendements, donc les taux d’intérêts, ce qui pénalisera tous les acteurs américains.

La balance commerciale des États-Unis devra (difficilement) redevenir nécessairement positive. Jusqu’à présent, les déficits de cette balance commerciale engendraient la distribution de dollars (USD) aux pays exportateurs qui revenaient aux États-Unis sous la forme de placements (en actions et en obligations privées et publiques) et d’investissements en dollars, ce qui ne se produira plus.

Les pays hors du bloc américain seront ainsi amenés à investir les capitaux disponibles provenant de leurs exportations en dehors des États-Unis, ce qui facilitera le financement de leur propre développement et non plus les déficits de la balance commerciale américaine.

Les Américains (c’est-à-dire les dirigeants des États-Unis) ont su conserver leur leadership sur le monde depuis la Libération mais ils viennent de le perdre définitivement.

C’est un nouveau paradigme qu’il faut assimiler…

Ce nouveau système complet de paiements transfrontaliers entre banques (CIPS élargi) rend obsolète le concept de réserves monétaires nationales détenues par les banques centrales au nom des Etats.

En effet, il peut très bien fonctionner de banques à banques sans passer par l’intermédiaire des banques centrales qui n’ont donc plus à conserver les devises entrant sur le territoire de l’Etat pour le compte duquel elles les gèrent.

Ce sont les parités entre les devises qui évolueront en fonction des performances relatives de la création de richesse dans chacune des nations.

Ce système est donc très ouvert, très réactif et très libéral.

Par ailleurs, dans le cadre de ce CIPS élargi, l’or reste ce qu’il est, à savoir un métal ou un produit financier très recherché (pour différentes raisons) mais qui ne rapporte rien !

L’or n’est pas une monnaie, donc l’or n’est pas un moyen de paiement.

Ce CIPS élargi en développement coexistera avec le système de paiement du bloc américain SWIFT qui de ce fait est appelé à évoluer de façon à intégrer les deux flux : financiers et d’informations.

SWIFT peut aussi disparaitre (ou entrer en concurrence) avec un système de monnaies centrales numériques (Central Bank Digital Currencies, CBDCs) basé sur des blockchains comprenant à la fois les flux financiers et d’informations.

Le bloc américain et le reste du monde auront beaucoup moins de relations financières entre eux à l’avenir mais elles ne seront nécessairement pas entièrement coupées car toutes les nations sont déjà nécessairement plus ou moins interdépendantes.

Comme je l’ai déjà écrit précédemment, l’idée principale de Zheng Yongyian est de développer les relations commerciales entre tous les pays du monde (principalement entre la Chine, la Russie, l’Inde, les pays musulmans (producteurs d’hydrocarbures), africains, Sud-américains et aussi le bloc mené par les États-Unis (avec le Japon, la Corée, les pays européens, etc.) de façon à créer des réseaux interconnectés qui empêcheront l’une de ces puissances d’imposer ses décisions au détriment des autres, donc dans un monde multipolaire basé sur des relations d’interdépendances garanties par des accords bilatéraux et multilatéraux… et sans guerre !

C’est ce qu’il appelle le « nouvel ordre libéral ».

La libre concurrence fait naturellement évoluer les systèmes dans le bon sens…

***

Zheng Yongnian est doyen (par intérim) de l’École des sciences humaines et sociales et directeur et fondateur de l’Institut avancé d’études sur la Chine mondiale et contemporaine de l’Université chinoise de Hong Kong à Shenzhen.

Cliquer ici pour (re)lire mon article à ce sujet et mes autres articles sur le CIPS par le moteur de recherche.

Janet Yellen a déclaré récemment que les avoirs russes gelés ne pourraient pas être volés car cette opération serait illégale aux États-Unis. Son avis correspond présentement à des paroles verbales…

Cliquer ici pour lire un article de Reuters à ce sujet.

Et je remercie ma lectrice qui m’a fourni des informations importantes pour cet article, et pour d’autres…

© Chevallier.biz

https://twitter.com/stratpol_site/status/1529506846804942849

swittf n’existera plus dans 5 ans selon le CEO Master Card

Welcome in a new world ! Et dire que l’occident avait fondé ses sanctions contre la Russie sur ce système de transferts pour boomers #LemaireEstUnGenie

Merci JPC j’ai lu deux fois votre article vu que je ne suis ni monétariste ni financier. Il est évident que nous sommes dans une rupture avec l’histoire de là mon double lecture.

J’ai écorché votre nom avec les trois consonnes propre aux caste des plus dix supérieur , uper ten comme JFK BHL VGE MAM DSK NKM J2M MLP MBS.

Bon je vous vois bien à la place de notre bécassine dite la Garde Christine

En effet c’est un pas en plus vers la dédollarisation du monde. Il y a quelques mois l’Arabie Saoudite voulait aussi introduire ce système avec la Chine. Je ne sais pas ou cela en est.

Bonjour et merci Professeur,

Les conséquences de la fin de Bretton Woods risquent de conduire à une dé-mondialisation des économies, du moins celle des plus fragiles.

Le volume des eurodollars est-il si conséquent? Une partie de la dette des pays européens est-elle libellée en dollars ou en eurodollars? Par ailleurs, il n’y aurait plus de monnaie commune de réserve, ou il y en aurait plusieurs. La richesse des nations va être difficile à calculer. Enfin, dans quelles monnaies vont travailler les paradis fiscaux? Cordialement

Bonjour,

Je ne pense pas que la Chine et la Russie vont mettre hors jeux le dollar. Ces deux pays corrompus, qui sortent à peine du sous développement, n’ont pas la maitrise financière des bourses et des banques occidentales, quoiqu’on en dise. Il me semble que le chemin à parcourir est encore long. Les bourses de Londres ou de NY, c’est beaucoup d’ordinateurs avec de jeunes traders surdoués..!

Bien cordialement.

Bah oui !

Je vois mal les investisseurs américains investir dans du russe ou du chinois …..

Mais bon, certain(e)s lecteurs(trices) de ce blog y croient ……

Bonjour

Ce serait pas mieux d’écrire : certains lecteurs et lectrices plutôt que cette stupidité d’écriture inclusive ?

Vous comprenez pas que cela n’avantage que la langue anglo-américaine au détriment des langues européennes ?

en réponse à Louis Colonna

merci

@BROURI

Bonjour

Y a rien d’inclusif là-dedans !

Le mot « lectrice » fait référence à la source de JPC pour écrire ses articles. La lectrice en question

insiste depuis un certain temps sur la fin de SWIFT.

J’ai juste voulu montrer mon désaccord avec elle.

https://reseauinternational.net/les-sanctionnes-comment-liran-et-la-russie-etablissent-de-nouvelles-regles/

Tout ce qui précède montre certaines des épreuves et des tribulations de l’intégration de l’Eurasie, ainsi que le chemin long et sinueux vers un nouveau système monétaire UEE-OCS. Mais commençons par le commencement : il doit y avoir de l’action sur le front de Mir-UnionPay. Lorsque cette nouvelle sera connue, les dés seront jetés.

https://www.lelibrepenseur.org/le-dollar-perd-de-sa-position-dominante-dans-les-reserves-mais-pas-au-profit-de-leuro-ni-du-yuan/ En fait, l’or vert reste bel et bien la monnaie de réserve du monde mais, depuis 20 ans, sa part diminue, relatent les économistes du FMI https://blogs.imf.org/2022/06/01/dollar-dominance-and-the-rise-of-nontraditional-reserve-currencies/