Qu’en est-il du marché mondial de l’or ?

Le Conseil mondial de l’or, The World Gold Council est la meilleure source d’information et la plus fiable sur ce sujet. Il publie tous les trois mois un rapport très instructif sur le marché mondial de l’or (offre et demande).

Je reprends ici l’essentiel de ce rapport pour le troisième trimestre 2019…

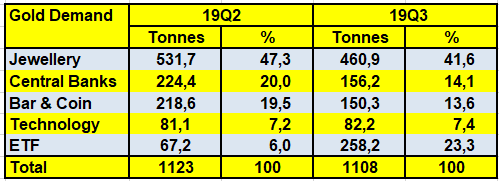

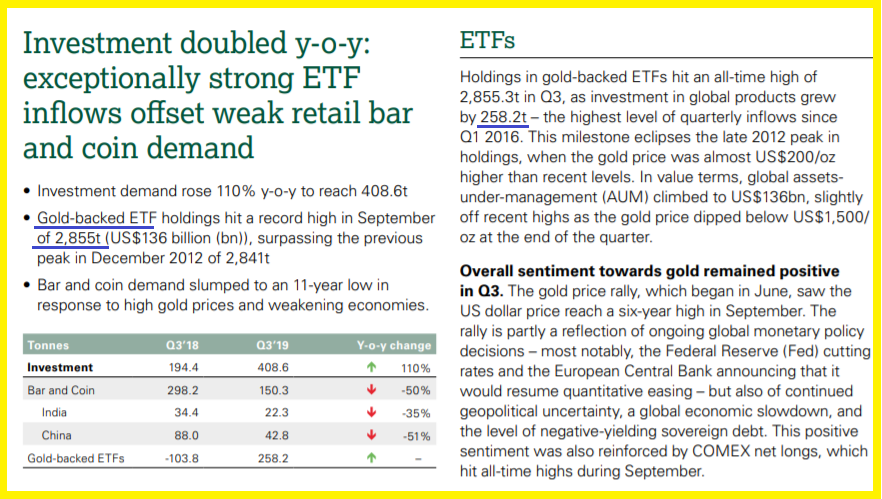

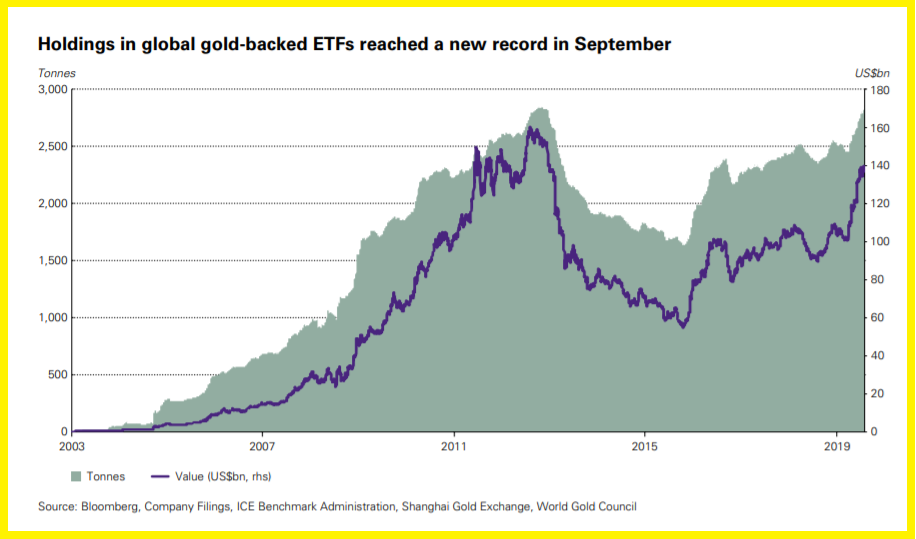

The World Gold Council publie un document de synthèse montrant que les achats d’or par les ETF (Exchange Traded Funds) qui répliquent les variations des cours de l’or ont progressé de… 258 tonnes au troisième trimestre par rapport au précédent !

La demande en lingots et pièces (Bar & Coin) a encore baissé de moitié par rapport au trimestre précédent, ce qui montre que ce sont surtout les Français qui sont assez stupides pour en acheter !

La demande d’or par la bijouterie-joaillerie (Jewellery) a baissé elle-aussi (de 16 %) parce que les prix de l’or ont atteint des sommets particulièrement pour les Asiatiques qui sont les plus grands acheteurs d’or : 56 % les achats d’or dans le monde en bijouterie-joaillerie sont réalisés par des Chinois et des Indiens.

Document 1 :

La demande mondiale d’or a baissé marginalement globalement par rapport au trimestre précédent mais la répartition des acheteurs a beaucoup varié : celles des émetteurs d’ETF a bondi alors que la demande des autres intervenants a baissé, sauf pour ce qui concerne les fournitures pour l’industrie.

Document 2 :

***

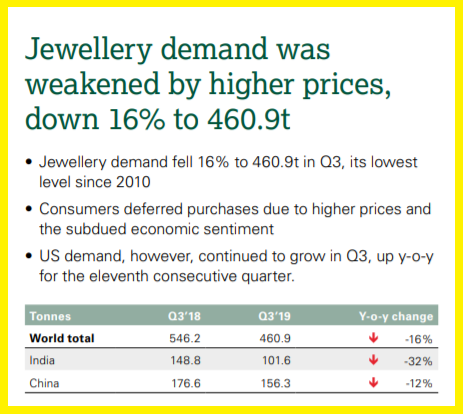

- La demande mondiale d’or en bijouterie-joaillerie au cours du troisième trimestre 2019 a été en forte baisse d’une année sur l’autre.

Elle provient maintenant essentiellement des Chinois car les Indiens ont acheté beaucoup moins d’or parce qu’il est devenu trop cher pour eux et parce que le nombre de jours traditionnels de mariages a été faible au cours de ce trimestre sous revue.

Document 3 :

La demande d’or émanant de l’Inde a été particulièrement forte au deuxième trimestre. Elle a été causée par un nombre particulièrement élevé de jours de mariages selon les traditions locales et par la baisse du prix de l’or par rapport au trimestre précédent, en roupies, ce qui s’est inversé lors du troisième trimestre 2019.

La demande mondiale d’or en bijouterie-joaillerie au 3° trimestre 2019 a d’ailleurs été la plus faible depuis 10 ans,

Document 4 :

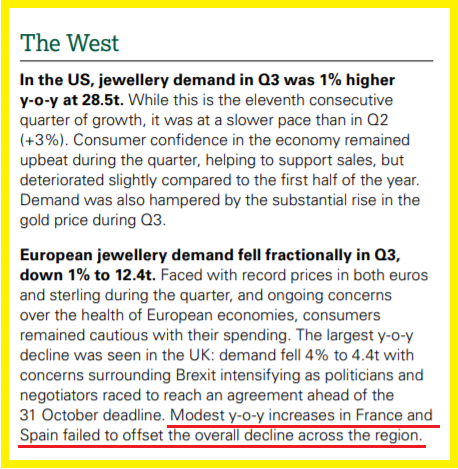

La demande d’or en bijouterie-joaillerie dans les pays occidentaux a progressé faiblement par rapport au trimestre précédent aux États-Unis et elle a même baissé un peu en Europe, sauf en France (et en Espagne) qui est l’un des rares pays où les épargnants font l’erreur d’acheter de l’or !

Document 5 :

***

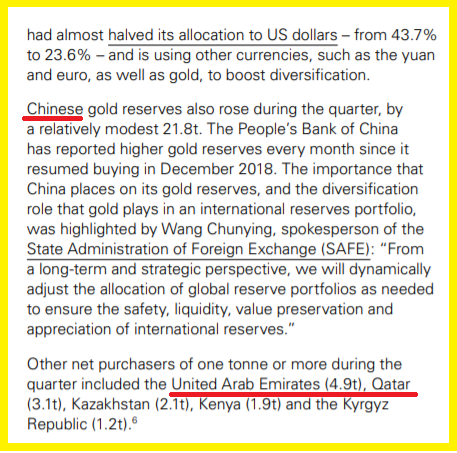

- La demande mondiale d’or émanant des banques centrales est en très nette baisse d’une année sur l’autre.

Elle provient essentiellement de banques centrales de second ordre comme la Turquie et la Russie.

Document 6 :

Suite du document précédent :

Document 7 :

La Chine continue à acheter de l’or car ses immenses réserves monétaires sont constituées essentiellement de dollars tirés de la vente de ses exportations libellées en USD. Il est donc normal que ses autorités augmentent leurs avoirs en or.

Pour rappel, les achats d’or par les banques centrales sont particulièrement maladroits car les autorités nationales privent ainsi leurs entreprises de la possibilité d’acheter pour la même valeur monétaire des biens et des services qui leur auraient permis d’augmenter leur productivité, ce qui leur aurait permis de stimuler leur croissance et d’augmenter le niveau de vie de leur population.

Les banques centrales des grands pays du Monde libre, c’est-à-dire des pays dits occidentaux (dont le Japon !) n’achètent évidemment pas d’or car ce type d’investissement est totalement improductif.

***

- Les achats d’or par les investisseurs qui étaient constitués essentiellement d’achats de lingots et de pièces par des Asiatiques, pour des cadeaux traditionnels (fêtes, mariages, etc.) et pour des motifs généralement condamnables (corruption, fraudes diverses) ont été supplantés au troisième trimestre par les achats émanant des émetteurs d’ETF.

Document 8 :

Suite du document précédent :

Document 9 :

Contrairement à ce que pensent beaucoup de personnes qui n’ont aucune connaissance en la matière, les Européens n’achètent pas massivement ni significativement d’or, que ce soit de l’or physique ou sous la forme d’ETF.

Idem pour les Américains : les achats d’or au détail aux Etats-Unis sont inférieurs à 10 tonnes pour le premier semestre 2019, bien loin des achats des Asiatiques.

Ce sont les émetteurs d’ETF nord-américains qui ont acheté massivement de l’or au troisième trimestre pour 184,9 tonnes bien loin devant les ETF européens qui sont émis surtout au Royaume-Uni à cause des risques de Brexit.

Les investisseurs américains ont été motivés par leurs achats en or-ETF par ce qui s’est passé lors de l’exacerbation de la crise dans la zone euro en 2012.

Document 10 :

Une fois de plus, il apparait clairement que ce sont bien les banksters de la zone euro qui sont la cause de cette crise qui va se produire après avoir été retardée de mois en mois.

Il est à noter qu’après cette €-crise les cours de l’or vont replonger comme ils l’ont fait après 2012, ce qui est encore une raison supplémentaire pour ne pas acheter d’or !

***

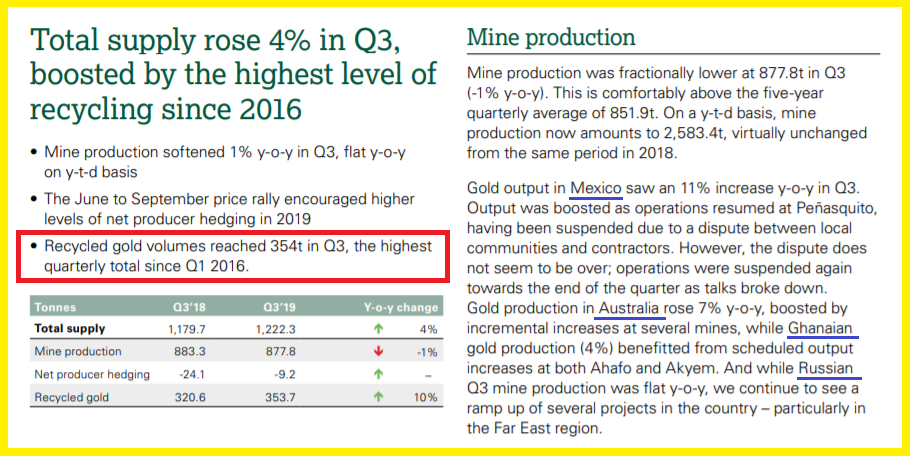

- L’offre mondiale d’or (Supply) au troisième trimestre 2019 (1 222,3 tonnes) est significativement supérieure à la demande (1 107,8 tonnes), ce qui aurait dû se répercuter par une baisse du prix de l’or qui ne s’est pas produite car les achats d’ETF-or par les Américains du Nord ont exercé une pression déterminante.

Document 11 :

Le marché mondial de l’or est donc globalement et logiquement équilibré sur la longue période, ce qui signifie qu’il ne risque pas d’y avoir de pénurie, donc pas de hausse de prix due à la rareté de ce produit dans un avenir prévisible.

Seuls les achats intempestifs de certains investisseurs déboussolés, et perdants, peuvent faire varier les cours de l’or par rapport à la norme.

Cliquer ici pour accéder au site du Conseil mondial de l’or, The World Gold Council.

© Chevallier.biz

bonjour

les acheteurs francais et moi meme pensons qu en achetant de l or physique en €uro , nous pourrons proteger notre pouvoir d’achat quand l’€uro papier chutera , nous pensons pouvoir revendre cet or lorsque les monnaies papier auront été purgées.

peut etre pensez vous plus judicieux de changer nos €uro en Dollar US (pour etre plus liquide) et attendre la chute de €uro.

Dollar US ou livre Sterling ou Franc Suisse ou Couronne Suedoise …..

dans l attente de vous lire

bien à vous

Bonjour,

Question intéressante en effet de Monsieur LEDUC et si contagion de l’Europe au reste du monde que se passera t’il ?

On peut lire beaucoup d’articles sur l’or qui disent que la hausse n’est qu’à ses débuts.

Merci pour vos réponses

En résumé de votre réflexion ce sont les ETF qui font la loi , retirez les ETF et vous aurez un déplacement massif de capitaux vers …… autre chose. Si vous ne purgez pas le système des ETF vous aurez une bulle. Je sens que nous tournons en rond

Une autre réflexion sur la détention d or des banques centrales. Toutes les banques centrales en vue convergent vers une réserve proportionnée pour un équilibrage entre pays . Cette situation ne peut pas être par le fait du hasard. Pourquoi les banques achèteraient de l or inutile ? Ce sont des décisions qui se prennent au niveau de la BRI, des banques internationales, …… . Dénigrer un avoir par rapport à un autre n est pas le bon système. C’est le déplacement massif de capitaux et leur qualité qui orientene. L homme dans sa recherche de solutions poussera sa mathématique dans ses limites et si cela ne marche pas nous repartirons pour un tour de manège

Dernière réflexion si la crise démarre d Europe sera t elle internationale ? Si oui alors nous serons dans la position inverse de la crise de 2007 avec la crise qui démarre des USA et qui se propage à l’Europe et au monde mais entre 2007 et 2012 la flambée du prix des matières premières. Les analyses de Martin Armstrong sont édifiantes au sujet des déplacements de capitaux

Edifiant…

Une fois de plus, il apparait clairement que ce sont bien les banksters de la zone euro qui sont la cause de cette crise qui va se produire après avoir été retardée de mois en mois.

Il est à noter qu’après cette €-crise les cours de l’or vont replonger comme ils l’ont fait après 2012, ce qui est encore une raison supplémentaire pour ne pas acheter d’or !

Une fois de plus Mr Chevalier vous n ‘êtes tjrs pas dans le bon timing et pas de bon timing pas de bénéfice, vous prévoyez sans cesse une crise chaque année qui ne vient pas ….(prévoir un krach est impossible…) …Sur l’or je ne comprends pas votre logique, vous dites de ne pas en détenir alors que l’euro va s’ecrouler selon vos dires….

Très cohérent:

1) « La demande en lingots et pièces (Bar & Coin) a encore baissé de moitié par rapport au trimestre précédent, ce qui montre que ce sont surtout les Français qui sont assez stupides pour en acheter ! »

2) « Contrairement à ce que pensent beaucoup de personnes qui n’ont aucune connaissance en la matière, les Européens n’achètent pas massivement ni significativement d’or, que ce soit de l’or physique ou sous la forme d’ETF. »

3) « Ce sont les émetteurs d’ETF nord-américains qui ont acheté massivement de l’or au troisième trimestre pour 184,9 tonnes bien loin devant les ETF européens qui sont émis surtout au Royaume-Uni à cause des risques de Brexit. »

4) « Les investisseurs américains ont été motivés par leurs achats en or-ETF par ce qui s’est passé lors de l’exacerbation de la crise dans la zone euro en 2012. »

=> donc à vous lire, les français sont tellement stupides qu’ils achèteraient tellement d’or physique que relativement, ce serait leur position qui impacterait la seule demande de physique, puis ensuite, les européens (auxquels n’appartiennent pas les français vraisemblablement?) n’achètent pour leur part pas d’or, que ce soit physique ou papier, car enfin, ce sont les émetteurs nord-américains qui achètent du physique pour leurs ETF au regard de la demande d’investisseurs américains (nécessairement d’une supériorité intellectuelle face aux européens). N’étant pas averti en matière financière et monétaire, je ne comprends pas la démonstration et conserve ma stratégie personnelle quant aux métaux précieux.

Par ailleurs, pour le REPO, certains avancent que ce serait plus les hedge funds que les banques européennes qui seraient en demande.

Bjr Question: Pourquoi sortir un article lisible par tous alors que les autres articles sont payants ? Pour ce qui est des placements, chacun y va suivant ses moyens et pas nécessairement tous en même temps. Pour les ETF, il y aurait 15000 gr d’or papier pour 1 gr d’or réel, est-ce exacte ?

La crise que vous annoncez depuis plusieurs années n’est toujours pas là, mais elle approche vraisemblablement.

M. Chevallier, appliquez votre courbe du spread 10Y-2Y sur le graphe historique de l’or, et observez la hausse de l’or de 2010 (qui a fait suite à la crise de 2008 et non la crise de 2012) suite à l’inversion de la courbe des taux.

Vu l’ampleur de la crise financière mondiale qui nous attend (vu que les grands Etats-Unis vont même être affectés par les pauvres européens), le phénomène ne devrait être que plus grand.

Quid de l’euro, dont le temps est compté ? Que vont devenir nos économies ? Ne vaut-il mieux pas détenir de l’or que des euros en temps de crise, même s’il peut toujours y avoir de meilleurs placements ?

Bonjour M Chevallier,

J’aime beaucoup vos analyses en général mais je crois que vous devez faire preuve d’un peu plus de modestie.

Attendons l’après Novembre 2020 et la possible réélection du Donald.

Mais si les membres de la FED ne coupent pas les vivres aux banques européennes, vous aurez eu tord sur toutes vos analyses : le plongeon du 10-2 ans, le cours de l’or et la catastrophe post mid-terms !

Quant aux ETF il faut attendre les demandes de livraisons physiques pour juger de leur fiabilités.

Ces livraisons n’aurons lieu que le lendemain du D-Day !

Dans votre dernier article paru aujourd’hui, il y a une coquille concernant la date : vous avez noté 21 septembre au lieu du 21 janvier.

Merci pour tout votre travail.

Cordialement

Je me demande encore bien pourquoi j’ai écrit septembre, surtout après quelques relectures et modifs !

Merci !

Bonjour,

Les ETF sont ils comptabilisés dans les agréas ?

Merci d’avance,

Agrégats bien sur je voulais dire !!!! lol

Non !!!

Heureusement, régulièrement, la presse nous rappelle toute la sagesse des banques US et de leurs dirigeants:

https://www.lefigaro.fr/flash-eco/etats-unis-17-5-millions-de-dollars-d-amende-pour-l-ex-pdg-de-la-banque-wells-fargo-20200123

Moi qui pensais que l’or n’était pas une monnaie comme une autre car on ne peut pas en créer ex nihilo, il n’y a pas de planche à billets de l’or, ni de QE and co…

Il me semble donc toujours que l’or est l’assurance ultime contre les monnaies papiers. L’or n’a pas de dettes comme les états souverains et leur monnaies-dettes ? non ?

Bonjour Monsieur Chevallier, au sujet de l or, je comprends pas votre position contradictoire avec Pierre Jovanovic qui ne cesse de vanter cet investissement