Thomas Hoenig a présidé la Fed de Kansas City de 1991 à 2011 et il est maintenant Vice Chairman de la Federal Deposit Insurance Corporation (FDIC) depuis 2012.

Il est donc particulièrement bien qualifié pour analyser les problèmes bancaires aux Etats-Unis et dans le monde et il a une excellente culture de business économiste monétariste.

C’est donc une référence en la matière…

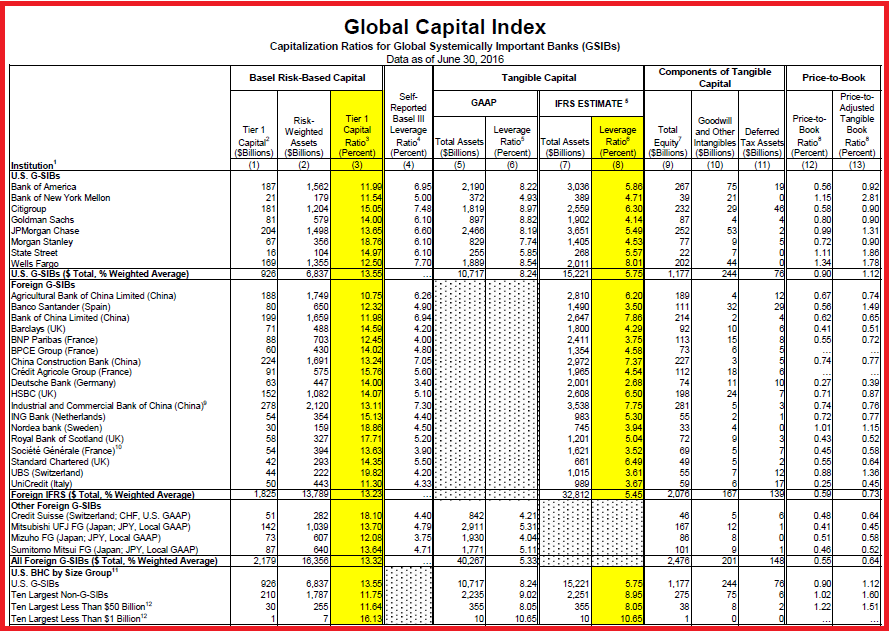

La FDIC établit après la publication des résultats semestriels des grandes banques présentant des risques systémiques (Global Systemically Important Banks, G-SIBs) un tableau (Global Capital Index) regroupant les données de base qui permettent d’analyser ces risques, avec un commentaire de Thomas Hoenig.

En fait, la FDIC et Thomas Hoenig suivent la même démarche que moi avec peu de différences et nos résultats sont parfaitement concordants, évidemment…

En effet, pour les banques des Etats-Unis et pour une sélection de banques européennes, j’ai mis en évidence que les risques systémiques présentés par les banques américaines sont nettement inférieurs à ceux des banques européennes,

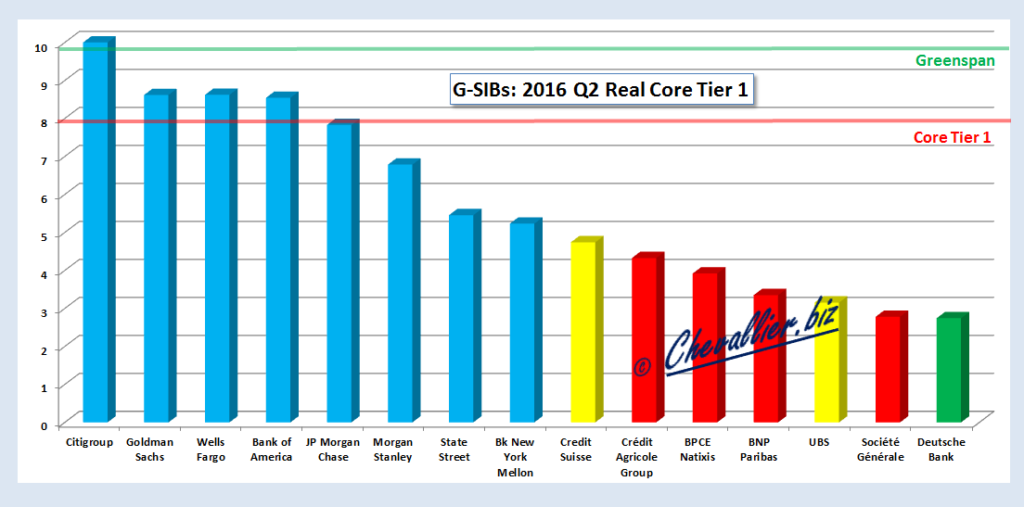

Document 1 :

Le graphique reprenant les chiffres des colonnes 6 ou 8 du tableau (Global Capital Index) de la FDIC confirme globalement mes analyses,

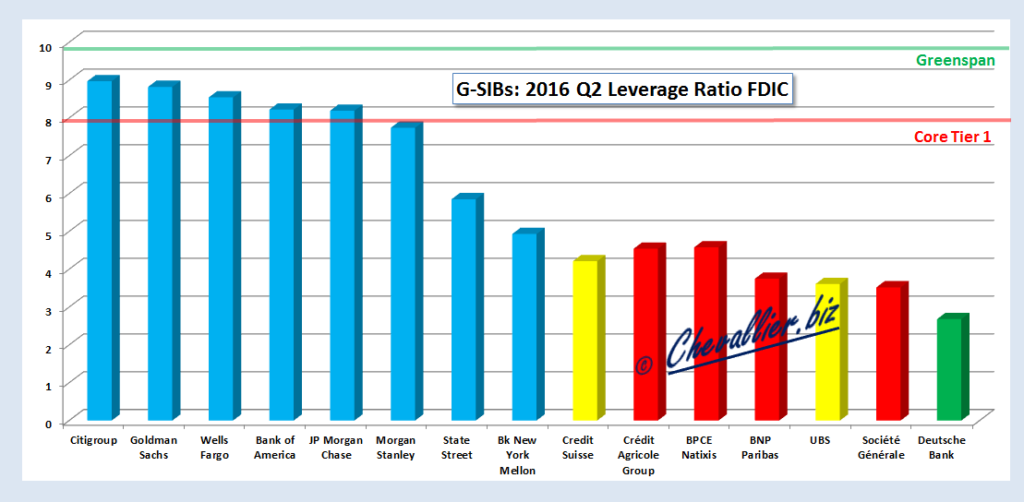

Document 2 :

Extrait du tableau (Global Capital Index) de la FDIC,

Document 3 :

La solution que j’ai adoptée est basée sur le multiple d’endettement (l’effet de levier, le leverage) car il s’agit de l’instrument d’analyse préconisé par ce bon vieux Greenspan dans les années 80 (qu’il a réactualisé après les turbulences financières de 2008) et qui s’exprime de la façon suivante : les banques ne doivent pas emprunter plus de 10 fois le montant de leurs capitaux propres.

Son inverse (en pourcentage) est le ratio Core Tier 1 qui doit être supérieur à 10 %.

Cette méthode a l’avantage d’être claire, simple et facile à déterminer systématiquement pour toutes les banques dans le monde… dans la mesure où les chiffres qu’elles publient sont considérés comme donnant une image fidèle de la réalité.

Elle repose sur le principe de base du fonctionnement des banques qui sont des entreprises dont l’activité principale est de prêter l’argent qu’elles ont et l’argent qu’elles n’ont pas mais qu’elles empruntent, ce qui n’est possible qu’en n’empruntant… mais pas trop, la limite étant ce multiple d’endettement de 10.

Thomas Hoenig et la FDIC raisonnent un peu différemment : pour eux, tout actif est incertain, donc les banques doivent avoir suffisamment de capitaux propres pour supporter les éventuelles pertes.

Ils calculent donc leur Leverage Ratio qui est le montant des capitaux propres réels par rapport au total du bilan, c’est-à-dire des actifs, en pourcentage.

Ces deux méthodes d’analyse qui portent sur des ratios aboutissent aux mêmes conclusions car elles donnent les mêmes classements avec des chiffres qui ont un très léger biais : pour moi, le ratio Core Tier 1 est de 10 pour 100 alors que pour la FDIC le Leverage Ratio est de 10 pour 110 soit 9,1 %.

Mes chiffres sont donc systématiquement majorés de 0,9 point par rapport à ceux de la FDIC.

Document 4 :

| 1 | 2 | 3 | 4 |

|---|---|---|---|

| Rank | Banks 2016 Q2 | Leverage Ratio FDIC | Core Tier 1 |

| 1 | Citigroup | 8,97 | 10,38 |

| 2 | Goldman Sachs | 8,82 | 8,62 |

| 3 | Wells Fargo | 8,54 | 8,62 |

| 4 | Bank of America | 8,22 | 8,54 |

| 5 | JP Morgan Chase | 8,19 | 7,83 |

| 6 | Morgan Stanley | 7,74 | 6,78 |

| 7 | State Street | 5,85 | 5,45 |

| 8 | Bk New York Mellon | 4,93 | 5,23 |

| 9 | Credit Suisse | 4,21 | 4,74 |

| 10 | Crédit Agricole Group | 4,54 | 4,32 |

| 11 | BPCE Natixis | 4,58 | 3,92 |

| 12 | BNP Paribas | 3,75 | 3,35 |

| 13 | UBS | 3,61 | 3,15 |

| 14 | Société Générale | 3,52 | 2,78 |

| 15 | Deutsche Bank | 2,68 | 2,74 |

Le principal problème est alors de déterminer le véritable montant des capitaux propres, les actifs tangibles (Tangible Equity ou Capital selon la FDIC).

En effet, pour Thomas Hoenig comme pour moi, les banksters ne sont pas crédibles quand ils publient des actifs dits pondérés des risques car par définition tout actif est a priori risqué.

La FDIC, Thomas Hoenig et moi nous sommes d’accord pour soustraire du montant des capitaux propres publiés les écarts d’acquisition (goodwill).

Par contre, je ne prends pas en considération les autres actifs intangibles car leur évaluation n’est pas toujours fiable (ils ne sont même parfois pas mentionnés), contrairement à la FDIC.

Autre point de divergence : je ne prends pas en considération non plus les produits dérivés (inscrits hors bilan) car ils ne sont pas comptabilisés (et ils ne devraient pas l’être) car ils ne font pas l’objet d’une facturation tant qu’ils ne sont pas arrivés à échéance.

En effet, ce sont des engagements qui ne se soldent qu’à l’échéance par le versement de la somme due par contrat, les montants engagés pouvant être considérables par rapport aux sous-jacents.

Malgré ce biais important, les résultats de la FDIC (qui inclut une comptabilisation plus complète des produits dérivés) sont très proches des miens, ce qui est logique dans la mesure où des banques qui sont bien capitalisées ne s’aventurent pas trop dans des produits dérivés risqués, et inversement, ce qui confirme une fois de plus la justesse des analyses de ce bon vieux Greenspan que je reprends.

Ces documents de la FDIC et les déclarations de Thomas Hoenig recèlent encore d’autres pépites…

Suite au prochain numéro.

Cliquer ici pour accéder aux données du Global Capital Index.

Cliquer ici pour voir le tableau du Global Capital Index.

Cliquer ici pour lire le discours de Thomas Hoenig sur le Global Capital Index.

La livre UK dévisse face à l’euro … on entre en zone de turbulence : attachez vos ceintures. 🙂

Tout va bien !

Le problème est que toutes ces arnaques ne sont pas sanctionnées. juste une constatation, l’or et l’argent ont dévissé, tout au moins graphiquement parlant mais si vous regardez le prix, par exemple, des pièces d’or(comme le kruggerand), le tarif ne cesse de prendre de l’ampleur! ceux qui savent se protègent.On a beau dire que détenir de l’or physique n’est pas une bonne option, sous prétexte qu’il ne donne pas de dividendes etc., ceux qui en détiennent depuis une bonne dizaine d’année ont fait un excellent choix; qui plus est, fiscalement parlant, il est un actif tangible intéressant. Évidemment, c’est de l’argent qui ne circule pas, mais quand l’immobilier baisse et est de plus en plus taxé, quand les assurances vie en fonds euros, avec cette loi sapin 2, sont de plus en plus problématiques, en ajoutant le risque bancaire, cette dichotomie entre l’or papier et l’or physique témoigne tout de même d’une prise de conscience de l’avenir…

À l’heure actuelle ce sont des armes qu’il faut stocker, pas de l’or.

bonjour.

peut on établir un Leverage Ratio de la BCE ?

capitaux propres ?

bilan ?

d’après d’éminents spécialistes la BCE ne peut pas faire faillite,c’est impossible…

merci

d’après d’éminents spécialistes la BCE ne peut pas faire faillite,c’est impossible : c’est la meilleure !!!

Justement, je vais faire un petit complément à ce sujet…

http://www.lemonde.fr/economie/article/2016/10/09/les-banques-europeennes-sont-solvables-assure-le-gouverneur-de-la-banque-de-france_5010570_3234.html#xtor=AL-32280539

http://www.businessbourse.com/2016/10/08/pierre-jovanovic-sur-frequence-evasion-effondrement-et-licenciements-questions-diverses-sur-lactualite/

Fire in the hole !!!

http://www.tdg.ch/monde/europe/deutsche-bank-craindre-krach/story/28317784

Bof, ‘faut pas paniquer : ya kà remettre une centaine de milliards d’€ dans ses capitaux propres !

C’est peanuts / budget excédentaire de l’Etat…

» il n’existe pas d’alternative à une aide publique en dernier ressort, quelles que soient les réticences du gouvernement allemand. »

Je suis assez étonné de lire çà compte tenu de la loi effective depuis ce début d’année!!!je suis encore plus surpris par le fait que les marchés financiers continuent d’évoluer comme si….

Un avis sur http://www.boursorama.com/actualites/crise-ou-recurage-bancaire-en-zone-euro-cercle-des-economistes-a4965e0df789834c35d9e275f89961ca ?

L’analyse me parait assez raisonnable.

http://www.boursorama.com/actualites/impot-a-la-source-les-gagnants-et-les-perdants-f4e4b2a3825048f20844871bb56675f7

désolé, erreur de vidéo;celle ci vient en complément du sujet:

http://www.businessbourse.com/2016/10/10/olivier-berruyer-faut-il-redouter-le-pire-pour-nos-banques/