Quid du placement le plus rentable à long terme ?

La réponse est simple et claire : ce sont les placements en actions d’entreprises américaines (des Etats-Unis) qui sont globalement les investissements les plus rentables sur la longue période… en dehors de ceux qui peuvent être réalisés dans des entreprises innovantes et performantes comme Apple et autres, et surtout par leurs concepteurs.

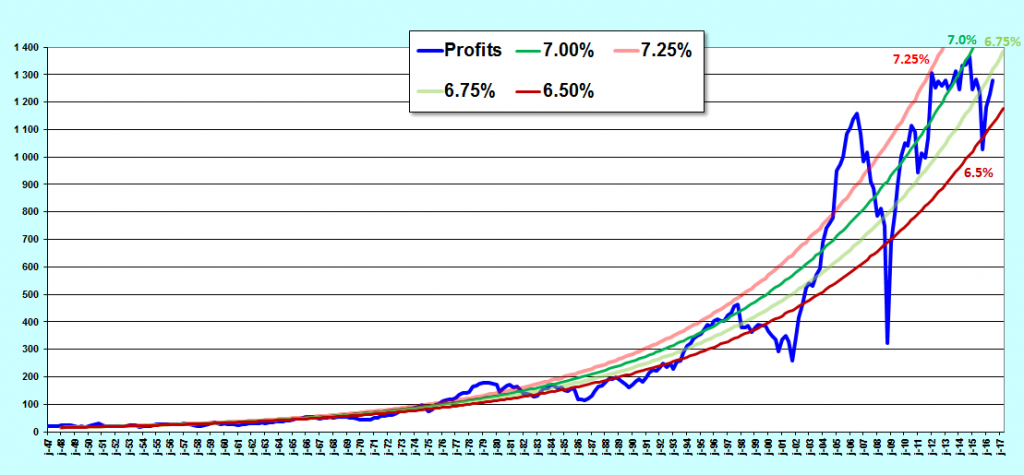

En effet, les bénéfices après impôts des entreprises américaines (des Etats-Unis) augmentent de 6,75 à 7,0 % par an sur la longue période (en valeur nominale) d’après les données de notre ami Fred de Saint Louis,

Document 1 :

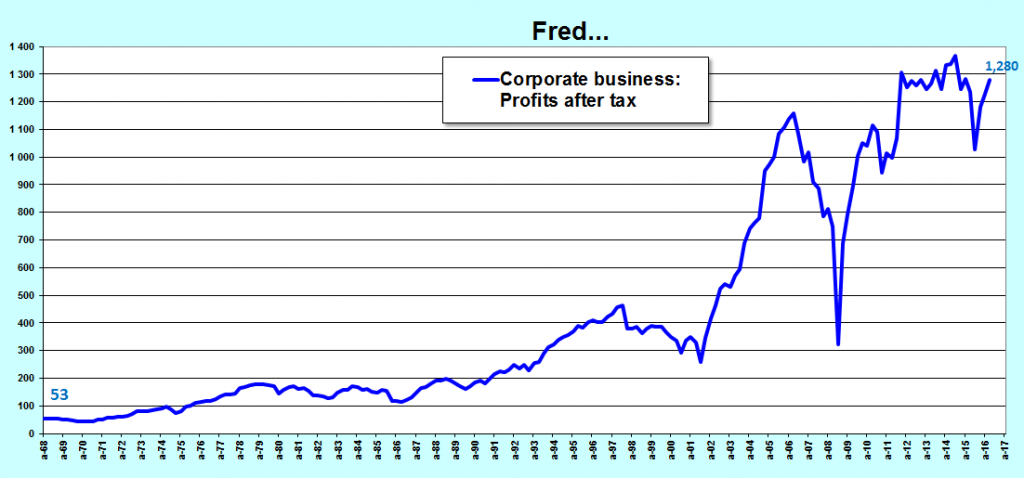

Ainsi, un capital type investi en (ces) actions de 53 (milliards de dollars globalement de capitalisation boursière) au 1° trimestre 1968 se monte à 1 280 (milliards) au 3° trimestre 2016, soit, toutes choses égales par ailleurs, une multiplication de ce capital de 24,33 fois en presque 50 ans…

Document 2 :

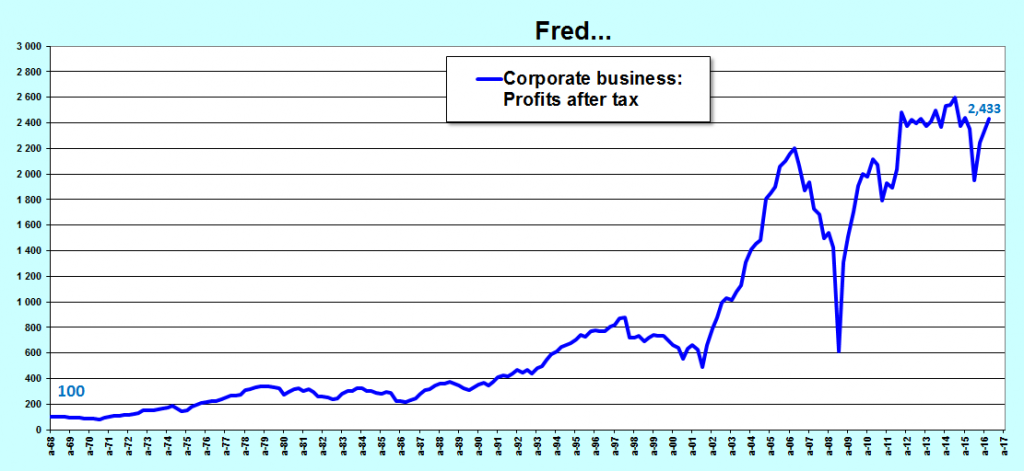

… ou autre formulation : 100 dollars investis en actions au 1° trimestre 1968 aboutissent à une capitalisation boursière de 2 433 dollars au 3° trimestre 2016,

Document 3 :

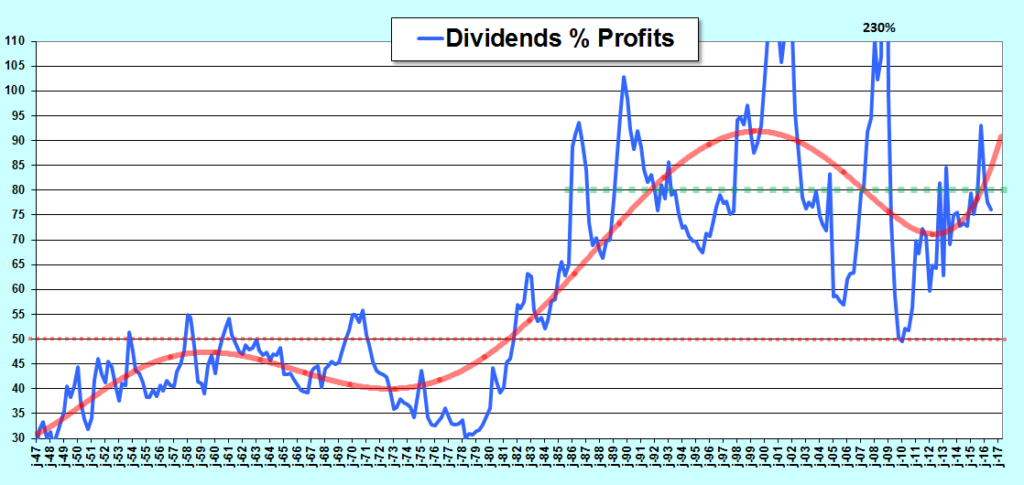

Aux bénéfices perçus par les actionnaires, il faut ajouter la distribution des dividendes qui représente globalement 80 % des bénéfices depuis le milieu des années 80,

Document 4 :

Comme le taux de distribution des dividendes (par rapport au cours des actions) est en moyenne de 5,33 % (sur la base d’un PER de 15), les capitaux investis en actions rapportent des dividendes multipliés par 12,73 fois sur la même période, en presque 50 ans.

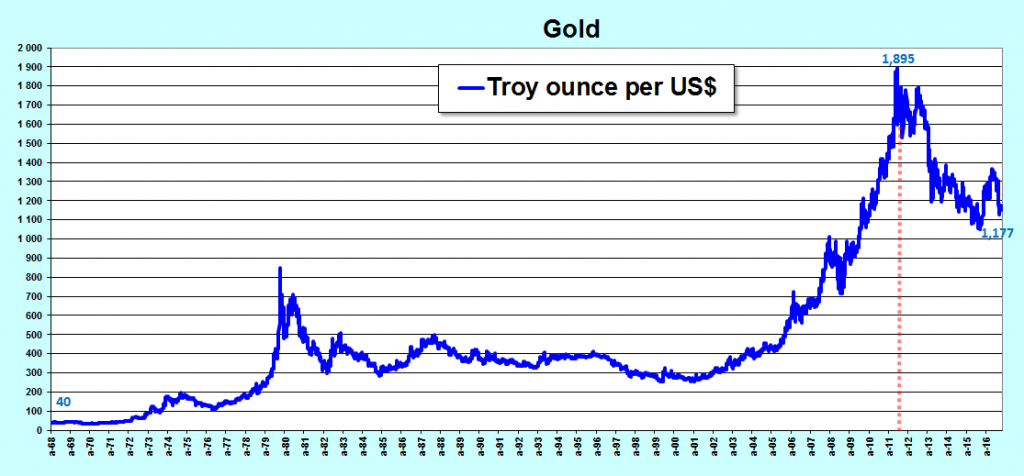

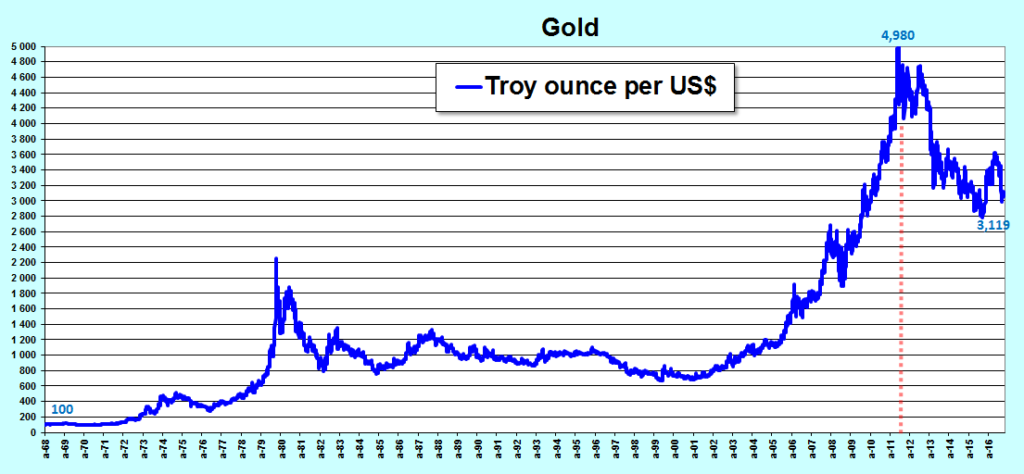

Ainsi, des capitaux investis en actions d’entreprises américaines ont rapporté 37, 06 fois l’investissement initial pendant cette longue période, en presque 50 ans (24,33 + 12,73), soit un rendement nettement supérieur à un investissement en or dont le cours de l’once est passé de 40 dollars à 1 177 US$ soit multiplié par 31,19 sur la même période…

Document 5 :

… ou autre formulation : 100 dollars investis en or au 1° trimestre 1968 correspondent finalement à 3 119 dollars au 3° trimestre 2016,

Document 6 :

Investir en actions, c’est apporter des capitaux à des entreprises pour qu’elles créent des richesses supplémentaires, ce qui permet d’augmenter la Richesse des nations et de leurs habitants, ce qui est évident pour toute personne normalement constituée…

Investir en or, c’est retirer de l’argent du marché pour acquérir une marchandise inerte qui ne produit aucune richesse.

Ben Bernanke, avant de présider la Fed, a montré avec d’autres économistes, que la Grande Dépression a été créée en fait par les Français qui avaient massivement investi en or, ce qui a eu un effet déflationniste mondial catastrophique.

Si le paysan de Böhm-Bawerk avait investi en or, il n’aurait jamais pu augmenter ses capacités de production. Il serait resté pauvre avec un peu d’or en réserve comme le font les Indiens (les paysans en Inde).

La hausse vertigineuse du cours de l’or après 2005 s’explique surtout par la baisse relative du dollar (US$) et par l’augmentation des achats d’or par des asiatiques, Indiens et Chinois surtout qui se sont enrichis grâce à la croissance.

En effet, ils sont les principaux acheteurs d’or dans le monde. L’or constitue pour eux traditionnellement une valeur refuge car ils n’ont pas confiance dans les banques et ils n’ont pas tout à fait tort sur ce point, mais ils ne s’enrichissent pas en achetant de l’or.

Enfin, il faut rappeler une fois encore que l’or n’est pas une monnaie universelle !

L’or est un métal qui nécessite un certain travail pour le produire. C’est donc une marchandise qui a un coût et un prix de vente qui dépend du marché, exprimé en monnaies.

Une monnaie a par définition pour contrepartie une certaine quotité de la production nationale.

Elle repose sur la confiance que l’on a ou que l’on n’a pas dans ces monnaies.

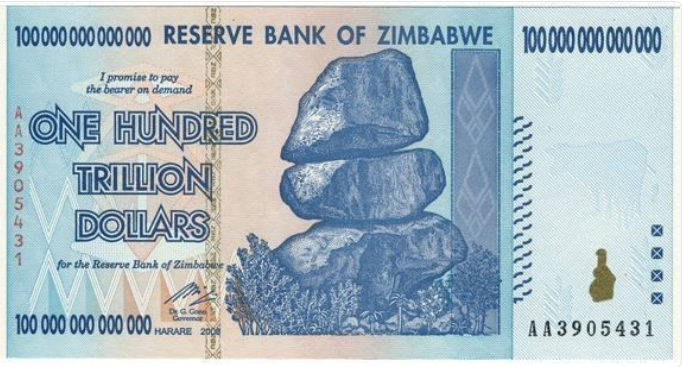

Ainsi par exemple, 100 dollars des Etats-Unis n’ont pas la même valeur que 100 dollars du… Zimbabwe !

Document 7 :

Cliquer ici pour accéder à la série de notre ami Fred de Saint Louis sur les bénéfices des entreprises utilisées ci-dessus.

Cliquer ici pour accéder à la série sur le cours de l’or en dollars utilisée ci-dessus.

Pour moi, ce sont les placements en obligations d’entreprises européennes donc en euros.

Justifiez le !

Certes, mais au demeurant, on constate que l’écart n’est pas si énorme que cela en relatif (7,35% de rendement annuel moyen pour l’or et 7,75% de rendement annuel moyen pour les actions US sur une période de 48,5 années, si je reprends vos chiffres).

Pour ma part, et bien que je comprenne votre raisonnement lié à la circulation de la monnaie et au cercle vertueux de création de richesses, je recommande à mes clients d’investir une quotité de leurs actifs financiers en métaux précieux détenus en direct. Il s’agit dans un premier temps de préserver la valeur de leur patrimoine face à l’effondrement séculier des monnaies papier (et qui de mon modeste point de vue ne va pas nécessairement aller en s’arrangeant…).

D’autre part, il s’agit de diversifier les risques notamment l’exposition face au système monétaire et financier actuel (je ne leur fais pas investir pas non plus des % « complotistes », mais par exemple des nouvelles comme celle qui indiquait qu’HSBC ne pouvait être poursuivie à cause d’un risque systémique laisse quelque peu songeur – cf. blanchiment d’argent de narco trafiquants en Colombie et au Mexique… – et invite à ne pas nécessairement « subventionner » de telles entités).

Egalement, avec la Loi SAPIN II, on parle des blocages potentiels sur les rachats d’assurance-vie, plus de silence sur les blocages des rachats des parts d’OPCVM également concernés…

Je tiens à faire conserver une certaine liquidité à mes clients d’autant plus qu’il y a une illiquidité sur les autres actifs détenus (actifs immobiliers notamment et titres non côtés).

Par ailleurs, plutôt que de leur faire investir dans des parts de sociétés étrangères sans aucun contrôle dessus, je préfère leur conseiller d’investir dans des valeurs mobilières contrôlées par eux ou leur groupe familial et où ils ont la main sur l’exploitation et la gestion: si l’activité économique génère de la richesse, éliminons tout un paquet d’intermédiaires parasites qui se « gavent sur la bête » si je puis me permettre et faisons la business à notre sauce plutôt que de le déléguer à des personnes dont manifestement les valeurs sont parfois fortement antagonistes avec les nôtres.

Cela par ailleurs n’empêche pas de détenir à la marge des actions d’entreprises US, EUR ou autres !

(détenir des actions US est pour moi un placement alors que je conseille à mes clients d’investir, la nuance est forte de mon point de vue).

Par ailleurs, il convient aussi d’être prêt à voir tout ou partie des paradigmes économiques et financiers « évoluer » (par exemple, qui aurait pu anticiper il y a 15 ans qu’il puisse y avoir des intérêts négatifs ? la BNS récolte ainsi 1 Md de CHF en 2016).

Enfin, avec les évolutions FATCA, certaines prérogatives de l’IRS (le fisc « impérial »…) m’encouragent à être prudent quant aux investissements réalisés sur le territoire US. Libre à chacun d’engager les stratégies patrimoniales qu’il souhaite ! mais autant le faire avec le maximum de variables pour préparer plutôt que d’avoir à réparer…

Raisonner par l’exclusion arbitraire n’est peut-être pas judicieux (sauf si correspond à des croyances et valeurs personnelles fortes).

J’ai voulu (dé)montrer par ces séries que le meilleur placement sur le long terme est en actions, i.e. en investissements dans des entreprises, et seules les séries US sont utilisables…

Autre conclusion : les retraites doivent être financées par ce moyen…

La démonstration est évidente a posteriori, et je vous rejoins sur cela avec mes bémols ci-avant indiqués, mais sur le principe on est OK.

L’enjeu aujourd’hui est de « savoir » sur quelles classes d’actifs allouer son patrimoine, pourquoi, de quelle manière et avec quelle approche de la gestion des risques afférents.

Dans votre démonstration, le cycle est de près d’un demi siècle: on pourrait se demander a priori ce que seront les « paris gagnants » dans un demi-siècle. Cela avec des sous-tendances internes mais surtout d’autres englobantes avec des cycles encore plus longs tels que par exemple, celui de colonisation-décolonisation qui a embrayé sur le cycle mondialisation et, peut-être une phase amorcée de démondialisation, dans un autre cycle ou le dématérialisé succède à un matérialisme, et on peut encore enchaîner sur d’autres cycles plus longs.

Nous ne pouvons faire fi des variables géopolitiques, « religieuses »…

Sachant que les théories ont généralement vocation à être erronées car supplantées par de nouvelles, en attendant leurs propres supplantation.

Bref, à chacun ses prismes, ses approches pour l’analyse du « monde qui l’entoure ».

Et surtout, à chacun de ne pas s’y laisser enfermer en lisant des propos construits et argumentés d’autres qui ne vont pas forcément dans le même « sens », d’où ma lecture assidue de ce blog de qualité.

Merci pour votre commentaire…

Je reviendrai sur certains points, mais 2 remarques :

1 / à propos des cycles : ce qui est important maintenant est que la Fed réussit à casser l’amplitude des cycles au point de quasiment lisser la croissance,

2 / investir dans des entreprises est toujours le meilleur investissement à faire mais ce n’est pas toujours facile de le faire pour beaucoup de gens, donc, l’investissement en actions est le + facile et il n’y a de séries longues fiables que sur les actions US, d’où mon papier

Du coup, si je poursuis l’echange:

1) en effet, quid de la paire en quelque sorte Trump-FED, notamment lorsqu’on voit s’amorcer des tendances favorables telles que vous les relevez. Toutefois, Bill GROSS (Janus, ex-Pimco), gérant obligataire de premier plan si besoin était de préciser, indiquait récemment que le seuil de 2,60% sur le 10 ans US était bien plus important que les 20 000 points du DJIA. Pour lui, ce seuil entraînerait un risque sur la soutenabilite du remboursement de la dette. Reste la fameuse interrogation de l’inflation… Par ailleurs, il s’agirait dans un premier temps, probablement d’un cycle « court »: à suivre sa pérennité et si cela bascule sur un cycle « long » plus « favorable »;

2) Ensuite, et je sais le reconnaitre bien volontiers: d’un côté l’or est stérile dans sa forme actuelle (comme le montre par exemple la parabole des talents), tandis que de l’autre l’entreprise est vertueuse (comme le montre toujours cette même parabole…et restons au premier degré de lecture…). Donc oui, l’investissement dans les sociétés est effectivement judicieux! Mais bon, un peu d’or (et surtout d’argent…) dans la besace…

L’optimum des rendements des Notes à 10 ans est dans les 3 %, cf. mes analyses,

Bill GROSS est soit un Dem anti-Trump primaire, soit un manipulateur agissant à contre (de ses déclarations comme GS), soit les 2 !

Je vous cite :

« Investir en actions, c’est apporter des capitaux à des entreprises pour qu’elles créent des richesses supplémentaires, ce qui permet d’augmenter la Richesse des nations et de leurs habitants, ce qui est évident pour toute personne normalement constituée… »

Oui ça c’est la théorie : l’entreprise qui lève des fonds, crée des emplois etc. (comme dans un monde merveilleux). Sauf que dans la réalité, avant que l’entreprise ne puisse prétendre à rentrer en bourse, elle a déjà procédé à de (nombreuses) levées de fonds auprès d’investisseurs privés et autres business angels. Elle a manifestement fait ses preuves, traversé le rubicon et possède déjà toute une histoire.

Au delà du story telling de l’entreprise qui a une vraie logique industrielle, un vrai marché etc. et qui veut poursuivre sur sa lancée, l’entrée en bourse est une opération marketing qui vise essentiellement à récompenser l’actionnariat historique. Parce que la bourse c’est tout simplement magique ! C’est l’histoire de la grenouille qui devient boeuf ! C’est le moment ultime dans l’histoire de la boite où les investisseurs de la première heure vont enfin pouvoir s’en mettre plein les poches (au dépend d’individus qui leur sont parfaitement anonymes au demeurant) !

Acheter une action en bourse, ce n’est pas investir, c’est accepter de prendre un risque… (en lieu et place d’une autre personne). C’est jouer (au casino) ! Investir, c’est (se) former, s’équiper, recruter etc. rien à voir.

Et acheter de l’or c’est retirer ses billes du jeu (c’est continuer à jouer mais autrement) particulièrement au moment où les planches à billets sévissent comme elles ne l’ont jamais fait et où les ordinateurs se défient les uns les autres (ce qui n’était pas le cas en 1968 au passage…)

Plutot d’accord avec votre billet, neanmoins quelques points a considerer:

– La fiscalite des dividends.

– Il est complique d’avoir la performance des indices (probablmenent mois de 50% des assets managers y arrivent sur le long terme) donc il faut choisir le bon instrument.

– Les frais de gestion, car si les index US ont monte, investir dans l’index est fait via un Fonds qui prend des frais.

Sans compter que vous comparez les actions qui sont a un all time high alors que l’or n’y est plus.

Au final une allocation de 10-20% sur de l’or parait raisonable au vu de l’ecart de performance pas vraiment significatif.

Depuis 2000 j’ai l’impression que les actions Us est autres places boursières ont perdu plus de 20% si on tient compte du change Frs/dollars.

http://www.latribune.fr/economie/international/espagne-le-sauvetage-des-banques-a-coute-61-milliards-d-euros-aux-contribuables-629658.html

Les bandits sont Sarkozy et merkel

Je suis d’accord que l’investissement en action US reste un bon placement.

Par contre, même si je ne suis pas trop partisan de ce type d’investissement, l’or, la pierre, les oeuvres d’art etc. même s’ils sont considérés comme des placements inertes, c’est à dire qu’ils ne produisent pas eux-même de la valeur, je ne pense pas qu’ils peuvent être responsable d’une crise.

Personnellement, le véritable responsable c’est la non circulation monétaire, c’est à dire qu’un agent économique décide de garder sa trésorerie. En d’autres termes, cash is not king, cash is evil !

Même lorsqu’on achète de l’or, l’argent circule à l’intermédiaire qui vous vend de l’or, pour payer les salaires etc. Par contre, Apple, qui par le biais d’optimisations fiscales, se retrouve avec plusieurs milliards « coincés » en dehors des USA sans pouvoir être utilisé, ça c’est le genre de situation qui peut poser problème d’un point de vue économique.

Pour rappel, l’or ne fait pas faillite… contrairement à de nombreuses entreprises.

Combien d’entreprises cotées en 1968 ont-elles fait faillite ?

Il est également utile de relever que les entreprises les plus performantes aujourd’hui, celles qui tirent dons les indices à la hausse, n’existaient pas en 1968.

Il convient donc de comparer ce qui est comparable et d’éviter les raccourcis simplistes.

Le problème de votre démonstration, c’est que l’indice de 1968 ne correspond en rien à l’indice de 2017 tandis qu’une once d’or de 1968 correspond en tout point à une once d’or de 2017.

Par ailleurs, si cet or de 1968 a été acheté sous la forme d’une pièce de monnaie, sa valeur numismatique en est aujourd’hui démultipliée par rapport au cours de l’or actuel.

En outre, si l’on tient compte de la fiscalité comme le relève un commentaire ci-dessus, il apparaît clairement que, en terme de moyenne, l’or écrase littéralement les actions… et cela sans avoir supporté le moindre risque de voir sa valeur intrinsèque réduite à néant sans espoir de la recouvrer un jour.