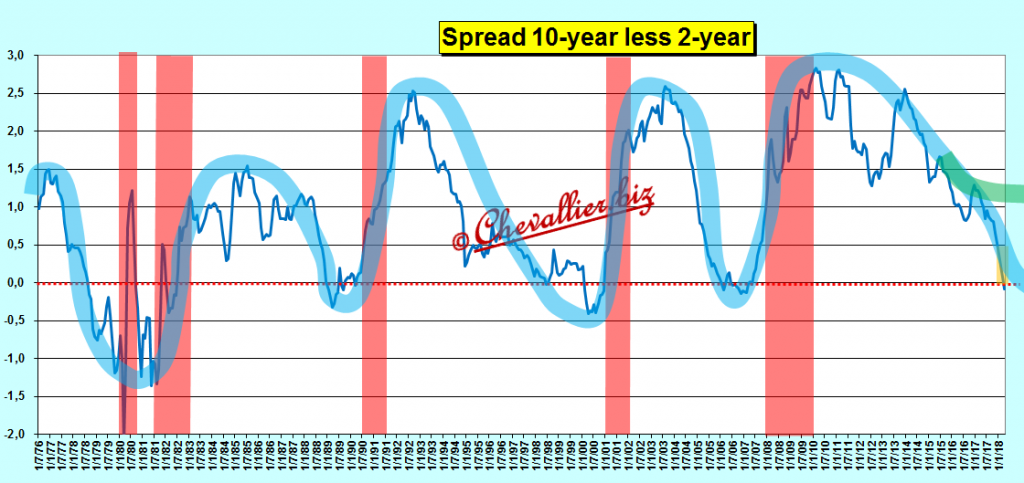

Un écart négatif entre les rendements des Notes à 10 ans et ceux des Notes à 2 ans, le Yield spread 10y-2y, est le canari (encore lui ici !) qui prévient qu’une récession va se produire inéluctablement aux Etats-Unis… un certain temps plus tard comme l’atteste notre ami Fred de Saint Louis et mon graphique mettant en évidence les cycles qui se succèdent depuis que les données existent à ce sujet,

Document 1 :

Au point de départ, la baisse de ce Yield spread 10y-2y est ordinairement provoquée par les membres du FOMC qui remontent le taux de base de la Fed pour lutter contre l’inflation naissante (ou potentielle) provoquée par une croissance (du PIB réel) trop forte, les rendements des Notes à 10 ans baissant ou stagnant (jadis à un haut niveau), ce qui correspond à la situation actuelle.

Les coûts des emprunts pour les ménages et les entreprises augmentant, la demande baisse entrainant ainsi la chute de la croissance du PIB au point de provoquer une récession plus ou moins importante comme la Grande Récession en 2008-2009,

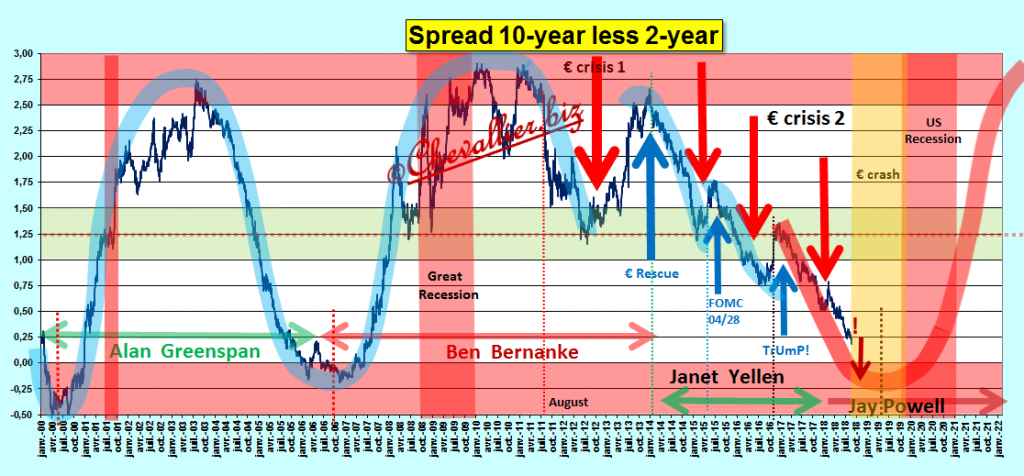

Document 2 :

Par la suite, les membres du FOMC sont amenés à baisser rapidement le taux de base de la Fed pour faire repartir la croissance, ce qui ramène le cycle à son point de départ, et ainsi de suite depuis des décennies !

C’est simple, tout est simple.

Tout le monde sait parfaitement tout cela.

La nouveauté dans ce présent cycle est que la baisse de ce spread (quasiment à zéro actuellement) ne provient pas d’une croissance inflationniste trop forte aux Etats-Unis mais de l’anticipation des répercussions de l’€-crash !

En effet, il existe une relation de cause à effet entre la baisse de ce spread et l’évolution de l’€-crise comme cela apparait clairement sur ce graphique,

Document 3 :

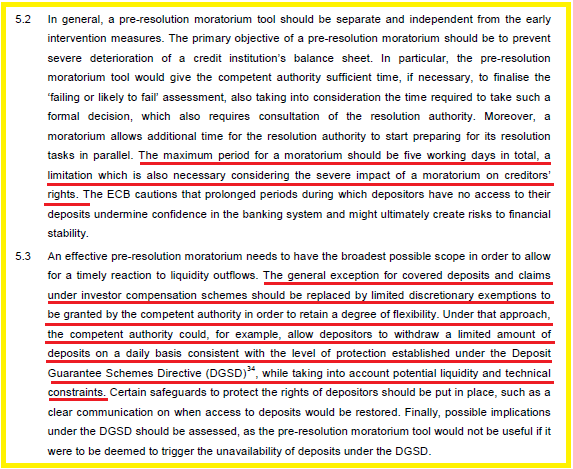

Normalement, c’est-à-dire depuis des décennies, les rendements des Notes à 10 ans sont élevés en période de forte croissance (dans les 4 à 5 % en 2006-2007) car les mauvais investisseurs portent leurs capitaux sur les marchés d’actions qui sont alors très rémunérateurs, les bons du Trésor (surtout ceux à 10 ans qui en sont la référence) sont délaissés, les prix des contrats étant bas, les rendements sont élevés, ce qui est parfaitement logique.

La nouveauté dans ce présent cycle est que les bons spéculateurs (ceux qui voient juste et loin), placent (depuis juillet 2011) leurs capitaux préférentiellement sur les TBonds à 10 ans qui sont le refuge classique en cas d’anticipation de récession, car ils ont bien compris que l’€-crash à venir allait avoir des répercussions négatives aux Etats-Unis (à savoir une récession).

De ce fait, les rendements des Notes à 10 ans sont maintenant anormalement bas (c’est-à-dire par comparaison avec la situation prévalant lors des décennies précédentes), ce qui conduit à un Yield spread 10y-2y à zéro avec des rendements des Notes à 10 ans à un niveau nettement inférieur à ce qu’ils étaient jadis.

Les membres du FOMC viennent de donner dans le compte rendu (les Minutes) de leur dernière réunion une explication particulièrement… foireuse de cette anomalie (à savoir un spread à zéro avec le 10 ans dans les 2 %),

Document 4 :

Ils prétendent que les taux longs bas sont le résultat de la forte demande mondiale en actifs sûrs (que sont les bons à 10 ans des Trésors), d’autant plus que la BCE (sans la nommer) continue à acheter des quantités anormalement élevées de tels actifs.

Il s’agit là manifestement d’une affirmation qui ne correspond pas à la réalité, a priori pour occulter les risques d’€-crash sur la croissance américaine de façon à enduire dans l’erreur à l’insu de leur plein gré les idiots utiles que sont les mauvais investisseurs.

Bien entendu, les gens de la Fed savent parfaitement qu’il s’agit là d’un leurre qu’ils ont lancé.

Ça marche, plus ou moins bien : c’est une interprétation reprise par tous les idiots utiles que sont les journaleux et bonimenteurs patentés que sont les analystes financiers et autres chiefs economists.

Cependant, beaucoup de gens ne sont pas dupes : ce sont les bons spéculateurs, ceux qui analysent correctement les données, ainsi bien entendu que tous les Américains qui défendent d’abord et avant tout les intérêts de l’Amérique pour qu’elle garde son leadership sur le monde, à savoir, en premier lieu le Donald, son gouvernement, les gens de la Fed et les dirigeants des grandes banques…

En fait, là se trouve un autre gros problème : les banksters profitent des bons résultats des entreprises américaines (dopés par la baisse du taux d’imposition du Donald) pour inciter leurs clients à investir en actions, ce qui leur permet de se délester de ces actions au plus haut, en faisant porter sur leurs clients les pertes prévisibles à la suite de l’€-crash !

C’est là une manip bien connue… de ceux qui connaissent les mœurs des banksters.

Une fois de plus, les idiots d’investisseurs (faisant confiance en leur banque) deviennent miraculeusement utiles.

Enfin, un autre problème se pose maintenant : quelles vont être les réactions des marchés et des hommes (et des femmes) politiques face à l’imminence d’un €-crash ?

Beaucoup de solutions sont possibles et il est difficile sinon impossible de les expliciter.

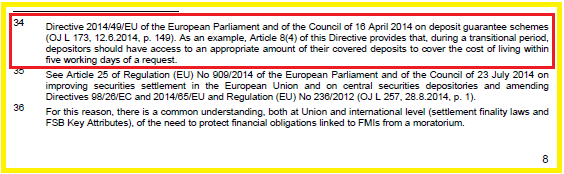

De toute façon, le plus grand désordre est à craindre dans la zone et c’est la raison pour laquelle les Marioles de la BCE ont déjà prévu les mesures d’urgence à prendre en cas de risques de faillite de banques,

Document 5 :

Ces Marioles de la BCE sont sympas finalement : ils prévoient généreusement de laisser aux Euro-zonards de quoi vivre à peu près normalement au minimum pendant quelques jours.

Document 6 :

Voir ci-dessous en fin d’article le lien de l’article que j’avais consacré à ce sujet.

A ma connaissance, seules les personnes qui ont lu mes articles sur mon site ont pu suivre, depuis le… 17 décembre 2017 mes prédictions d’un Yield spread 10y-2y à zéro au plus tard fin août 2018, ce qui alimente la spéculation gagnante !

De plus, j’ai fourni toutes les justifications précises qui vont provoquer cet €-crash, à savoir une hypertrophie considérable de la masse monétaire dans la zone causée en grande partie par les banksters qui ne respectent plus les règles prudentielles d’endettement et qui sont de ce fait proches de la faillite.

Cliquer ici pour (re)lire un de mes articles (parmi beaucoup d’autres) justifiant cet €-crash.

Cliquer ici pour (re)lire cet article du 17 décembre 2017 prédisant un Yield spread 10y-2y à zéro au plus tard fin août 2018.

Cliquer ici pour (re)lire un de mes conseils d’investissement gagnant en Notes à 10 ans pour ceux qui ne peuvent pas acheter des contrats.

Cliquer ici pour (re)lire cet article du 20 novembre 2017 expliquant les mesures que la BCE prendra en cas de risques de faillites de banques (cf. documents 5 et 6)

Par ailleurs, il ne m’est pas possible de reprendre à chaque article des points qui ont déjà été traités maintes fois auparavant.

Les personnes qui découvrent mon site doivent acquérir une certaine culture monétariste en rétropédalant la lecture de mes articles précédents.

Ne pas oublier : tout est simple !

Bonjour Jean-Pierre,

Encore Merci pour toutes vos explication relatives au spread et surtout aux implication pour la zone euros, même si j’ai encore du mal avoir la raison pour laquelle la baisse du spread des Notes 2ans et 10ans vont avoir un impact sur l’euro Zone. J’ai bien conscience qu’il y a de nombreux soucis (dettes) en zone euros. Comme vous le dites je fais partie des Eurozonards qui ne comprennent rien au monétarisme :(, mais j’essaye de lire des choses… Bref… je crois malheureusement qu’il me manque des wagons pour appréhender les implications de ce qui se passe réellement.

En ce qui concerne vos graphique, depuis plusieurs mois, vous indiquez que l’on assiste à une tendance lourde à la baisse entre les taux à 2ans et à 10ans des bonds americains – ce qui est évidemment clair.

J’ai récupéré les chiffres officiels de FRED ici : https://fred.stlouisfed.org/series/T10Y2Y

Cependant en terme de pronostic sur les dates de crash (quand nous atteindrons le zéro ou même plus bas), l’analyse technique nous dit que nous sommes dans un canal baissier qui a un support qui touchera le zero fin décembre 2018 et une résistance qui touchera le zero en Septembre 2019 (selon mon graphique https://ibb.co/hAkuoU )

On peut donc résumer en disant que ça baisse, de manière constante, mais on voit aussi des remontées locales.

De là à prédire une chute à 0 d’ici la fin du mois d’aout ou bien même d’ici à la fin septembre semble actuellement hors d’atteinte si l’on se contente de lire le graphique. Cependant un phénomène exogène (Twit du Donald ou … ) pourraient avoir un pouvoir accélérant (dans l’un des 2 sens).

On peut aussi imaginer un décrochage (ce qui est bien entendu possible.) – l’analyse technique ne peut en aucun cas prédire quoi que ce soit avec une quelconque assurance, mais les formes géométriques ici sont assez caractéristiques. nous nous trouvons dans un beau canal baissier.

Pour ce que cela vaut, il faudra observer le comportement au contact de la ligne de support (ligne rouge du bas (Voir graphique : https://ibb.co/gcER2p ). Il y aura 2 options … Le rebond … (comme en janvier 2018 et juin 2018) et là on en reprend pour quelques mois OU le décrochage et l’€crise à la clef (selon vos analyses) – très rapidement – sachant que le spread est déjà bien bas.

A priori dans quelques jours nous serons fixés.

En espérant que cette petite analyse vous aura intéressée.

Note :

1. Il est important de constater que dans le passé la pente àla hausse ou à la baisse du spread peut être très marquée (en clair un décrochage peut très vite arriver).

2. lors de la précédente chute de ce spread (entre 2004 et 2006), la baisse a été bien plus constante, mais il est à noter que lors que l’on est arrivé à un spread de 0.14%, un rebond a été observé. On sent aussi que la pente a changé de coefficient à l’approche du 0. Voir graphique https://ibb.co/idceNp

Analyse Finale : 2017- 2018

https://ibb.co/gcER2p

Analyse plus long terme 2015-2018 :

https://ibb.co/hAkuoU

Tout l’historique de la FRED :

https://ibb.co/eFgjoU

DE 2006 a 2018 :

https://ibb.co/gZLNa9

Fin de la baisse de 2005 :

https://ibb.co/idceNp

Graphiques faits sous excel, car je n’ai pas trouvé les bons codes des treasuries a 2 et 10 ans sous PRT.

« une hypertrophie considérable de la masse monétaire dans la zone causée en grande partie par les banksters qui ne respectent plus les règles prudentielles d’endettement et qui sont de ce fait proches de la faillite. »

C’est lorsque nous commençons à vous comprendre que nous vous trouvons hyper-mesurés, bien trop polis avec un sens profond et respectueux de la condition humaine, Monsieur JP Chevallier et pour cela, mille fois merci pour votre tolérance hors normes. Respect.

La fraude institutionnalisée au plus haut niveau a repoussé la faillite générale, et nous sommes tous coupables et condamnés à en subir les conséquences désastreuses d’une manière ou d’une autre, tôt ou tard.

Le bilan de la BCE, des BC et des Banksters sont à suivre à la loupe avec vos lumières par ces temps de plus en plus obscurs et radicales.

Pluss 1 !

Oui vive JPC.

Pour l’instant tout va bien. C’est comme au cinéma. Et puis c’est à causes des libéraux et du capitalisme de toute façon. Mon Dieu, mon Dieu, écoutez nous ! Sauvez ces pêcheurs de banksters.

Ou pas…

Merci à l’auteur de ce blog pour le dézoomage avant 2000.

Quelqu’un peut-il mettre en relation le spread 10Y-2Y avec un indice boursier US représentatif, par exemple le S&P 500, pour mesurer le délai moyen entre le passage du spread en territoire négatif et le début de la baisse des actions US ? L’ami Fred ne propose que 10 années de data pour le S&P ce qui limite quelque peu les analyses rétroactives (ou alors je n’ai pas trouvé la bonne série, ce qui n’est pas impossible). Il y a sans doute d’autres outils qui permettent de le faire. Une approche avec des indices européens pourrait également être intéressante, bien que forcément un peu plus indicative.

que pensez vous des annonces de notre premier ministre, croissance revue à la baisse pour budget 2019 ?

non indexation sur l’inflation officielle des retraites et autres, est-ce les complications pour le micron poudré qui s’annoncent !

Bravo pour ce site, je vous suis depuis 2006. La rentrée va en effet être très chargée.

Sanctions contre la Russie, Chine, Turquie (amende en milliards de dollars à Halbank) vont générer une tempête dans les émergents. Avec un repricing du risque qui va probablement

inverser le 2y10y Treasuries.

Tous les trucs ont déjà été utilisés par la BCE pour éviter l’€ crash, probablement que cette fois ce sera la fin.

Au plaisir de suivre la suite de votre logique implacable.

A Benoit C.

Oui moi aussi j’y ai pensé (spread versus indices boursiers) mais pas eu le temps de traiter la chose .

On peut aussi envisager les comparaisons avec d’autres types de valeurs (matières premières etc …), mais qu’en est-il de l’intérêt de la chose sachant que l’histoire se ressemble mais n’est jamais la même.

En tout cas on pourra peut-être voir des choses sur les mécanismes et principes..

on peut trouver les infos sur le S&P500 ici :

https://finance.yahoo.com/quote/%5EGSPC/history?period1=-610682400&period2=1535234400&interval=1d&filter=history&frequency=1d

J’ai réussi à remonter jusqu’en 1950 – largement suffisant pour une analyse.

Avec les données de la FRED, on peut aisément voir la corrélation entre le spread et les valeurs des indices. Je vais voir ce que je peux faire à ce sujet.

Très bien, merci !

Bonjour a tous. Ça sent le sapin!

J’avais partagé mes recherches sur ce sujet en commentaire le mois dernier:

http://chevallier.biz/2018/07/bce-le-donald-les-banksters-les-musulmans-et-l%E2%80%99e-crash/#comment-23347

Je reposte le graphique: le spread + l’indice NASDAQ

https://fred.stlouisfed.org/graph/?g=kcF9

L’indice Nasdaq est le mieux que j’ai trouvé sur le site de la FED pour représenter les actions, mais il est un peu plus extrême que le SP500.

Il y’a clairement une corrélation inverse a partir des années 1990, mais je pense qu’il faut faire une analyse sinusoïdale ou analyse spectrale pour obtenir un coefficient de corrélation valide.

L’idée était simplement de trouver ou non des corrélations et des délais moyens à partir du passage du spread 10Y-2Y en territoire négatif. Elles sont a priori évidentes pour les US puisqu’une récession débute sous 1 à 2 ans (ce serait d’ailleurs intéressant de savoir comment une récession est définie). A priori toujours, les indices boursiers US chutent forcément dans les mêmes eaux ou un peu avant, entraînant plus ou moins rapidement les places mondiales. Les conséquences sur d’autres valeurs pourraient être contre-intuitives : par exemple j’ai dans l’idée que l’or ne monte pas forcément à chaque fois, mais ça reste à vérifier.

Si vous pouvez passer un peu de temps sur le sujet c’est super, merci 🙂

Il y a crise quand votre voisin perd son emploi, et récession quand vous perdez le vôtre !

Lol !

pourtant, tlt, ief,shy, pas terrible! quant au vix, il est bien calme. Changer les euros en $ me paraissait une option intéressante mais je me demande si le Donald ne va pas maintenir le $ à un niveau assez bas , tout au moins, un certain temps!Çà ne ferait pas l’affaire de l’Europe et de l’euro (et donc de la kaiser)

Bientôt faudra un accès payant à ce site. C’est absolument impensable, inouï, qu’une mine d’infos comme ça soit gratuite.

😉

Entièrement d’accord !

Avez-vous pensé a patreon.com, tipeee.com, etc?

Merci pour toutes ces données et explications précieuses.

Les Allemands … et les risques systémiques!

https://www.imf.org/en/Publications/CR/Issues/2016/12/31/Germany-Financial-Sector-Assessment-Program-Financial-System-Stability-Assessment-44013

La DB, est bien le dessert de l’orgie des banksters ! À comparer avec vos analyses…

Il va en falloir du capital ! Surtout si l’on fait cadeaux des intérêts aux Grecs…pour commencer…

Trump propose de racheter la dette italienne afin de soutenir la coalition eurosceptique au pouvoir à Rome

Avez vous vu cette news ? Trump voudrais protéger un peu les italiens, car les actions du nouveau gouvernement ont l’air de plaire à celui ci ?

https://www.businessbourse.com/2018/08/26/trump-propose-de-racheter-la-dette-italienne-afin-de-soutenir-la-coalition-eurosceptique-au-pouvoir-a-rome/

Pour info :

https://ibb.co/mSpVf9

Fait rapidement …. on voit sur ce graphique 2 courbes.

la courbe bleue est celle du spread 10Y-2Y.

La courbe Rouge représente le SP500.

J’ai dû corriger le SP500 afin qu’il reste à « l’horizontale » … Disons que j’ai enlevé l’inflation … Pour ce faire j’ai retiré la moyenne mobile des 5 dernières années aux valeurs du SP500. Ainsi on a un tendance de fond.

Dans l’absolu il aurai fallu retirer la longueur de cycle classique (plutôt 8-9 ans).

On constate donc une belle anti corrélation … jusqu’en 2014 , ou là il y a un phénomène ou le spread augmente et le SP500 augmente aussi !!! donc une corrélation !!! Ou cela vient-il de ma correction faite en quelques minutes ?

https://ibb.co/ciiCtU

le deuxième graphique montre en théorie ce qui aurait dut être fait par la FED (j’espère de pas écrire trop de bêtises) Jean Pierre n’hésitez pas à me corriger !

je ne mets aucune conclusion, car CORRELATION N’EST PAS RAISON !!!

Enfin un 3eme pour la route …

https://ibb.co/bJy6L9

Là on voit les taux des treasuries à 2 ans et a 10ans !!! et le spread.

Depuis 1982 les Taux à 10ans des bonds du trésor Americains ont chutés de plus de 16% à 1.34% en début 2017 !!!

Il semble qu’il y ait un 1/2 cycle de 30-35ans pour les taux a 10ans … mais ici je ne fais que supposer car je n’ai pas suffisamment de données pour étayer mes dires.

Si ce que je vois semble être la tendance long terme, les taux remonteront inexorablement (mais là je ne fais qu’élaborer des hypothèses sur un sujet que je ne connais pas.).

Monsieur Chevallier, confirmez-vous ??? est-ce logique/naturel ?

Cordialement Gilles.

Non… parce que le cycle actuel n’a pas de points communs avec les précédents…

Jusqu’à présent, les récessions provenaient de dysfonctionnements propres aux US et avaient ensuite des répercussions dans le monde entier,

tandis que maintenant, avec ce cycle, c’est l’€-crise qui crée des perturbations aux US, cf. les rebonds dans la descente du spread,

et finalement, ce sera l’€-crash qui produira la récession US et ailleurs dans le monde

L’analyse technique ne marche pas sur le cycle actuel qui est tout à fait différent des précédents,

Pour le comprendre, il faut passer par l’analyse des agrégats monétaires, ce que peu de gens maitrisent…

Ya tout là dessus sur mon site, et tout est très simple !

Il faut que j’analyse tout ça + précisément…

Merci,

je me doutais bien qu’il ne fallait pas interpréter trop vite ces données.

Cordialement Gilles.

« Ils prétendent que les taux longs bas sont le résultat de la forte demande mondiale en actifs sûrs (que sont les bons à 10 ans des Trésors), d’autant plus que la BCE (sans la nommer) continue à acheter des quantités anormalement élevées de tels actifs. »

Vous dites, sans apporter d’arguments, que cette affirmation ne correspond pas à la réalité. Pouvez-vous nous donner les raisons qui font que ce raisonnement est faux?

Tiens, on parle de vous mais on n’est pas d’accord…

http://www.objectifeco.com/economie/politiques-economiques/banques-centrales/inversion-de-la-courbe-des-taux-on-est-loin-encore-d-un-signal-lisez-bien-les-graphiques-au-lieu-d-interpreter.html

https://www.zerohedge.com/news/2018-06-16/global-bond-curve-just-inverted-why-jpm-thinks-market-crash-may-be-imminent

@Daniel, déjà rien que le ton est insupportable dans cet article. Je déteste les articles de ce type.

c’est vrai mais il faut faire l’impasse sur la manière. Il est un ancien trader.Il maitrise assez bien!

Le type vend des bouquins et des formations en mode « toi aussi devient trader et gagne beaucoup d’argent ». Il n’a donc aucun intérêt à défendre toute théorie qui prétend qu’un crash boursier se rapproche : il perd son fonds de commerce (si tant est qu’il en ait un… mais les pigeons sont nombreux). Et il a un égo encore plus surdimensionné que notre Jean-Pierre national, ce qui devient franchement détestable.

Bonjour Monsieur Chevalier, pensez vous que comme en 2008, le spread puisse rester environ un an sous zéro avant le déclenchement d’une nouvelle crise ? ou pensez vous que cela risque d’être beaucoup plus rapide ?

Merci pour tous vos éléments d’analyse.

Martin,

voila ce qu’a répondu Jean-Pierre un peu plus haut :

« L’analyse technique ne marche pas sur le cycle actuel qui est tout à fait différent des précédents,

Pour le comprendre, il faut passer par l’analyse des agrégats monétaires, ce que peu de gens maitrisent…

Ya tout là dessus sur mon site, et tout est très simple !

Il faut que j’analyse tout ça + précisément… »

Le graphiques sur ces données ne sont qu’un bout de la lorgnette 8).

Cdlt Gilles.

Je fais écho à mon précédent post.

En regardant approximativement sur les 3 dernières crises (1989,2000 et 2008), lorsque le spread passe en dessous de 0, la première baisse de taux de la FED s’effectue entre 6 et 21 mois.

Pour la crise de 1989 : 6 mois

Pour la crise de 2000 : 11 mois

Pour la crise de 2007 : 21 mois

On peut donc passer sous 0 mais attendre de long mois (voire années) avant la prochaine crise !

Non !

…mais du même auteur:explications.

http://www.objectifeco.com/bourse/taux-obligations/zone-us-euro/le-roi-dollar-les-dieux-banquiers-alerte-sur-les-actions-je-m-en-vais.html

Comme je souhaiterais une crise rapide…mais je pense que les sachants sont un poil SM. Ils aiment ça !

Je ne vois pas d’autres d’explications. Comme le dit h16, l’aspirine ne marche pas ? Prenez en plus.

Ça va se terminer en hémorragie. Y a pas, c’est juste logique.

Une analyse très instructive de ce qui ce passe à Bruxelles :

A voir !

https://youtu.be/ys_1FDutUlo

Utiliser PATREON serait une excellente idée monsieur CHEVALLIER.

On peut mettre ce qu’on veut, le minimum est de 1 USD pour chaque publication que vous faites.

Je suis prêt à soutenir ce tarif

Débit chaque mois de la carte bleue

Je suis déjà sur PATREONle site : leschroniquesderorschach

et ca fonctionne très bien, très fiable PATREON

Euh…on peut payer en cryptos ?

Sinon il faut installer un système de pubs. Je trouve en effet que l’auteur devrait être payé, mais en même temps (lol) ne fait il pas pluss de mal comme c’est aujourd’hui ?

A savoir mettre à disposition des toutes les mains et les yeux un contenu extrêmement interressant et particulièrement dérangeant pour les cloportes du pouvoir.

Bonjour, à tous et surtout à Monsieur Chevalier…

je découvre ce jour votre site, fort intéressant, que désormais je vais lire tous les jours en essayant de comprendre un minimum ce qui n’est pas forcément évident.

Ma question : qu’elle évolution voyez-vous pour l’euro face au dollar ? en gros, quelle est votre fourchette de cours à 1 an voire plus ? style 1€ pour 0.8$ voire moins ou l’inverse…

Bonjour,

jpc est analyste, pas conseil et encore moins voyant …

Il est déjà bien aimable de nous livrer ses analyses.

Imaginez que chacun vienne avec sa liste de courses …

Notes temps réel

https://www.cnbc.com/quotes/?symbol=US10Y

https://www.cnbc.com/quotes/?symbol=US2Y

Bonjour a tous,

Désolé d’envahir le blog avec mes questions, mais qui pourrait répondre à celle ci :

« Les rendements obligataires correspondent aux taux d’intérêt rapportés par les obligations, selon leur valeur sur le marché obligataire. C’est le niveau de rémunération du créancier qui accepte de prêter de l’argent à une entreprise. Les rendements suivent la logique inverse du prix des obligations.

Si le prix baisse, le revenu fixe que rapporte l’obligation, aussi appelé coupon obligataire, est proportionnellement plus important, donc le rendement augmente en pourcentage, et vice-versa.

Vous achetez une obligation 1000 EUR au moment de son émission, avec un taux d’intérêt nominal de 10% et une échéance de 10 ans :

– Si le prix tombe à 800 EUR (négociation au-dessous du pair) ; le rendement sera de 100/800*100 = 12,5 %

– Si le prix monte à 1200 EUR (négociation au-dessus du pair) ; le rendement sera de 100/1200*100 = 8.33 % »

Pour la revendre à 800 €, il faut la vendre volontairement à perte ( besoin de cash ou autre…)

Mais dans quel contexte peut elle monter ????

Merci d’avance d’éclairer ma lanterne avec l’exemple donné

Décembre 2018 c’est pas encore le passé…petite coquille dans les propositions de relecture

Oui ! Merci. C’est corrigé.

M. Chevallier

Pourquoi on ne trouve aucun article sur la banque d’Angleterre sur votre site?

Je me demande si, après le Brexit, ce payes pourrait être un refuge…

Bonsoir,

@Nico,

le cours des obligation s’ajuste en fonction des taux.

Si vous achetez une Obligation à 10% vous serez gagnant tant que les taux des Obligations de même catégorie (ici 10 ans) seront inférieur à celui que vous avez souscrit ici 10% si les taux remontent au-dessus des 10% vous perdez en capital et en intérêt.

la variation du cours s’appelle « duration » en fonction de l’échéance, des taux, du coupon etc.

Bonjour,

@Jm

Merci pour votre réponse, une chose encore m’échappe, si j’achète une obligation, je « prête » à un état une certaine somme ( dans l’exemple 1000 ), comment se fait il que si les taux montent, je perd aussi en capital ?

Les coupons pour les t-bond sont payé tout les 6 mois, mais le capital à la fin d’échéance. Donc pourquoi on me rendrai moins de 1000 si les taux grimpent ?

il semble qu’il y a des clauses de rachat automatiques dans les contrats de prets que sont les obligations.les actions sont des parts de propriete ,les obligations sont des contrats de pret.de la meme facon que vous pouvez rembourser votre pret a la banque a n’importe quel moment,l’emetteur d’obligation peut la racheter au prix du marche a n’importe quel moment.L’emetteur ne rembourse pas le pret, il vous rachete l’oblig a sa valeur de marche,et suivant le contrat,vous ne pouvez pas » ne pas vendre ».

je ne suis pas un specialiste des obligs,c’est a verifier.

Nicolat bulot quitte le gvt. Sûrement attiré par le méchant capitalisme pollueur du savon qui pue la rose. Il en avait marre du mensonge. Lol de ptdr.

L’écologie à la fRançaise c’est des dettes que devront payer nos enfants en travaillant dans le secteur privé capitaliste et forcément pollueur. Alors que nos élus, caste de fonctionnaires, sont utiles. La pollution ne peut jamais provenir de la sncf ou de l’Elysée qui doivent bien désherber comme les autres pourtant. Mais pire que cela. Un etat communiste qui claque du pognon gratuit des autres en lois stupides, réceptions et autres voyages footeux, c’est du foutage de gueule. Alors je demande une taxe écolo sur l’état obèse, le léviathan ignoble, qui sera payée par et uniquement les fonctionnaires. Voilà.

Bonsoir

@Nico

A l’échéance on te remboursera ce qui est prévu à savoir 1000 E, mais c’est dans 10 ans ! donc incertitude, c’est pourquoi si maturité courte peu de variation du cours.

Si tu as une Obligation à 10% et que les taux montent à 12% par ex, penses-tu que tu auras des acheteurs pour ton obligation à ce taux alors que ces derniers ont monté ? donc sa valeur « s’ajuste » surtout si la maturité est longue.