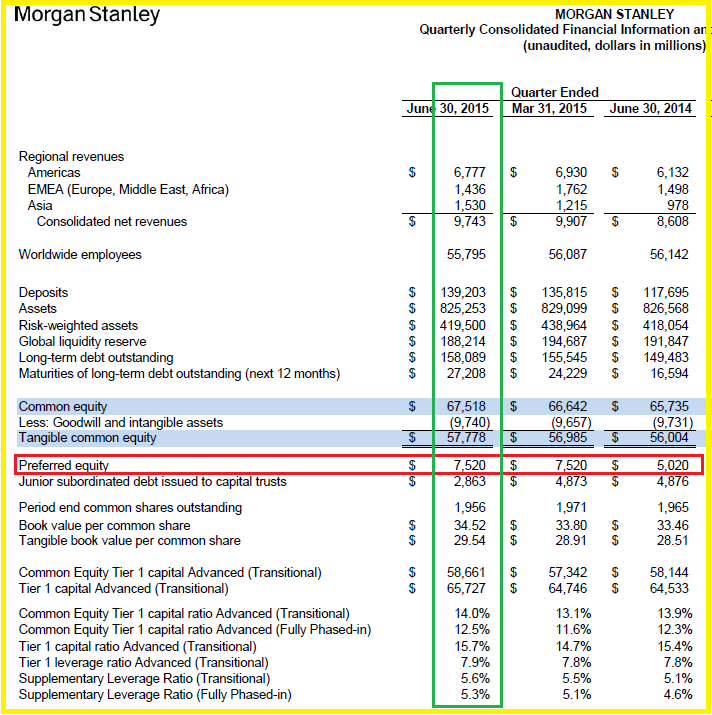

A la fin de ce dernier trimestre, le leverage réel Morgan Stanley (qui fait partie des banques mondiales à risque systémique) a baissé par rapport au trimestre précédent, à 15,4 correspondant à un ratio Core Tier 1 réel de 6,5 %, mais il a augmenté par rapport aux trimestres de 2014,

Document 1 :

| Morgan Stanley | 2014 Q2 | 2014 Q3 | 2014 Q4 | 2015 Q1 | 2015 Q2 |

|---|---|---|---|---|---|

| 1 Assets | 826,568 | 814,511 | 817,539 | 829,099 | 825,253 |

| 2 Equity | 65,771 | 66,898 | 67,55 | 66,642 | 67,518 |

| 3 Preferred st | 5,02 | 6,02 | 6,02 | 7,52 | 7,52 |

| 4 Goodwill | 9,731 | 9,637 | 9,636 | 9,657 | 9,74 |

| 5 Tangible eq | 51,02 | 51,241 | 51,894 | 49,465 | 50,258 |

| 6 Liabilities | 775,548 | 763,27 | 765,645 | 779,634 | 774,995 |

| 7 Leverage (µ) | 15,2 | 14,9 | 14,75 | 15,76 | 15,42 |

| 8 Core Tier 1 (%) | 6,58 | 6,71 | 6,78 | 6,34 | 6,48 |

Sommes en milliards de dollars.

Les chiffres retenus ici pour les calculs du leverage sont les actifs tangibles c’est-à-dire les capitaux propres diminués des actions de préférence, du goodwill et des minoritaires selon les règles préconisées par ce bon vieux Greenspan, sans pondérer les actifs, comme c’est le cas avec le ratio Core Tier 1 et comme le préconisent Axel Weber, la BRI (le fameux Bâle I), la Fed et la Prudential Regulatory Authority du Royaume-Uni.

Il faudrait augmenter les capitaux propres de 24,8 milliards de dollars pour que Morgan Stanley respecte les règles prudentielles d’endettement édictées par ce bon vieux Greenspan avec un leverage inférieur à 10.

Document 2 :

Les dirigeants de Morgan Stanley restructurent les activités de la banque pour en augmenter la rentabilité et pour à ne pas retomber à l’avenir dans les dérives passées.

Avec des bénéfices de 1,665 milliard de dollars, le ROE est de 9,9% par rapport au montant des capitaux propres publiés et de 13,3 % par rapport à l’actif net tangible, ce qui est déjà très satisfaisant, en attendant de meilleures performances prévisibles à l’avenir.

Cliquer ici pour lire le communiqué de Morgan Stanley sur la publication de ses résultats de ce dernier trimestre.