Natixis est l’entité cotée de l’usine à gaz BPCE. Comme les autres Gos banques françaises, les comptes publiés par Natixis ne donnent pas une image fidèle de la réalité, ce qui est condamnable partout dans le monde mais pas condamné en France.

Pour donner une image fidèle de la réalité, il faut retraiter les comptes publiés par Natixis à partir d’informations pertinentes publiées par… cette banque dans ses annexes !

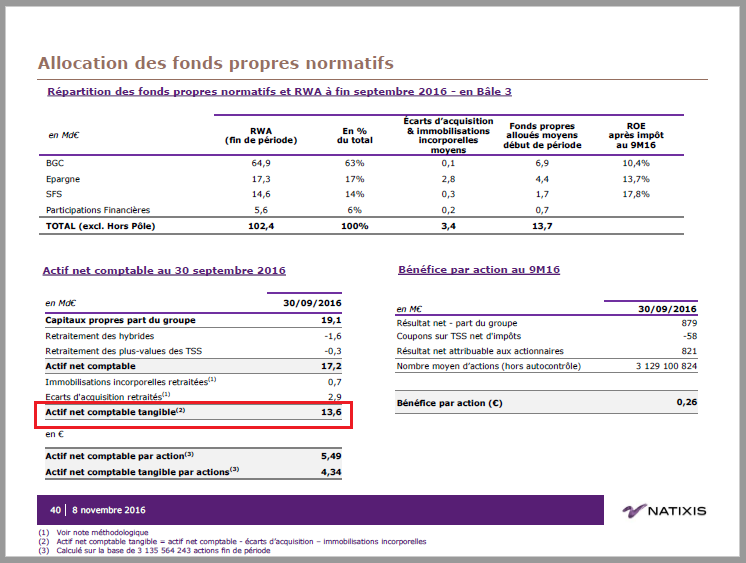

Ainsi en est-il du montant des véritables capitaux propres (Core Tier 1 en Bâle III) qui se montent à 13,6 milliards d’euros,

Document 1 :

Le bilan… comptable ! (sic, le ridicule ne tue toujours pas les banksters !) publié doit donc être retraité en fonction de cette donnée,

Document 2 :

En retenant les bons chiffres, le leverage réel est de 37,35 à la fin de ce dernier trimestre, ce qui correspond à un ratio Core Tier 1 réel de 2,68 % très loin des exigences de ce bon vieux Greenspan (un leverage inférieur à 10 ou un ratio Core Tier 1 supérieur à 10 %), mais en amélioration par rapport aux trimestres précédents,

Document 3 :

| Natixis | 2015 Q3 | 2015 Q4 | 2016 Q1 | 2016 Q2 | 2016 Q3 |

|---|---|---|---|---|---|

| 1 Assets | 512,5 | 500,3 | 514,4 | 537,9 | 521,6 |

| 2 Equity | 18,9 | 19,2 | 19,5 | 18,8 | 19,1 |

| 3 Deductions | 2,8 | 3,2 | 3,7 | 2 | 2 |

| 4 Goodwill | 3,5 | 3,6 | 3,5 | 3,5 | 3,5 |

| 5 Tangible eq | 12,6 | 12,4 | 12,3 | 13,3 | 13,6 |

| 6 Liabilities | 499,9 | 487,9 | 502,1 | 524,6 | 508 |

| 7 Leverage (µ) | 39,67 | 39,35 | 40,82 | 39,44 | 37,35 |

| 8 Core Tier 1 (%) | 2,52 | 2,54 | 2,45 | 2,54 | 2,68 |

Sommes en milliards d’euros.

Comme je l’ai déjà écrit, Un petit rappel : la banque des frères Lehman a fait faillite en 2008 avec un multiple d’endettement (mon µ), le leverage, de… 32 !

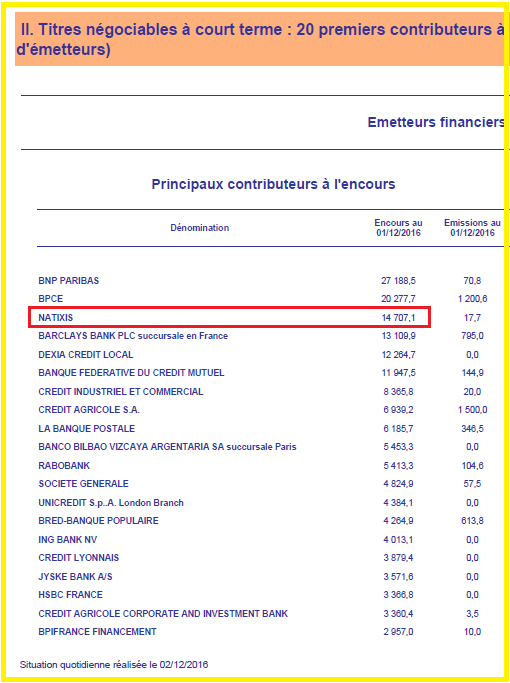

Ils ne parlent pas évidemment des 15 milliards d’euros (plusse que le montant de leurs capitaux propres tangibles !) que la Banque de France leur prête généreusement en mettant en pension des titres dans le cadre des Titres négociables à court terme (et 380 millions à moyen terme)…

Document 4 :

… ni des milliards que leur prête la BCE qui ne cite aucun chiffre ni aucune banque bénéficiaire de ses largesses.

Un rappel encore : ce bon vieux Greenspan préconise que le leverage réel des big banks too big to fail soit inférieur à 10, non pondéré des actifs avec le montant des capitaux propres réels (les actifs nets tangibles, sans les écarts d’acquisition), et que son inverse, le ratio Core Tier 1 soit supérieur à 10 % comme le préconisent aussi la BRI, Axel Weber, l’EBA, la Fed, la Prudential Regulatory Authority du Royaume-Uni, la Banque du Portugal, la directive européenne CRR/CRD IV et la Federal Deposit Insurance Corporation (FDIC).

Il faudrait augmenter les capitaux propres de 33,8 milliards d’euros ou diminuer le total du bilan (et des dettes) de plus de… 300 milliards pour respecter les règles prudentielles d’endettement préconisées par ce bon vieux Greenspan !

Pour l’instant, ça marche. Tout va bien : il n’y a pas eu de tsunami bancaire.

La capitalisation boursière de Natixis de 15,14 milliards d’euros est complètement déconnectée des réalités, supérieure à ses capitaux propres tangibles.

Elle est obtenue en grande partie par un taux de distribution (rendement des dividendes par action) exceptionnel et tout à fait anormal de 5,18 % !

Le retour aux réalités sera rude…

Heureusement que peu de gens lisent ce que j’écris car ça fait peur !

Cliquer ici pour voir les résultats de Natixis d’où sont extraites ces informations.