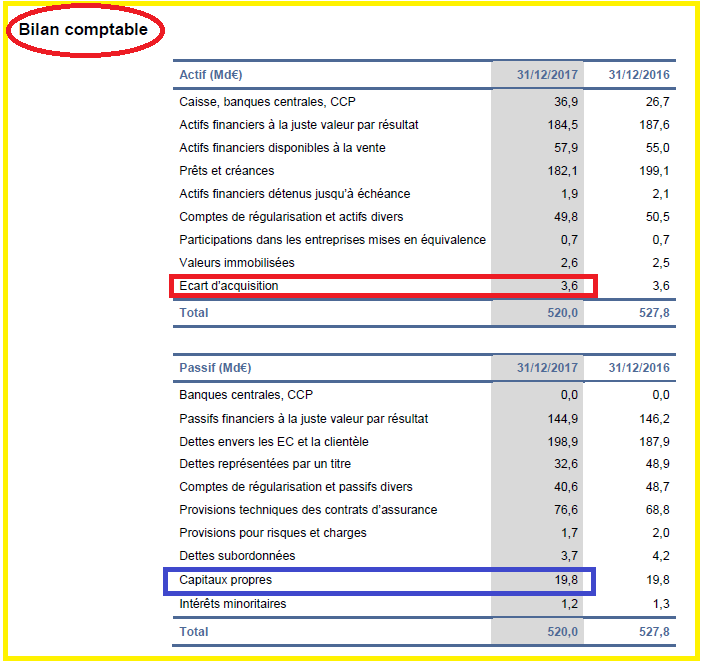

Le bilan publié par Natixis à fin 2017 montre que quelque chose ne va pas quelque part car le total des actifs baisse d’une année sur l’autre,

Document 1 :

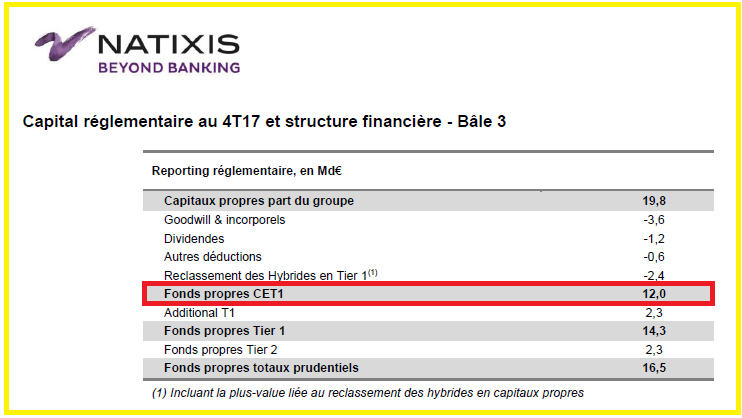

Comme il ne faut jamais faire confiance a priori à des banksters, il est indispensable de prendre en considération le montant réel des capitaux propres, ce que toute banque doit publier depuis quelques années, appelé improprement par Natixis… Fonds propres CET1 !

Document 2 :

Il est alors possible de calculer le véritable multiple d’endettement, le leverage réel qui était de… 42,33 et son inverse le véritable ratio Core Tier 1 qui était de… 2,36 % en cette fin de dernier trimestre !!!

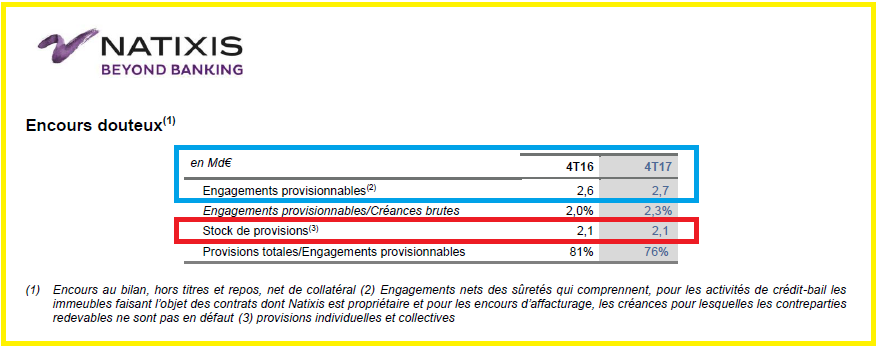

Document 3 :

| Natixis | 2016 Q4 | 2017 Q1 | 2017 Q2 | 2017 Q3 | 2017 Q4 |

|---|---|---|---|---|---|

| 1 Assets | 527,8 | 508,9 | 510,4 | 512,5 | 520 |

| 2 Equity | 19,8 | 20,5 | 20,5 | 19,7 | 19,8 |

| 3 Deductions | 1,6 | 3,4 | 3,4 | 3,4 | 4,2 |

| 4 Goodwill | 3,6 | 3,6 | 3,5 | 3,5 | 3,6 |

| 5 Tangible eq | 14,6 | 13,5 | 13,6 | 12,8 | 12 |

| 6 Liabilities | 513,2 | 495,4 | 496,8 | 499,7 | 508 |

| 7 Leverage (µ) | 35,15 | 36,7 | 36,53 | 39,04 | 42,33 |

| 8 Core Tier 1 (%) | 2,84 | 2,73 | 2,74 | 2,56 | 2,36 |

Sommes en milliards d’euros.

Cependant, ces chiffres ainsi retraités ne donnent toujours pas une image fidèle de la réalité car il faut tenir compte des créances dites douteuses qui sont en fait en grande partie des pertes potentielles, appelées aussi Prêts dits non-performants (NPL, Non-Performing Loans) qui se montaient en brut à 2,7 milliards d’euros fin 2017 avec des provisions de 2,1 milliards, donc une perte potentielle nette de 0,7 milliard,

Document 4 :

En admettant que ces chiffres correspondent à la réalité, ce qui sera possible de confirmer ou d’infirmer ultérieurement, les pertes potentielles (c’est à dire les Prêts dits non-performants) sont donc de 0,7 milliard d’euros en net, qui doivent être inscrites en diminution des capitaux propres ainsi évalués à leur juste valeur, soit 11,4 milliards, pour donner une image fidèle de la réalité (en colonne notée 2017 efv),

Document 5 :

| Natixis | 2017 Q4 efv | 2017 Q4 n |

|---|---|---|

| 1 Assets | 520 | 125,4 |

| 2 Equity | 19,8 | 19,8 |

| 3 Deductions | 4,8 | 4,8 |

| 4 Goodwill | 3,6 | 3,6 |

| 5 Tangible eq | 11,4 | 11,4 |

| 6 Liabilities | 508,6 | 114 |

| 7 Leverage (µ) | 44,61 | 10 |

| 8 Core Tier 1 (%) | 2,24 | 10 |

En conséquence, le véritable leverage de Natixis devrait être de… 44,61 !!! en appliquant le principe de fair value pour ces prêts dits non-performants (cf. colonne notée 2017 efv).

Normalement, c’est-à-dire en appliquant le principe de fair value pour ces prêts dits non-performants et la règle prudentielle d’endettement préconisée par ce bon vieux Greenspan, à savoir un leverage de 10 maximum, pour des capitaux propres tangibles de 11,4 milliard d’euros, Natixis devrait avoir au maximum 10 fois plus de dettes, soit un total des actifs de… 125,4 milliards (comme indiqué dans la colonne notée 2017 n).

395 milliards d’euros se trouvent donc en trop dans les actifs de Natixis, c’est-à-dire que ces banksters ont accordé 395 milliards de prêts qu’ils n’auraient pas dû accorder !

Finalement, le surendettement de Natixis est beaucoup plus important que celui des mécanos de la Générale, de BNP-Paribas et que ceux des grandes banques italiennes qui font si peur aux Marioles de la BCE et il alimente lui aussi une création monétaire gigantesque.

Le véritable multiple d’endettement doit être considérablement réévalué (par rapport à mes précédentes analyses) à partir du moment où les prêts dits non-performants sont comptabilisés à leur juste valeur.

Il s’agit bien là d’un problème de grande ampleur comme l’ont fort justement bien écrit les Marioles de la BCE qui reconnaissent que dans les pays anglo-saxons (Etats-Unis et Royaume-Uni) les banques ont des prêts non-performants quasiment négligeables.

Ainsi s’explique la situation potentiellement catastrophique de la zone euro dans laquelle s’est produite une hypertrophie létale à terme de la masse monétaire.

Un tsunami bancaire peut se produire à tout moment.

Des banques en faillite qui tombent comme des dominos et de la création monétaire : c’est ce qui s’est passé en Allemagne de l’entre-deux-guerres, cf. le dernier ouvrage de Pierre Jovanovic Hitler ou la revanche de la planche à billets.

Cliquer ici pour voir sa nouvelle vidéo de présentation.

Cliquer ici pour voir son site.

Cliquer ici pour voir les résultats de Natixis d’où sont extraites ces informations.

Cliquer ici pour lire mon article précédent sur le rapport financier de Natixis.

L’Union européenne, c’est un groupe de 27 nations qui ne sont d’accord sur rien.

Dimanche 18 février 2018 :

Le départ du Royaume-Uni va laisser un vide de 12 à 15 milliards d’euros chaque année dans les finances européennes, une perte considérable au moment où l’UE cherche à financer de nouvelles politiques, en matière de défense ou de migration notamment.

Le commissaire au Budget Günther Oettinger a suggéré que les contributions au budget puissent atteindre 1,1% à 1,2% du PIB de l’Union, contre 1,0% actuellement.

Les Pays-Bas, le Danemark, l’Autriche, la Suède et la Finlande, tous contributeurs nets, y seraient opposés.

https://www.romandie.com/news/ZOOM-A-la-recherche-d-unite-post-Brexit-l-UE-face-a-de-nouveaux-defis/891541.rom

https://www.romandie.com/news/Le-gouverneur-de-la-Banque-centrale-de-Lettonie-arrete-par-le-Bureau-anticorruption/891568.rom

Anecdote ou possible départ de feu?

@PhildeFer,

« Anecdote ou possible départ de feu? »

La BCE a fermé les portes-coupe-feu, le Luxe-en-bourg et la coquille Shell sont intouchables depuis… 30 ans au moins ! Une corruption à 100K, l’anecdote qui flingue… la BCE ? avec un peu de Chic-Coré-du-Nord dans le mare de café, du pétrole et des ventes d’armes, le dollar fait toujours couler le rouge et le noir (Stendhal n’y est pour rien, la BCE non plus…).

https://www.zerohedge.com/news/2018-02-19/latvia-bank-crisis-central-bank-chaos-ecb-blocks-payments-third-largest-bank

Monsieur Chevalier, voilà une info qui va sûrement vous plaire….Bridgewater qui gère 165 Milliards$ vient de

prendre une position de 22 milliards$ (Short) sur les banques italiennes et BNP PARIBAS + ENI + TOTAL -DEUTSCH-BANK -ING-SANOFI-NOKIA ….sur les 22 milliards…7 concernent le DAX lui-même…..

Bravo pour vos analyses.

Tout va bien, c’est rassurant (pour mes analyses bien sûr !)

je l’avais posté dans un autre article mais ca a plus de sens ici, la rapport de Natixis indique que la mise ne place d’IFRS 9 leur coût 0.15% de CET 1

la question des NPLs est complexe car il faut voir ce qu’on y met dedans, pour en avoir gérés il est vraiment rare de ne rien récupérer 100% sur des prêts donc des loans (financements structurés avec des actifs en collateral, ou prêts corporate). Chaque dossier qui « souffre » est quand même réellement analysé sur des hypothèses réelles et le calcul de « recovery est fait en conséquence, évalué par 2 équipes( le métier qui a monté le dossier, une entité spécifique dite « affaires spéciales » puis par le département des risques qui a quand même le dernier mot).

les provisions de 50% sont peut être insuffisantes mais la réalité c’est qu’il ne finiront pas à zéro sur ce paquet de NPLs donc le véritable core tier 1 est sans doute entre les 2.

+ les encours sains présentant des impayés = 13 mds cf. mon doc 4 / BNP la seule à l’avouer…

@totohk

Oui, bon d’accord, mais même avec ces chiffres de fake-values réajustés aux 3/4 de leurs « justes » valeurs, les bilans restent catastrophiques, pour ne pas dire en phases terminales… Les brothers Lerman ont disparu du jour au lendemain avec un leverage de 32…!?! Là, nous en somme à 42,33 au Q4 2017 sans compter les cadavres !?! en mode amélioration de la dégradation…

…et l’asphyxie peut très bien se produire à tout instant, même sous respirations artificielles de la BCE. Il est là le problème!