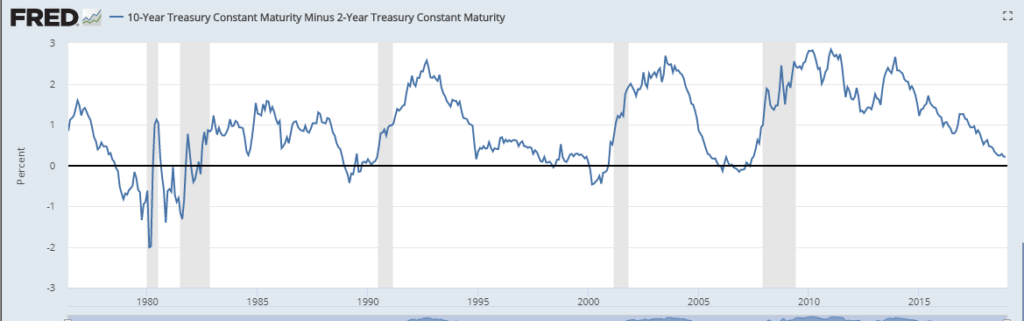

L’aplatissement de la courbe des taux est un thème qui est revenu d’actualité récemment depuis que l’écart entre les rendements des Notes à 10 ans et ceux des Notes à 2 ans, le yield spread 10y-2y est tombé à des niveaux très bas en tendant vers zéro…

Ce spread 10y-2y est bien connu des investisseurs car une récession s’est toujours produite (depuis que ces données statistiques existent) après qu’il ait atteint un point bas en valeurs négatives,

Document 1 :

Alors, bis repetita ?

Oui et non…

Oui d’abord, car une récession va se produire effectivement très prochainement aux Etats-Unis, mais la situation actuelle est en fait tout à fait différente de ce qui s’y est produit précédemment, comme je l’ai déjà écrit maintes fois.

En effet, la baisse du spread 10y-2y se produisait lorsque les dirigeants de la Fed (les membres du FOMC sous l’influence déterminante de son Président) remontaient leur taux de base pour contrer les tensions inflationnistes renaissantes en rejoignant ainsi les rendements du 10 ans qui évoluaient alors à un niveau élevé mais normal en période de forte croissance du PIB.

Il en a été ainsi par exemple en 2005-2006 : le 10 ans et le taux de la Fed ont atteint en même temps (comme dirait l’Autre) 4 puis 5 %,

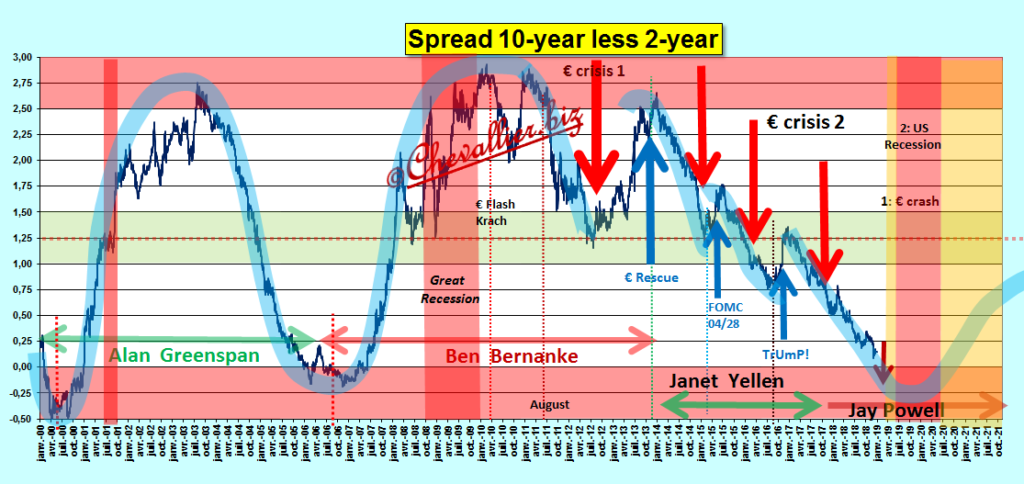

Document 2 :

La baisse actuelle du spread 10y-2y a une origine et des causes tout à fait différentes…

D’abord, ce spread 10y-2y à zéro ne se produit pas par une hausse du taux de base de la Fed à un haut niveau du 10 ans mais il se situe à un niveau beaucoup plus bas : légèrement sous les 2,5 % (contre 5 % en 2006-2007),

Document 3 :

Il est obtenu essentiellement par une baisse anormale du 10 ans qui aurait dû évoluer dans une bande de 4,0 à 4,5 % comme avant 2005,

Document 4 :

Là se trouve l’explication de la situation actuelle : les bons spéculateurs, ceux qui voient juste et loin ont bien compris que la zone euro allait vers un €clatement à cause de cette monnaie unique contre nature qu’est l’euro et du non-respect par les banksters de la zone des règles prudentielles d’endettement qui entraînent une hypertrophie de la masse monétaire létale à terme, ce terme arrivant enfin à son échéance !

Les rendements du 10 ans ont surtout fortement baissé en juillet-août 2011 lors de l’exacerbation de l’€-crise en fluctuant par la suite dans la bande des 2 % au lieu de rester dans une bande de 4%.

Pour rappel, les rendements baissent car les prix des contrats augmentent logiquement car la demande de ces bons spéculateurs augmente elle-aussi.

Trois événements ont contrarié la baisse du spread 10y-2y : d’abord le prétendu sauvetage de la Grèce en 2012-2013, puis l’intervention du FOMC le 28 avril 2015 (surtout pour sauver des eaux négatives le Bund) et enfin, tout à fait involontairement, l’élection du Donald.

Maintenant, nous sommes arrivés près de la phase finale du cycle représenté par l’évolution de ce spread 10y-2y.

Tout est simple.

***

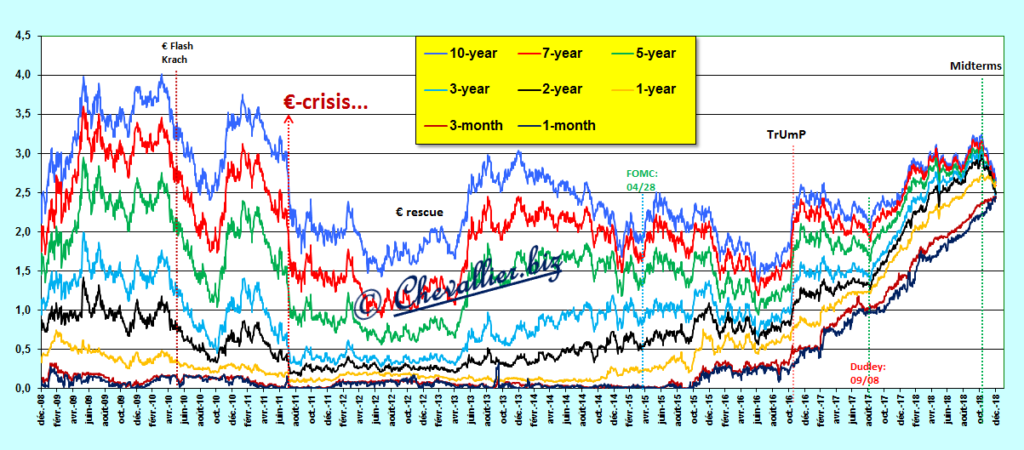

Après ce petit rappel pour les indécrottables nuls qui n’avaient toujours pas compris ce que j’ai expliqué maintes fois, notre ami Fred de Saint Louis nous fournit les données pour faire un très beau graphique tout en couleurs qui met en évidence le faisceau de l’évolution des rendements des treasuries depuis 10 ans,

Document 5 :

Les rendements de ces treasuries étaient clairement bien et logiquement répartis avant le début de l’exacerbation de l’€-crise, c’est-à-dire avant le mois de juillet 2011, puis ils ont plongé par la suite en fluctuant jusqu’à l’élection du Donald qui a donné le signal de départ des rendements, surtout après les déclarations rassurantes sur la croissance américaine de William Dudley le 8 septembre 2017.

La Donald Company a fait le forcing jusqu’aux élections de mi-mandat pour retarder l’€-crash, puis, deux sièges du Sénat ayant été gagnés, elle a laissé faire les marchés, ce qui s’est traduit par une convergence particulièrement rapide des rendements au point d’arriver à un seul point correspondant à une courbe des taux plate !

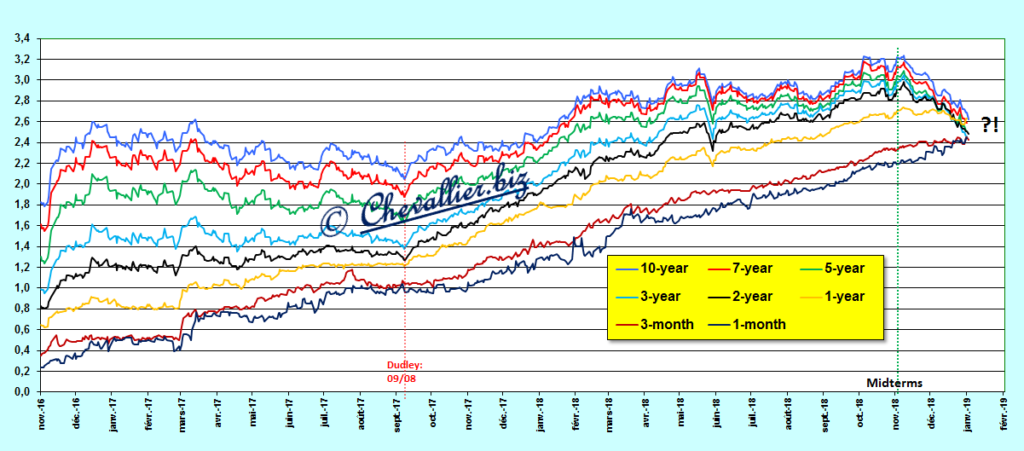

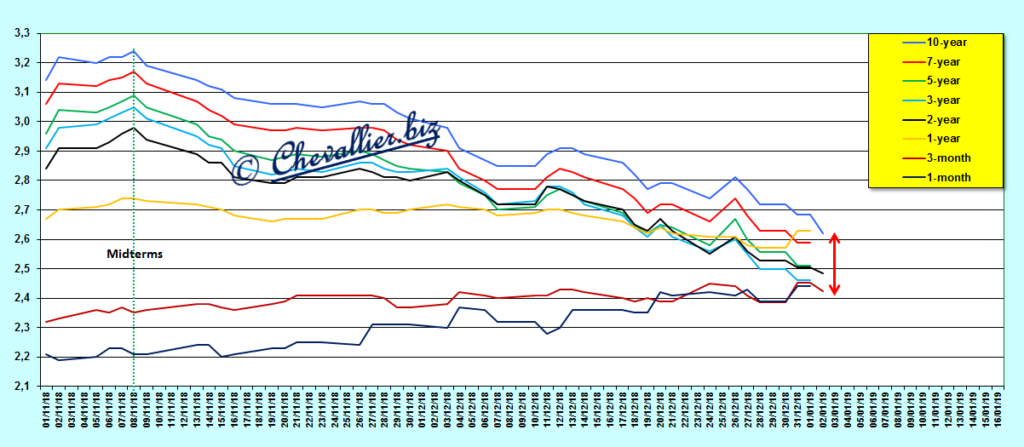

Zoom sur l’ère Donaldienne,

Document 6 :

Un zoom sur la période post midterms met en évidence la convergence des rendements des treasuries et le grand pataquès qui s’est installé depuis le début du mois de décembre : les rendements du 1 an s’envoient en l’air au-dessus du 7 ans !

Document 7 :

Ceux du 5 ans et du 2 ans se touchent, et le 3 ans se couchent sur le 3 mois et le 1 mois !

C’est le bordel !

Je suis désolé, ce n’est pas politiquement correct, ce n’est pas une expression académique, mais c’est le mot qui convient le mieux pour décrire la structure actuelle des taux des treasuries annonciatrice de l’€-crash.

***

Ces données sont arrêtées au 2 janvier pour celles qui sont fournies par le Wall Street journal, et au 31 décembre pour les autres émanant de notre ami Fred de Saint Louis.

© Chevallier.biz

De très beaux graphiques.

En plus il n’y a pas encore les données d’aujourd’hui qui sont particulièrement savoureuses.

Le 3 ans (courbe noir) est sous le 3 mois (courbe rouge foncé) au 3 janvier alors qu’hier encore à la clôture le spread était encore confortable toute proportion gardée.

Le 1 mois (courbe bleu foncé) est égal au 3 ans (courbe bleu clair).

Violent

Je réserve la mise à jour pour demain, et c’est encore mieux, ou pire…

En effet clairement le bordel !

Le marché semble pricé une FED dovish sur l’année 2019 et price aucune hausse de taux (au lieu de 2 annoncé).

Mieux, il commence à pricer une baisse des taux dans une faible probabilité mi/fin 2019!

Il ne faudrait pas doucher les espoirs sinon ce sera violent.

Tout commentaire sur l’évolution du bilan à travers le QT sera scruter le 30janvier.

Et pendant ce temps là, la BCE semble condamné à relancer du LTRO et garder ses taux à 0% avec un tel système bancaire européen…

Phaaa! Le 1mois = 7ans!!

Plus rien n’a de sens dans ces taux. C’est n’importe quoi là.

Qu’est-ce que c’est, « l’€ crash » ?

Une chute des bourses européennes ? Un effondrement de l’Euro par rapport aux autres monnaies ? Une banqueroute des Etats ? Une combinaison des 3 ?

J’ai l’impression qu’ils normalisent le « bordel »…

Les discutions (pas les déclarations, hein !…) du prochain G7 devraient être Caophonique. Biarritz, capital du surf et des tsunamis ?

Les Allemands empruntent 500 millions pour « sauver la planète… Dust-Bank « , avec des taux négatifs jusqu’à 30 ans ! l’Escrologie contre-Nature pour dépolluer l’atmosphère du réchauffement systémique…