Un des plus gros problèmes des dirigeants des banques est de disposer de liquidités pour faire face à leurs besoins à tout moment. En cas de manque de ces disponibilités, les risques de faillites augmentent ainsi que le risque systémique…

***

Les banques des États-Unis ont été globalement stables avant la Grande récession de 2008-2009 et depuis que les statistiques à ce sujet existent, c’est-à-dire depuis 1985.

Par la suite, elles ont dû exploser à cause des dysfonctionnements dans le système bancaire américain.

En 2024 les liquidités des grandes banques américaines (Cash Assets) ont baissé alors que celles des petites banques régionales ont augmenté après avoir atteint des sommets totalement hors normes avec cette histoire de coronavirus.

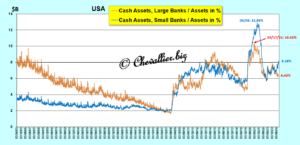

Document 1 :

Jusqu’à 1 850 milliards de dollars ont été apportés en 2020-2021 par les dirigeants de la Fed aux banques américaines (pour leur fournir des liquidités) pour qu’elles puissent ne pas faire faillite.

Ces 1 850 milliards de dollars ne sont pas le produit d’une création monétaire ex nihilo mais ils proviennent d’emprunts couverts par des investisseurs nationaux et internationaux disposant d’argent qu’ils avaient préalablement normalement gagné.

Cependant, ils alimentent une hypertrophie monétaire qui est létale à terme.

Les montants de ces apports de liquidités sont considérables mais il faut les relativiser par rapport au total des actifs de ces banques américaines…

Ainsi, de 1985 à 2008, les banques américaines ont eu besoin de moins en moins de liquidités pour fonctionner normalement.

Cependant, les dirigeants de ces banques ont été obligés d’augmenter la part de ces liquidités dans leurs bilans pour pouvoir continuer leur activité normalement et les fortes turbulences provoquées par cette histoire de coronavirus ont fait bondir cette part des liquidités dans les actifs des banques.

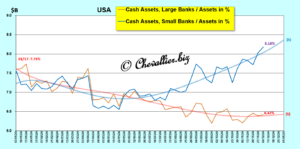

Document 2 :

En cette année 2024 finissant, les dirigeants des petites banques régionales ont prudemment augmenté la part de ces disponibilités dans leurs bilans pour renforcer leur pérennité alors que leurs homologues des grandes banques les ont imprudemment diminuées, ce qui fragilise le système bancaire américain.

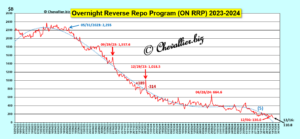

Document 3 :

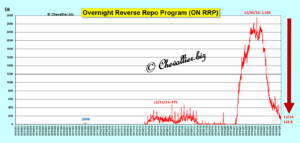

Dans tous les pays développés, des banques ont tous les soirs des situations nettes positives ou négatives.

Normalement, les dirigeants des banques qui ont des situations nettes positives prêtent au jour le jour (en overnight) une partie de leurs liquidités excédentaires aux banques qui ont une situation nette négative.

Cependant, depuis 2021, ce marché interbancaire ne fonctionne plus car les dirigeants qui gèrent bien leur établissement en ayant des liquidités excédentaires ne veulent plus les prêter au jour le jour aux banksters qui ont des situations nettes négatives.

Pour éviter d’avoir trop d’actifs nécessitant trop de capitaux propres, les dirigeants qui gèrent bien leur banque en ayant des liquidités excédentaires les déposent au jour le jour à la Fed dans le cadre de la procédure des ON RRP.

Or ces dépôts sont en baisse depuis fin mai 2023 pour tendre vers le zéro absolu qui signifierait alors que le système bancaire américain est au bord du risque systémique, c’est-à-dire de son écroulement !

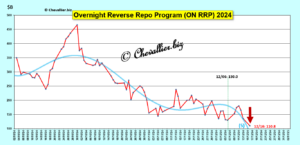

Document 4 :

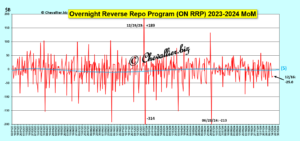

Zoom sur la période récente,

Document 5 :

Les variations de ces dépôts peuvent être importantes, surtout en fins de semestres et en fins d’années,

Document 6 :

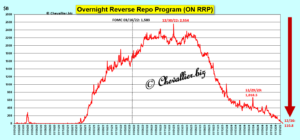

Ce ON RRP a commencé à décoller en avril 2021 pour atteindre un plus haut historique lors de la dernière séance de l’année 2022,

Document 7 :

Depuis que les données sur ce ON RRP existent, c’est-à-dire depuis 2023, le marché interbancaire américain a bien fonctionné, y compris en 2008 mais a explosé en 2021-2022 à cause de la politique monétaire qui a été menée dans le cadre de cette histoire de coronavirus.

Document 8 :

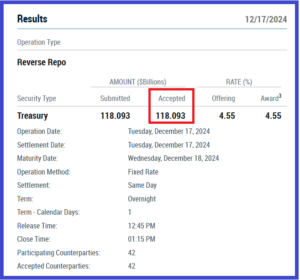

La fin de cette année 2024 peut mal se terminer à cause des dysfonctionnements dans le système bancaire américain !

***

Complément : le total des sommes déposées auprès de la Fed dans le cadre de ce ON RRP le 17 décembre est proche du plus bas de ce cycle atteint la veille,

Document 9 :

© Chevallier.biz