Les banques américaines sont globalement au plus mal à cause de la baisse des dépôts de leurs clients. Certaines ont déjà fait faillite, d’autres vont suivre et ce sera alors le grand crash…

***

Les banques prêtent (à terme) l’argent que leurs clients déposent (à très court terme). C’est là leur principale source de financement.

Ordinairement, ce jeu sur le temps ne pose jamais de problèmes car, bien que les variations des montants de ces dépôts soient sans cesse importantes pour chaque compte, globalement les sorties d’argent compensent les entrées, ce qui fait que les dépôts des clients sont globalement stables et même en légère augmentation à court terme.

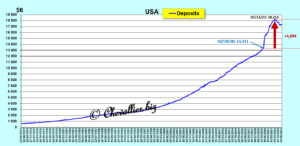

Or, après cette histoire de coronavirus, pour la première fois dans l’Histoire bancaire moderne, les dépôts des banques américaines ont baissé de presque 1 000 milliards de dollars depuis le mois de mars 2022 après avoir augmenté de près de 5 000 milliards de dollars entre le mois de février 2020 et ce pic historique de mars 2022 !

Document 1 :

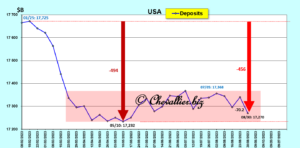

La baisse des dépôts des clients des banques américaines a fluctué sur une tendance relativement régulière de mars 2022 jusqu’au mois de février 2023 mais elle s’est accentuée par la suite avec la faillite de plusieurs banques pour atteindre un plus bas en mai dernier,

Document 2 :

La baisse de ces dépôts bancaire s’est effectuée pour l’essentiel dans les big banks qui ont perdu 971 milliards de dollars sur un total de 982 milliards pour l’ensemble des dépôts bancaires,

Document 3 :

Zoom sur la période récente,

Document 4 :

L’explication de ces sorties extraordinaires de dépôts bancaires est simple : beaucoup de clients de big banks n’ont plus confiance dans leurs banques et ils en retirent leurs capitaux pour les placer dans des fonds mutuels de trésorerie qui ont reçu plus de… 800 milliards de dollars de dépôts supplémentaires depuis le 22 février dernier !

Document 5 :

Ces fonds mutuels de trésorerie placent les capitaux qu’ils reçoivent dans des bons du Trésor si bien que les dépôts (qui font partie de l’agrégat monétaire M1) sont immédiatement et automatiquement transformés en titres… garantis par définition par l’Etat.

Cerise sur le gâteau : les rendements de ces titres sont de l’ordre de 5 % !

Ces dépôts sur les fonds mutuels de trésorerie ont donc explosé depuis 2018 et surtout depuis février dernier car les titulaires de capitaux ont totalement perdu la confiance qu’ils avaient en leurs banques !

Document 6 :

Le gros problème qu’ont les banksters est de compenser ces baisses des dépôts car leurs actifs ne peuvent pas baisser aussi vite ! C’est ce qui provoque la faillite, pour l’instant de quelques banques, en attendant celles des autres, des petites et même de big banks…

Telle est la réalité que tout le monde peut constater d’après les données publiées par les banques et les autorités, ce qui n’empêche pas les dirigeants de ces entités de prétendre que tout va bien dans le système bancaire américain !

Ailleurs, dans la zone euro, c’est encore pire.

Tout est simple.

***

Dernière minute : après la mise en ligne de cet article, il apparait que les dépôts sur les MMMF ont encore augmenté de 17,7 milliards de dollars au 13 septembre par rapport à la semaine précédente!

Cliquer ici pour accéder à ces dernières données.

© Chevallier.biz