Le marché interbancaire américain ne fonctionne plus normalement depuis 2021. Les banques qui avaient des excès de liquidités n’en ont plus. Le système bancaire américain est au bord du point de rupture…

***

Le marché interbancaire américain ne fonctionne plus normalement car les banquiers vertueux qui ont des soldes créditeurs en fin de journée refusent de prêter leurs disponibilités excédentaires aux banksters qui ont des situations nettes débitrices comme cela se pratiquait habituellement jusqu’en 2020.

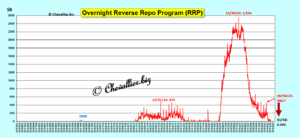

La situation de ces bonnes banques s’est encore aggravée récemment car elles n’ont plus de liquidités excédentaires à placer auprès de la Fed, d’un jour à l’autre, en overnight, dans le cadre de la procédure dite de Reverse Repo (ON RRP).

Depuis le printemps 2023, les banques bien gérées ont de moins en moins de liquidités excédentaires placées à la Fed dans le cadre de cette procédure de reverse repo et au 18 novembre, avec seulement 905 millions de dollars de dépôts, le système bancaire américain n’a quasiment plus de liquidités excédentaires à déposer auprès de la Fed, c’est-à-dire quasiment zéro, par rapport à ce qu’elles avaient précédemment et cette situation perdure à ce jour !

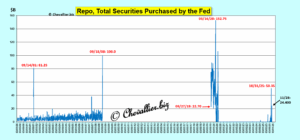

Document 1 :

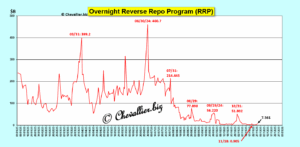

La situation de ces banques devient critique à la fin de chaque mois à un tel point qu’elles ont déposé 460 milliards de dollars à la fin de mois de juin dernier et ces dépôts sont en très nette baisse depuis ce pic au point d’atteindre seulement 7,561 milliards de dollars seulement le 30 novembre !

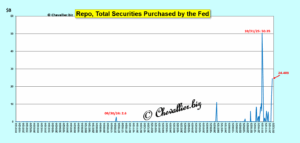

Document 2 :

La situation des banques américaines bien gérées s’est donc nettement dégradée depuis le début du second semestre au point qu’elles ne peuvent plus rien déposer en liquidités excédentaires disponibles. Elles sont au plancher.

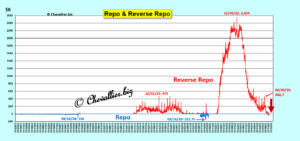

Inversement, les banksters qui sont obligés d’emprunter des liquidités auprès de la Fed dans le cadre de la procédure dite des repo sont obligés d’y recourir de plus en plus (ici en valeurs négatives, en bleu), mais pour des montants nettement inférieurs à ceux des reverse repo !

Document 3 :

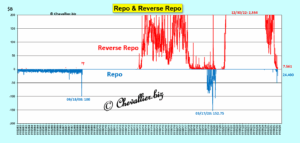

Un changement d’échelle dans ce graphique met en évidence que la situation des banksters peut se détériorer très rapidement !

Document 4 :

Un autre changement d’échelle pour les montants empruntés en catastrophe par les banksters auprès de la Fed depuis 2003 met en évidence les prémices des secousses sismiques du manque de liquidité avant 2008, les brusques besoins en 2020 et les bonds de ces dernières semaines,

Document 5 :

Zoom sur la période récente débutant en 2024,

Document 6 :

***

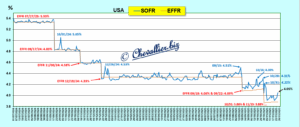

En outre, un autre indicateur confirme que beaucoup de banques ont de très grosses difficultés à se procurer des liquidités : le SOFR vient encore de bondir le 27 novembre à 4,05 % !

Document 7 :

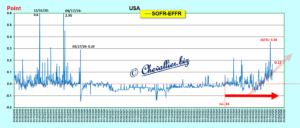

L’écart entre le SOFR et le EFFR est sur une tendance haussière inquiétante, d’autant plus que les données sur le SOFR ne sont disponibles qu’avec un décalage d’un jour, donc sans les données à ce jour (30 novembre) au dernier jour ouvré du mois de novembre, soit le 28 !

Document 8 :

Et cerise sur le gâteau, les banques qui ont des titres disponibles peuvent emprunter des sommes importantes à la Fed à un taux de 3,88 % pour… prêter ces fonds à 4,05 % !

***

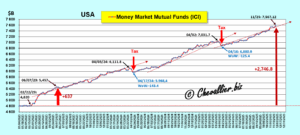

Par ailleurs, beaucoup de gros investisseurs ont déposé globalement… 7 567 milliards de dollars au 25 novembre dans des fonds mutuels de trésorerie (MMMF) plutôt que de les placer dans des banques gérées par de possibles banksters !

Document 9 :

***

Ces problèmes de liquidités des banques américaines vont avoir de graves répercussions sur les banques européennes et françaises en particulier car ces banques américaines vont refuser dans un avenir proche de prêter des dollars USD à leurs homologues européennes qui seront alors dans l’incapacité d’honorer leurs engagements en dollars, ce qui les obligera alors à cesser leur activité, selon l’expression en usage officiellement, ce qui signifie que toutes les opérations bancaires seront alors bloquées, comme cela a failli se passer en 2011 et en 2012 et pendant quelques heures récemment dans l’Ouest de la France !

***

Pour rappel, le SOFR, Secured Overnight Financing Rate est le taux de financement garanti au jour le jour, une mesure générale du coût d’emprunt de liquidités au jour le jour garanties par des titres du Trésor qui remplace le Libor.

Ce SOFR est à comparer au EFFR, Effective Federal Funds Rate, le taux du marché des fonds fédéraux qui est actuellement de 3,88 % c’est-à-dire au milieu de la bande de fluctuation du taux de base de la Fed qui est de 4,0 à 4,50 %.

Lorsque le taux du jour sur ce marché SOFR dépasse le EFFR, cela signifie que des banques qui ont besoin de liquidités sont obligées d’emprunter des milliards de dollars à d’autres banques qui ont des excédents à ces conditions désavantageuses (à 4,0 %) plutôt que d’emprunter auprès de la Fed à 3,88 %.

En effet, les banques qui empruntent des liquidités à la Fed sont obligées de déposer en pension des titres (des bons du Trésor) en garantie. Comme les banques qui sont en manque de liquidités ne peuvent pas déposer de titres en garantie, elles sont obligées d’emprunter à des banques qui en ont en excédent, mais à un taux plus élevé, donc dans le cadre du SOFR et en dehors du cadre de la Fed.

***

Cliquer ici pour accéder aux données sur le reverse repo publiées par le gouvernement.

Cliquer ici pour lire mon article précédent à ce sujet.

© Chevallier.biz

Le S de SOFR veut dire secured, c’est a dire qu’il faut du collatéral, en general des bons du trésor us, pour emprunter au taux sofr sur le marché interbancaire. Le EFFR est un taux unsecured. Donc ce que vous dites est incorrect. Le EFFR est bas parce que les banques contrairement à ce que vous dites sont pleines de liquidités et de réserves (les exigences réglementaires en termes de LCR sont gigantesques), en outre les broker-dealers ont des quantités et des quantités de bons du trésor américain qu’ils s’empressent de poster en collatéral dans des overnight secured repos contre du cash. Ce qui fait monter le sofr.